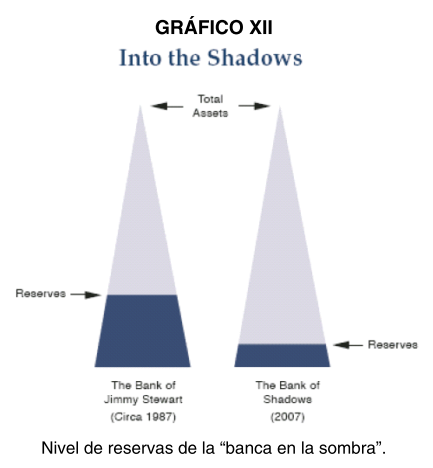

Hay otra diferencia clara entre la "creación" monetaria que realiza la banca tradicional y la que realiza el sistema de derivados financieros, y es el grado de "apalancamiento", es decir, el nivel de reservas o de contra-partidas necesarias, en el caso del dinero creado por el sistema financiero "en la sombra" es mucho menor que en la banca comercial tradicional, pues carece de regulación y sólo está sujeta al "mercado" que, por lo visto, está controlado por una oligarquía de entidades con una visión bastante optimista (corto-placista) del devenir económico. A continuación puede verse una estimación de los niveles comparados de reservas en ambos tipos de entidades financieras:

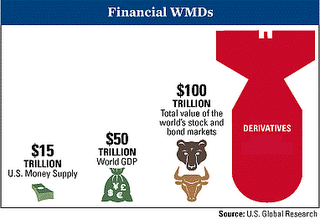

En la actualidad el crecimiento de esos derivados, a nivel mundial, ha hecho que su valor sea del orden de más de 20 veces el tamaño del PIB de todo el planeta tierra, y las últimas estimaciones lo sitúan en unos 1.200 billones de $, siendo el PIB global del planeta tierra del orden de 50-60 billones de $; en la siguiente gráfica aparecen los billones como "trillions" que es la forma en que se dicen en USA.

Efectivamente, el equivalente a las armas nucleares en la guerra, serían los derivados financieros en el ámbito económico, pues tienen la capacidad de destruir completamente el sistema financiero, y como consecuencia, la economía real, a nivel planetario, y es muy probable que lo hagan.

El ejemplo más claro del efecto pernicioso de los CDS's fue el caso de Lehman Brothers, donde la quiebra de esa entidad, debido a la gran cantidad de crédito "subprime" que acumulaba, y la negativa del gobierno USA de inyectar dinero en la misma, originó una "onda de choque" en todo el sistema, una vez que se pusieron en marcha los mecanismos asociados a los CDS's, de tal forma que todo el sistema financiero estuvo a punto de caer de manera casi instantánea, produciéndose una paralización inmediata del crédito y la inversión a nivel global, lo cual se tradujo en un parón sin precedentes de la economía real, que en mi caso particular lo noté por la parada casi inmediata de la fábrica en la que trabajo, debido al parón global de la demanda (la planta en la que trabajo exporta del orden del 80% de su producción por lo que depende poco del mercado español).

De pronto, debido a esta dinámica, nos encontramos con una serie de "herramientas" financieras que han conseguido el sueño de todos los especuladores que en la historia han existido, y es la de forzar a todos los gobiernos a escala planetaria, a ser los avalistas de sus especulaciones, es decir, los Estados, y todos sus capacidades y potenciales (sus ciudadanos) son el "colateral" de las más salvajes especulaciones financieras, y todo llevado en una gran parte por el miedo al derrumbe del sistema financiero, y por otro lado a la ya en varias ocasiones descrita en este blog dinámica de los gobernantes y políticos a medrar con las migajas de los grandes conglomerados financieros.

Puro chantaje mafioso, pues el Estado se constituye en el mejor garante posible, no por la legitimidad del proceso, sino por la capacidad que tiene de ejercer el monopolio de la fuerza.

Lo cierto es que el caso de LB (Lehman Brothers) fue un verdadero "show" de fuerza donde se puso de manifiesto "quien manda y quien obedece", y es que el devastador efecto de la caída de esa entidad dejó claro a los gobernantes de USA y del resto de los países, que era necesario "cubrir" las pérdidas del sector financiero "para evitar lo peor", bueno, o simplemente para retrasarlo...

Ahora todos los bancos son "too big to fail" (demasiado grandes para caer), y los Estados han de sostenerlos con todos los recursos a su alcance...Pero eso, me temo, no será posible a medio plazo.

En España nuestros políticos han orquestado una verdadera estafa masiva al promover las fusiones de las cajas, de tal manera que, aunque algunas se podrían haber "liquidado" sin originar un trastorno demasiado grande al sistema financiero, se ha decidido (por el bien de los especuladores, es decir, los amigos de los políticos) agruparlas en unidades mayores, que ahora sí, son "too big to fail" y han de ser "salvadas" por el bien del pueblo español, como el caso de Bankia

La conversión de la especulación privada en deudas públicas.

En el caso de España tenemos el caso escandaloso de Bankia, donde el estado español, y es probable que con alguna ayuda de otros países europeos, serán los "avalistas" de los especuladores inmobiliarios de toda laya y sus corruptos amigos políticos que se han enriquecido en mil y un pelotazos, y aún queda cubrir la deuda contraída de 400.000 millones de euros de crédito al promotor (en gran parte los "amiguetes" de los políticos autonómicos), que está, de hecho, avalada por el Estado, ante la negativa, como se ha visto, a dejar caer las cajas de ahorro y ni siquiera a forzar a la liquidación del inmenso stock de pisos sin vender, a la espera de "mejores tiempos".

Tiene razón cuando Conde Pumpido dice que es un error llamar a esto crisis, se debe llamar estafa, la pena es que este señor, muy bien "imbricado" en los entresijos del poder, como miembro del Tribunal Supremo, y como parece, conocedor de la dinámica de los últimos años en España, no ha hecho NADA por combatir la estafa que ahora denuncia, a lo mejor es a él a uno de los que habría que encausar por complicidad con el hurto masivo.

Se trata de la conversión en deuda pública, de la deuda de los especuladores, pues la deuda de las familias está fuera de esas dinámica, y de hecho las familias continúan pagando sus deudas a pesar de todas las fatigas, perseguidos por una legislación implacable hecha a medida del sistema financiero, pues en España, como todo el mundo sabe, no existe la "dación en pago" de la vivienda, como en USA y otros países

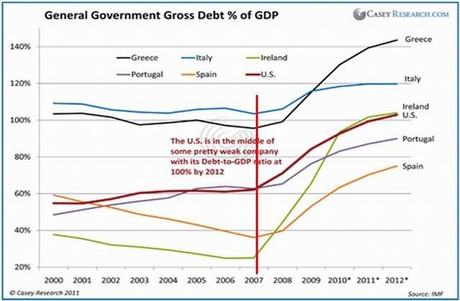

La dinámica de conversión de deudas privadas en públicas ya la expuse en el artículo que redacté sobre el rescate del FMI de los países asiáticos en 1998, ahora se está dando a una escala mucho mayor, y generalizada, en el siguiente gráfico puede verse la evolución del deuda pública de los diferentes gobiernos en los últimos años

A partir de 2007-2008 se da un incremento acelerador del endeudamiento público, y puede verse el incremento espectacular del caso de Irlanda, donde su deuda pasa, en 2 años, del 23% del PIB al 110% y no debido a ningún tipo de "estímulo keynesiano" sino simplemente al hecho de que el estado irlandés se ha hecho garante de las deudas de los bancos irlandeses, como así está ocurriendo en España en los últimos años o como también ha ocurrido en USA con las ayudas al sector bancario

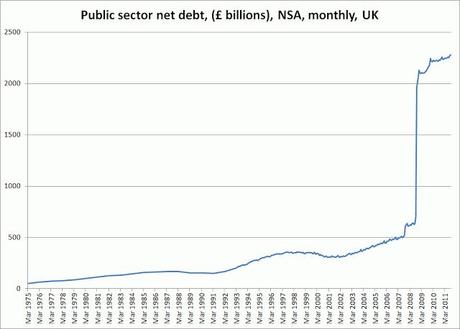

Un ejemplo especialmente escandaloso es el de UK, donde el rescate de sus entidades financieras en 2008 supuso un incrementos espectacular del endeudamiento público, que curiosamente está pasando desapercibido en el ámbito de las discusiones económicas internacionales, dado el peso de los diarios financieros de la City, que están muy interesados en que se hable del Euro y no de lo insostenible de las finanzas inlgesas:

Si te ha gustado el artículo inscribete al feed clicando en la imagen más abajo para tenerte siempre actualizado sobre los nuevos contenidos del blog: