Pero vamos a ver: ¿realmente eso es para caer un 3% y formar los velones negros que vamos a ver en los siguientes gráficos de índices europeos y USA?

Más bien parece la típica reacción infantil, rabiosa y caprichosa, que es lo que parece el Sr. Mercado muy a menudo. Como decía un analista en la radio (francesa) esta mañana, el mercado ha estado subiendo durante las últimas dos semanas por razones equivocadas (expectativa de QE, según dicen, claro...), y ahora cae también por razones equivocadas.

En realidad, tras darle alguna vuelta, he encontrado una explicación que me convence: son los operadores de corto plazo, y sobre todo los bajistas, los que siguen provocando estas reacciones de mercado. Primero, provocando una subida vertical al verse obligados a cerrar sus cortos con prisas (es decir, comprar en mercado, para cerrar sus ventas al descubierto). Y segundo, tumbando al mercado cuando Draghi "decepciona", cuando en realidad estos operadores de corto plazo, y quizá también los de medio plazo (que insisten ambos en su orientación bajista), también deberían saber (pero ignoran) que los Bancos Centrales no hacen el mercado, y que las decisiones del BCE no son las que crean tendencias.

Como bien se cansa de repetir Hugo, son los fundamentales Macro los que dirigen la tendencia de los mercados a medio plazo. Y el hecho de que el BCE no haya ampliado masivamente el QE debería interpretarse positivamente por parte del mercado, porque significa que la economía europea está mejor de lo que se pensaba. De hecho, los últimos PMI (indicadores Macro por excelencia) así lo muestran: Europa sigue acelerando su ritmo de expansión.

En cambio, por cierto, EEUU sacó ayer unos ISM peores de lo previsto, y eso sí sería una excusa válida para un recorte de mercado, pero curiosamente eso apenas se menciona: dicen que EEUU también ha caído por culpa del BCE. Realmente curioso el despropósito narrativo.

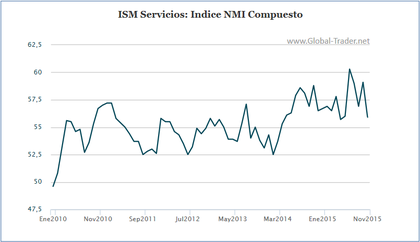

Vean el gráfico del ISM de Servicios en EEUU, que sufrió su peor caída mensual en siete años:

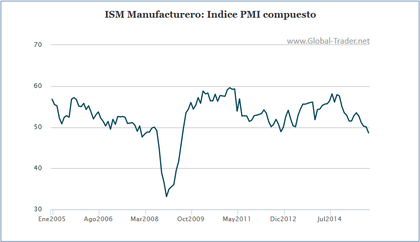

Y también el ISM Manufacturero (industrial) que mostraría una economía USA en contracción:

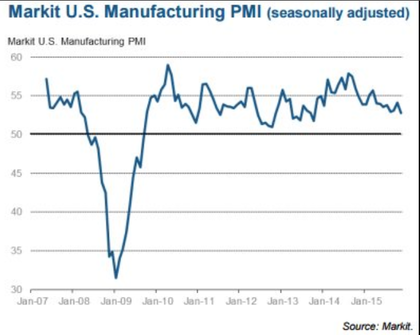

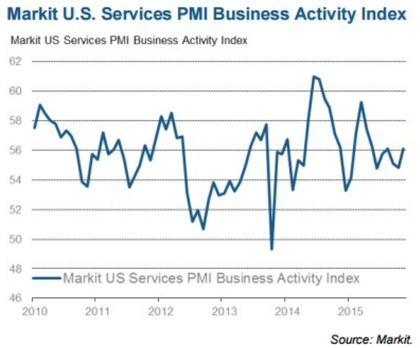

Ambos gráficos contrastan con el PMI que elabora Markit, donde ambos sectores, servicios e industria, muestran niveles muy superiores (ambos en clara zona de expansión):

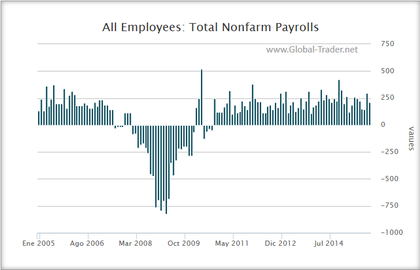

Para despejar dudas, tenemos las estadísticas del empleo en EEUU, auténtico reflejo de la situación expansiva o contractiva de una economía: las contrataciones siguen a buen ritmo, y los datos de octubre y noviembre se acaban de revisar al alza, mientras el dato de noviembre arroja un saldo de 211.000 empleos:

Sin duda la fiabilidad de los índices ISM de EEUU queda en entredicho...

No imaginen ni intenten adivinar el futuro: simplemente observen el presente.

En Europa la situación es claramente positiva: no sólo en zona de expansión, sino mostrando además signos de aceleración de ese crecimiento, como podemos ver en el siguiente gráfico del PMI de Markit para la Eurozona. ¿Será por eso que Draghi no ve necesidad de ser más agresivo con el QE? Alguno dirá que el mandato de Draghi es la inflación, y tiene razón. También ahí hay signos de mejora, y eso explicaría la decisión del BCE. Todo eso son buenas noticias, pero en un mercado dominado por los operadores de corto plazo y los (todavía) bajistas, con un Sentimiento general de desconfianza, resulta que el anuncio del BCE hace bajar a las bolsas.

Situación técnica en los gráficos

Como digo, estos velones negros nos están diciendo que los operadores de corto plazo (y quizá también los de medio plazo), insisten en sus cortos. Es decir, los velones negros de ayer nos transmiten miedo y pesimismo, y constituyen en sí mismos un buen indicador de sentimiento. Todos los operadores que seguían corriendo detrás del precio para cerrar sus cortos, dejaron en suspenso esos cierres (es decir, compras), y todos lo que seguían pensando que "esto se va para abajo", vieron una oportunidad para volver a entrar. Mientras tanto, los inversores de medio plazo, después de las subidas de octubre y noviembre, tampoco tenían ninguna prisa en comprar.

Resultado: velón negro porque de repente "se secan las compras".

Por supuesto, esto es un escenario personal que yo me compongo: creo que tiene mucho sentido, y me apoyo en una tendencia alcista de fondo que sigue vigente, y en unos indicadores Macro que no dan signos de titubeo en Europa, todo lo contrario. Mi forma de trabajar es la siguiente: planteo un escenario, y a partir de ahí espero señales técnicas que lo vayan confirmando (o desmintiendo). A medida que los gráficos me den la razón, lo pongo en práctica. Si me la quitan, dejo el escenario en el papel, y me ato las manos a la mesa. Vamos a ver técnicamente los niveles y la situación actual para jugar ese posible escenario alcista sostenido (y reforzado) de medio plazo.

Empezamos con el gráfico del DAX en velas semanales. Hasta ahora, este era el gráfico de referencia:

Pero tras el descalabro de ayer, tenemos que modificar la pendiente de la resistencia y dar por buena la siguiente figura:

¿Está bajista el DAX? En absoluto. Su canal alcista de fondo sigue activo. El escenario alcista alternativo a plantear ahora es este: consolidación lateral durante varias semanas, para después girarse progresivamente al alza y terminar superando esta nueva directriz bajista de referencia. Todo ello pasa por respetar la zona de soporte en torno a los 10.500 puntos. Una caída mucho más allá significaría romper la base de su canal alcista de largo plazo (que parte de finales de 2011).

Desde luego los velones negros de ayer en los gráficos diarios de todos los índices, son para tenerles respeto. En el DAX tenemos dos gaps alcistas (soportes) importantes en 10.700 y 10.500 puntos. No debería ser fácil rehacerse desde estos niveles, así que la zona de los 11.300 puntos es ahora una resistencia importante.

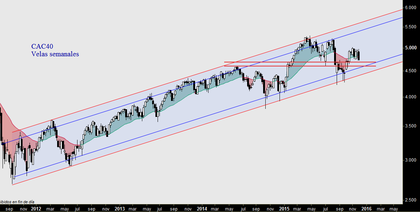

En el CAC vemos mucho mejor el impacto de esta vela negra: rompe todos los soportes de corto plazo, tanto el último gap alcista del 23 de octubre que había funcionado ya dos veces como soporte en los 4.800 puntos, como la MME30 y la directriz alcista de corto plazo. Siguiente zona de soporte en 4600-4650, que es significativa.

En el gráfico semanal vemos algo parecido. Seguimos en el canal alcista de fondo, donde los 4.500 puntos aprox. sitúan la zona de soporte.

En el FTSE100 es donde mejor podemos ver ese escenario que planteo: no llegó a completar la ruptura alcista a medio plazo, y este recorte sería el último retroceso antes de superar definitivamente tanto la directriz bajista como su MME30 (media móvil de 30 semanas). Soporte clave en 6.100 puntos.

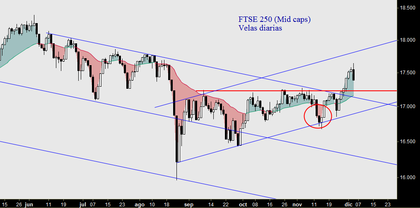

Es interesante observar la diferencia con el FTSE250 (indice de Mid Caps), donde el impacto del velón negro de ayer no ha sido técnicamente tan relevante: sigue en zona de sesgo alcista.

Ya que estamos con los índices de Mid Caps, vean los gráficos de CAC MID y DAX MID: el impacto técnico es menos importante que en otros índices, aunque las velas negras actúan como losas que en principio debería ser difícil levantar a corto plazo, de ahí la necesidad de plantear un enfriamiento y una espera en los mercados.

En definitiva, la excusa Draghi ha supuesto un techo de corto plazo, la excusa que buscaba o necesitaba el mercado para dejar de subir, pero no debemos tomar esto por un cambio de tendencia. En realidad lo que sigue en juego es una ruptura de máximos y de resistencias de medio plazo, que den paso a un nuevo tramo alcista potente de medio plazo. Esa es la pata "beneficio", mientras que la pata "riesgo" sigue baja, entre otras cosas porque los soportes para invalidar escenario no están lejos (es decir, soportes para stop). Se trata de que en las próximas sesiones y semanas, observemos estos gráficos en busca de señales que confirmen y refuercen el escenario alcista (o al revés: señales que nos muestren que estamos equivocados). Hasta nueva orden, esto sigue alcista.

Veremos también los cierres semanales, tanto en Europa como en EEUU. Y en cualquier caso recuerden que un operador (inversor) de medio plazo no debe mostrarse reactivo a noticias o eventos del tipo discurso Draghi, reunión BCE, decisión de tipos, etc..., sino a una evolución reciente, y un principio de tendencia en la dirección contraria.