20 por ciento surge para analizar aquellos casos de éxito en el mundo de las inversiones y el trading siguiendo la regla de Pareto.

Dentro de este 20 por ciento de inversores y traders, encontramos un porcentaje aún mucho más pequeño constituido por aquellos que han pasado o pasarán a la historia.

Este es el caso de Benjamin Graham, padre del value investing (inversión en valor) y modelo a seguir de tantísimos inversores, entre ellos del famoso Warren Buffet, quien describe a éste como una de las personas más influyentes de su vida. Benjamin quizás sea una de las figuras más importantes de toda la historia de Wall Street, además de ser el escritor de ¨Security Analysis» y «El Inversor Inteligente», libros que pasaron a la historia como las guías del value investing.

Benjamin Graham – Biografía del año 1894 al 1900:

Nuestro protagonista de hoy nace el 8 de mayo de 1894 en Londres (ciudad desde donde escribo este artículo), para mudarse a Nueva York cuando tenía un escaso año de edad.

A pesar de apellidarse Grossbaum, sus padres cambian el apellido en 1917, dada la reticencia que nombres alemanes causaban en la población.

Los comienzos en Nueva York fueron fabulosos, puesto que sus padres se habían mudado con la intención de prosperar. Sin embargo, este comienzo se ve pronto truncado por el temprano fallecimiento de su padre en 1903. Su fallecimiento desemboca en el declive de la empresa familiar, viéndose forzados a convertir la casa en un hostal para cubrir los gastos. La madre de Benjamin contaba con tres bocas que alimentar, y por ello haría aquello necesario para que la familia saliese a flote. Llega incluso a pedir préstamos para comprar y vender acciones, puesto que a comienzos del siglo XX, el mercado se mostraba próspero.

Las quiebras bancarias de 1907 desploman el mercado financiero y con ello a la familia Graham.

Benjamin comienza a trabajar en numerosos oficios para ayudar a su familia, aprendiendo desde temprana edad, el valor del dinero y del trabajo. No sólo combina trabajo con estudios, sino que además consigue una beca para estudiar en la universidad de Columbia, convirtiéndose en el número dos de su promoción. Esto hace que le ofrezcan una carrera en la enseñanza, algo que rechaza en un comienzo, pero que más tarde será un elemento clave de su biografía a partir de 1928.

Nueva York a comienzos del siglo XX, ciudad en la que habitó Benjamin Graham desde 1895.

Nueva York a comienzos del siglo XX, ciudad en la que habitó Benjamin Graham desde 1895.

Foto personal tomada en Mayo de 2019 desde el Rockefeller Center… las vistas han cambiado pero el espíritu que se respira probablemente no.

Foto personal tomada en Mayo de 2019 desde el Rockefeller Center… las vistas han cambiado pero el espíritu que se respira probablemente no.

Tras rechazar la oferta ofrecida por la universidad de Columbia, Benjamin acepta un trabajo en la deseada Wall Street para más tarde fundar su compañía: la Graham-Newman Partnership.

En un comienzo, Benjamin comienza por los puestos más bajos, escribiendo números en una pizarra. Sus ganas de aprender y capacidad de analizar detalles, pronto lo convierten en analista, y más tarde en inversor de la empresa para la que trabajaba.

Con tan solo veinticinco años de edad, Benjamin gana más que el 80 por ciento de la población, convirtiéndose en todo un ejemplo del sueño americano. Había conseguido dominar el análisis minucioso de empresas, y es por ello que más tarde se acaba convirtiendo en el padre del value investing. Para él, la posesión de una acción la entendía como la participación activa en un negocio, de modo que no debía preocuparse por subidas y bajadas del precio a corto plazo, sino por su precio a lo largo del tiempo.

A comienzos del siglo XX la inversión se veía como una especulación, y es por ello que él hace una distinción (que más tarde plasma en su famoso libro ¨Security Analysis¨) –

«Una operación de inversión es aquella que, tras un análisis meticuloso, promete seguridad del principal y un retorno de inversión satisfactorio. Una operación que no cumple con estos requisitos es especulativa»

Además de distinguir la inversión de la especulación, distingue entre aquellos inversores pasivos y activos. El pasivo es aquel que invierte con cautela, a largo plazo y para acciones con valor, mientras que el activo es aquel que tiene más conocimiento del mercado y busca compras únicas de las que beneficiarse.

Benjamin Graham – Biografía del año 1929 al 1932

Como podrás esperar, ésta fue una época crucial en la historia de los mercados financieros. Conocida como el crack del 29, la caída monumental de los mercados, llevó a la bancarrota a numerosos negocios e inversores, poniendo a prueba todos los conocimientos adquiridos hasta el momento.

Durante esta época, la cartera de Benjamin se llega a hundir hasta más de un 70%, y con ello, para volver al valor anterior, ésta debía crecer en casi un 300%…

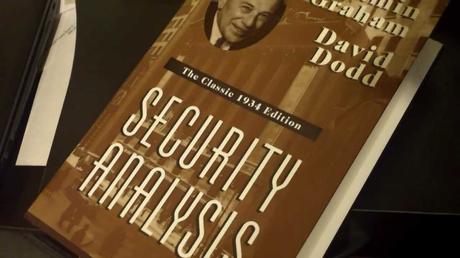

Pues bien, este cambio lleva a Graham a modificar la teoría que había seguido hasta el momento y comunicar ésta a sus alumnos, desarrollándola por completo en 1934 junto con su asistente David Dodd en ¨Security Analysis».

«Security Analysis»: Conocido como una de las biblias de la inversión.

«Security Analysis»: Conocido como una de las biblias de la inversión.

Benjamin Graham – Biografía del año 1932 al 1976

A partir de la publicación de este libro, y tras centrarse en su carrera académica, Benjamin continua analizando empresas aplicando sus principios para corroborar su veracidad.

7 años más tarde del crack del 29, la cartera de Graham vuelve a conseguir sus valores iniciales y consigue proporcionar beneficios anuales de casi el 20%. Tengamos en cuenta que estamos hablando del comienzo de la 2º guerra mundial, y que ni ésta consiguió influir en sus resultados.

En 1949 publica el ya nombrado libro «Intelligent Investor», que pasará a la historia y que hace a Warren Buffet solicitar el ingreso en la universidad de Columbia, tras leerlo con 19 años.

Quizás más adelante escriba sobre este libro y pueda compartir alguna de sus grandes lecciones, pero quién sabe, quizás este artículo te motive a ti también a leerlo… si lo haces, compártelo.

Con los años, su fama crece exponencialmente, hasta el punto de que su palabra se convertiría en dogma. Aquellos que siguieron sus consejos (si bien muchos de ellos no se basaban en las empresas más importantes del momento) lograron una rentabilidad de ensueño al cabo de los años.

Dentro de sus enseñanzas, Graham apoya el uso de dividendos, a diferencia de aquellos que apoyaban la retención de ganancias, y criticaba a aquellos que sin realizar un análisis profundo del valor de una empresa, compraban sus acciones. También fue un fuerte defensor de la transparencia financiera que grandes empresas le debían al mercado. Algunos de los informes que éstas presentaban eran confusos y no permitían a los inversores entender el valor real de las mismas.

Según el libro biográfico «Snowball», tras la muerte de su hijo, Graham tiene una aventura con la novia del fallecido (años mayor que el hijo) y viaja regularmente a Francia a visitarla.

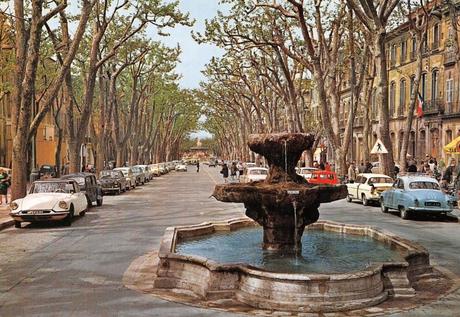

Graham se separa de su mujer tras rechazar la «oferta» de pasar 6 meses en Francia y 6 en Nueva York. Tras ello, Graham continúa su relación con Marie Louise Amingues fuera del matrimonio, y fallece en Aix-en-Provence a la edad de 82 años (21 de Septiembre de 1976).

Aix-en-Provence, ciudad donde fallece Graham en 1976 – Hace unos años pasé por esta fuente y no me imaginé que algún día la volvería a ver al indagar en la biografía de uno de los inversores más importantes de la historia.

Aix-en-Provence, ciudad donde fallece Graham en 1976 – Hace unos años pasé por esta fuente y no me imaginé que algún día la volvería a ver al indagar en la biografía de uno de los inversores más importantes de la historia.

Hasta aquí ha llegado el breve análisis de la biografía de Benjamin Graham. Es curioso la falta de información que hay acerca de su vida, teniendo en cuenta la importancia que Graham ha tenido para sus sucesores y que sigue aún teniendo en la actualidad.

Espero que hayas disfrutado la lectura, y que su historia te haya inspirado tanto como a mí.

Si quieres seguir leyendo otras biografías similares, puedes ver más en los enlaces siguientes:

- Warren Wuffet: Quién es y por qué forma parte del 20%

- Mejores traders españoles