A continuación analizo la situación del índice Ibex 35 y de sus componentes. Utilizo para ello indicadores basados en el análisis técnico y en el análisis fundamental con el fin de facilitar la interpretación del escenario económico y del mercado español.

A continuación analizo la situación del índice Ibex 35 y de sus componentes. Utilizo para ello indicadores basados en el análisis técnico y en el análisis fundamental con el fin de facilitar la interpretación del escenario económico y del mercado español. Indicadores como la volatilidad, el MACD, la valoración de empresas a través ratios como el inverso del PER y la Rentabilidad por Dividendo, el Earning Yield Gap para determinar la preferencia por la renta fija o por la renta variable, o el PMI de España y su relación con la rentabilidad mensual del Ibex 35, son las 5 herramientas que nos facilitarán la interpretación del estado actual del Ibex 35.

Indicador de Volatilidad

37. Volatilidad en ligero descenso, neutral. 13 de 35 valores incrementan su volatilidad con respecto a hace 5 sesiones. Es decir, la volatilidad de una mayoría ha disminuido ligeramente. Ello ha seguido ayudando a liberar la tensión que el mercado acumulaba desde que se inició la corrección cuando este indicador llegó a marcar 83.

Componentes del Ibex 35 con Volatilidad en aumento:

Último Anterior Anterior Anterior Anterior

ABERTIS No No Sí Sí No

ACCIONA Sí No No Sí Sí

ACERINOX No No No Sí No

ACS Sí No No Sí No

AMADEUS No Sí Sí Sí Sí

ARCELOR M No No No Sí No

B. POPULAR No No Sí Sí No

B. SABADELL No No No Sí No

BANKINTER No No No Sí No

BBVA No No No Sí No

BME Sí Sí No Sí Sí

CAIXABANK Sí No No Sí Sí

DIA No No No Sí Sí

EBRO FOODS No Sí Sí No Sí

ENAGAS No No No No Sí

ENDESA Sí Sí Sí Sí No

FCC Sí Sí No Sí Sí

FERROVIAL No No No Sí No

GAS NATURAL Sí No Sí No Sí

GRIFOLS No Sí Sí Sí Sí

JAZZTEL Sí Sí Sí Sí No

IEBERDROLA No No No Sí No

INDITEX Sí Sí Sí No No

INDRA No No Sí No Sí

IAG Sí Sí Sí Sí No

MAPFRE No No No Sí Sí

MEDIASET Sí Sí Sí Sí No

OHL Sí Sí No Sí No

RED ELEC. No No Sí No No

REPSOL No Sí No Sí No

SACYR Sí Sí No Sí No

SANTANDER No No No Sí No

TEC. REUNIDAS No No No Sí Sí

TELEFONICA No No Sí Sí No

VISCOFAN No No No Sí Sí

Número de "Sí" 13 13 14 29 13

Indicador 37 37 40 83 37

¿Qué es la volatilidad y cómo se calcula?

Indicador MACD

14. Tendencia bajista extrema. Sólo 5 valores del Ibex 35 mantienen su MACD por encima del Signal. Cada vez parece más probable que se trata de un descanso temporal del índice, el cual se había sobrecomprado a corto plazo. Aún puede quedar margen de caída pero cada vez podría ser menor.

Componentes del Ibex 35 con su MACD por encima del Signal:

Último Anterior Anterior Anterior Anterior

ABERTIS No No No No Sí

ACCIONA No No No Sí Sí

ACERINOX No No No Sí Sí

ACS No No No No Sí

AMADEUS No Sí No Sí Sí

ARCELOR M No Sï Sí Sí Sí

B. POPULAR Sí Sí Sí No No

B. SABADELL No No No No No

BANKINTER No No No No No

BBVA No No No No Sí

BME No No Sí Sí Sí

CAIXABANK No No No No Sí

DIA No No No Sí Sí

EBRO FOODS Sí No No Sí Sí

ENAGAS No No Sí Sí Sí

ENDESA No No Sí No Sí

FCC No No Sí Sí Sí

FERROVIAL No No Sí Sí Sí

GAS NATURAL No Sí Sí Sí Sí

GRIFOLS Sí Sí Sí Sí No

JAZZTEL No No No No No

IEBERDROLA No No Sí No Sí

INDITEX No No No Sí Sí

INDRA No No No Sí Sí

IAG No Sí No No Sí

MAPFRE No Sí No Sí Sí

MEDIASET No No No No Sí

OHL No No No Sí Sí

RED ELEC. No No No No Sí

REPSOL No No Sí Sí Sí

SACYR No No No No Sí

SANTANDER No No No No Sí

TEC. REUNIDAS Sí No No Sí Sí

TELEFONICA No No No No Sí

VISCOFAN Sí No No Sí No

Número de "Sí" 5 7 11 19 29

Indicador 14 20 31 54 83

¿Qué es el MACD y cómo se calcula?

Earning Yield Gap (EYG)

0,6038 < 1. En la actualidad sigue siendo más interesante invertir en renta variable que en renta fija con una prima atractiva (muy por debajo de 1), según el EYG. Nivel similar al de la semana pasada.

PER del Ibex 35 = [(Estimado en 2013 = 16.71) x 1/5 + (estimado en 2014 = 14.33) x 4/5] = 3.34 + 11.46 = 14.80 (Es el PER ponderado por el número de trimestres pendientes en cada uno de los años estimados)

PER del Bono del Tesoro español a 10 años = 24.51

¿Cómo se calcula el Earning Yield Gap?

Valoración de acciones Ibex 35

RPD PER PAA PTA Potencial Potencial anterior

ABE 4,38% 19,67 15,08 12,99 -14% -14%

ACS 4,77% 10,41 23,32 11,58 -50% -50%

ACX 4,51% 157,55 9,60 68,18 611% 611%

AMS 1,83% 19,8 27,33 9,90 -64% -64%

ANA 5,64% 35,09 47,03 93,07 98% 98%

BBVA 5,01% 17,06 8,40 7,18 -15% -15%

BKT 2,03% 18,5 4,44 1,67 -62% -62%

BME 6,49% 16,28 26,86 28,37 6% 6%

CABK 3,22% 34,46 3,41 3,79 11% 11%

DIA 1,99% 19,17 6,52 2,49 -62% -62%

EBRO 2,82% 17,18 17,02 8,24 -52% -52%

ELE n.a. 13,21 22,04 n.a. n.a. n.a.

ENG 5,77% 11,39 19,37 12,73 -34% -34%

FCC n.a. n.a. 15,30 n.a. n.a. n.a.

FER 9,08% 12,95 13,77 16,19 18% 18%

GAS 4,95% 13,09 18,06 11,70 -35% -35%

GRF 0,66% 26,61 31,94 5,61 -82% -82%

IBE 3,68% 11,75 4,70 2,03 -57% -57%

ICAG n.a. 32,39 4,21 n.a. n.a. n.a.

IDR 3,02% 13,42 11,26 4,56 -59% -60%

ITX 1,90% 27,89 115,75 61,34 -47% -47%

JAZ n.a. 30,36 7,59 n.a. n.a. n.a.

MAP 3,78% 9,7 2,91 1,07 -63% -63%

MTS n.a. n.a. 12,46 n.a. n.a. n.a.

OHL 2,26% 9,79 28,77 6,37 -78% -78%

POP n.a. 70,73 4,24 n.a. n.a. n.a.

REE 5,19% 12,25 45,58 28,98 -36% -36%

REP 2,77% 11,35 18,51 5,82 -69% -69%

SAB 0,55% 36,08 1,80 0,36 -80% -80%

SAN 9,52% 15,12 6,35 9,14 44% 44%

SYV n.a. 14,34 3,51 n.a. n.a. n.a.

TEF 2,85% 12,18 12,29 4,26 -65% -65%

TL5 n.a. 54,16 8,35 n.a. n.a. n.a.

TRE 3,52% 16,19 39,35 22,43 -43% -43%

VIS 2,77% 17,01 39,46 18,59 -53% -53%

Fuente: Invertia y elaboración propia.

Este modelo favorece a empresas que registran poco crecimiento y que distribuyen más dividendos con respecto a sus beneficios que el resto. Por tanto, este tipo de empresas tiene un mayor potencial de revalorización. En cualquier caso, no debemos de fijarnos tanto en el porcentaje, sino en en el signo, ya que si es positivo, significa que la política de la empresa es generosa con el accionista -bien porque confía en que sus beneficios seguirán siendo suficientes para mantener la retribución al accionista o bien porque no existen oportunidades de expansión de los negocios a corto y medio plazo y prefiere repartir los flujos ganados entre los propietarios-, mientras que si es negativo es menos generosa -bien porque estima que podría no ganar lo suficiente como para mantener un dividendo más alto y prefiere pecar de cauta o bien porque prefiere reinvertirlo en la expansión de sus negocios-. Este modelo está diseñado para destacar las empresas generosas, es decir, las de signo positivo. También nos servirá para ver el cambio de valoración de una semana para otra, podría aumentar porque se reparta más dividendo o porque se reduzcan las previsiones de beneficios (menor PER), mientras que si sucede lo contrario la valoración estimada disminuirá. La situación ideal es: "que exista potencial de revalorización, que además aumente cada cierto tiempo y que aumente porque los dividendos crezcan a un mayor ritmo que el crecimiento de los beneficios esperados".

¿Cuál es la fórmula de este método de valoración de empresas?

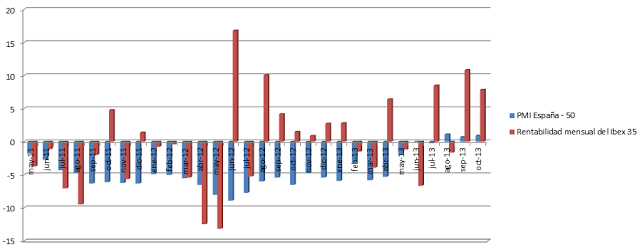

Indicador PMI vs rentabilidad mensual del Ibex 35

50.9 en Octubre vs 50.7 de Septiembre. Por encima de 50 (positivo) y creciendo ligeramente. La rentabilidad del Ibex 35 en Octubre fue del +7.86% y en Septiembre del +10.83%, dos meses de elevados rendimientos para una modesta mejora del PMI. No es -ni será- extraño ver una convergencia como la actual, ya sea porque el Ibex 35 continúe deslizándose a la baja (en Noviembre pierde un -2.86%) o porque el PMI acelere el ritmo de mejora mientras se mantienen unos avances aunque más modestos que los registrados en los últimos dos meses en el Ibex 35. El mercado espera datos macro más convincentes antes de seguir subiendo.

¿Cómo se calcula y cómo se interpreta el PMI?

Suscríbase gratis y sin compromisos a los informes de bolsa pinchando en la siguiente imagen

Por Pablo del Barrio, Agente Inversis Banco. Contacto: [email protected] Tel.: +34 91 310 02 02 Calle Rafael Calvo, 31, Bajo, 28010 Madrid - España