La cuestión ahora es qué hacer. Mi consejo como siempre es no perder la perspectiva del largo plazo: cuando dejamos que nos dominen las emociones de corto plazo, dejamos de tomar decisiones coherentes con nuestros objetivos y racionalidad. ¿Estamos en una tendencia bajista de medio plazo? Pues no, por ahora seguimos sin estar metidos en una tendencia bajista, a pesar de estar por debajo de la MM200 y a pesar de lo que muchos siguen diciendo y avisando. De tanto decir que viene el lobo, al final aciertas...pero en realidad eso no se puede considerar un acierto. No se trata de tener razón el primero, ni de poder decir “ya lo dije yo”. Se trata de saber cuándo es el momento correcto de vender. Vamos con ello.

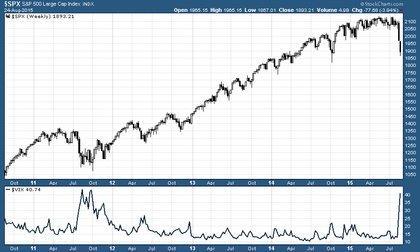

Como dije a finales de junio, el peligro era EEUU y no Grecia. Y resulta que EEUU ha hecho esto:

El motivo esgrimido es china, algo que suena a pura excusa, la típica falacia narrativa a la que nos tienen acostumbrados. La razón verdadera es difícil de determinar, por ahora. Lo de China hace años que salta a la vista. Por que ahora? En otro post os comentare algo sobre China y los PMIs, que dan idea del tamaño de la mentira China (algo que llevo años diciendo, por otra parte).

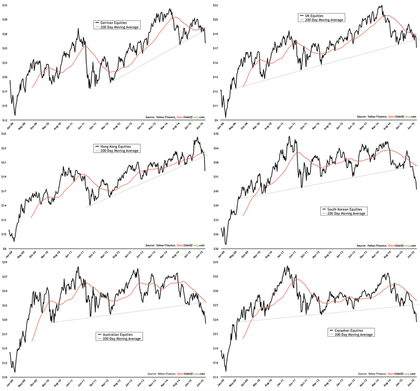

Lo que sí es muy relevante en la situación actual es la debilidad generalizada en todas las bolsas del mundo, como bien nos comentan por ejemplo en este post del blog shortsideoflong, de donde saco la siguiente imagen que nos muestra la evolución de los mercados de Alemania. Reino Unido, Hong Kong, Corea del Sur, Australia y Canadá, todos ellos habiendo roto directrices alcistas de medio plazo y por debajo de la MM200.

Desde luego, en este panorama, Europa parece el mercado más fuerte y con más potencial, aunque si EEUU cae, será difícil subir. Me llama la atención los tres últimos gráficos: Corea del Sur, Australia y Canadá, con figuras de techo y giro, es decir, posible tendencia bajista en curso (ó al menos corrección significativa). ¿Qué está pasando?

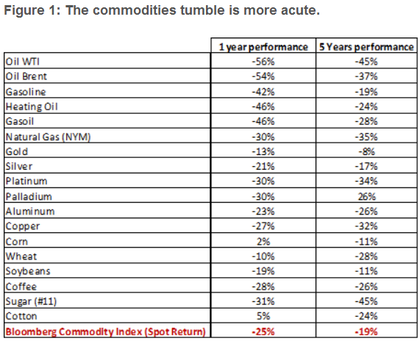

La evolución de las materias primas nos aporta algo de luz: la caída masiva y generalizada del precio de las materias primas puede ser una señal de ralentización económica global, y algunos analistas que admiro y sigo (que son pocos, todo hay que decirlo), hablan de riesgo sistémico de deflación mundial. Y si hay deflación, pues los precios de las empresas caen, al igual que el de sus productos (si bien la bolsa sigue siendo el mejor lugar para conservar el poder adquisitivo de nuestro dinero, al margen de dejarlo debajo del colchón, lo cual conlleva otros riesgos).

Os dejo una tabla con la evolución de las materias primas, sacada de este artículo (en inglés) del blog de JJ Ohana, Director de Riskelia (del que ya os he hablado alguna vez).

Recordatorio de mi fallido escenario alcista

Antes de entrar a valorar escenario actual y expectativas, quiero recordar lo que planteé para este verano, que ha resultado totalmente fallido. La clave, como siempre digo, no es acertar ó fallar, sino cómo se gestionan los aciertos y los errores, ó más concretamente, cómo se gestionan los escenarios. En este caso concreto, vamos a ver cómo la evolución del precio nos ha ido diciendo que nuestro escenario iba perdiendo puntos progresivamente.

Hay dos puntos clave:

1- Primero, el rebote (que se produjo en Europa, pero no en el Ibex), no llegó a superar el máximo anterior. Como explico en mis cursos, tras la pauta de Fallo & Giro, lo que se tiene que producir como mínimo, es un tirón alcista adicional. Todo tiene que ver con la psicología y la explicación de la pauta. En mi escenario de verano me atreví a ir más allá, planteando una subida más potente gracias a la fortaleza macro de Europa, que sigue existiendo, por cierto.

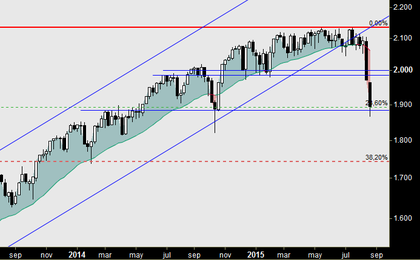

2- En el siguiente gráfico (del Eurostoxx 300) muestro el punto anterior y éste segundo punto clave: la ruptura del soporte de corto plazo (dos velas negras del 11 y 12 de agosto). A partir de ese momento, se acabó el sesgo alcista de corto plazo.

El detalle del que os hablé antes en el caso del Ibex, es que tras esas dos sesiones clave del 11 y 12 de agosto, con el ibex ya en situación de sesgo bajista corto plazo, se produce una consolidación lateral de 4 sesiones, formando velas negras. Es decir, gaps alcistas de apertura de sesión, para terminar cerrando abajo. Esa mini-consolidación lateral de muy corto plazo se rompe el 19 de agosto con otra vela negra que cierra en mínimos intradía, marcando un nuevo mínimo...

Situación actual y expectativas

En pleno mes de agosto, una crisis genera más volatilidad, porque la mayoría de operadores están de vacaciones. Pero si miramos gráfico de medio plazo, en velas semanales, lo que ha ocurrido encaja sin problemas. El SP500 ha corregido un 23% (ratio de Fibonacci) de todo el tramo alcista que parte desde finales de 2011 (porque me parece más relevante tomar ese nivel de partida en vez del nivel de marzo 2009). El siguiente retroceso Fibonacci relevante es el 38%, y eso nos llevaría hasta los 1750 puntos. No estamos (al menos por ahora) ante un cambio de tendencia, sino sólo ante una corrección de medio plazo (por fin).

Fíjense por cierto, que el SP500 se ha detenido (por ahora) en el nivel 1.890 puntos, del que hablé (y puse gráfico) en este post: El verdadero riesgo para europa es EEUU, no Grecia.

Digo que el SP500 se ha detenido porque el VIX se ha disparado desmesuradamente en cuestión de tres días, superando el 40%, un nivel que no se veía desde finales de 2011 (recuerden que ahí empieza el ciclo alcista que estamos corrigiendo ahora). Los nervios están a flor de piel, y como contrarian, estoy vigilando las portadas de los periódicos, en busca de titulares que transmitan algo más que hechos objetivos (es decir, emociones subjetivas). El pico del VIX es una señal de pánico (corto plazo), y quizá también lo es la mención a la debilidad de los emergentes.

En definitiva, hemos empezado una fase correctiva de medio plazo, que ya ha cumplido el objetivo mínimo, y podría llegar hasta los 1.750 puntos del SP500. Si miramos más de cerca el gráfico de velas semanales del SP500 (que he puesto antes), en busca de un nivel de rebote, aparecen los 2.000 puntos como nivel de posible pull-back. Los más nerviosos pueden aprovechar un rebote hacia ó cerca de ese nivel (1980-1990) para cerrar posiciones (parcialmente).

Pero seamos claros: esto sigue sin ser una figura de techo. Tenemos una primera pata bajista, y si la corrección se realiza formando un típico zig-zag en A-B-C (caída-rebote-caída), se podría dibujar un rebote hacia los 1990 puntos, y caída posterior hacia los 1.750. Todo ello no sería más que una primera pata bajista (de mayor dimensión) dentro de una amplia estructura de techo, antes de poder plantear una tendencia bajista. Dicho de otra manera, queda mucho para poder imaginar siquiera un techo y cambio de tendencia. El que no entienda esto, seguirá entrando y saliendo torpemente, perdiéndose tramos alcistas suculentos, y sufriendo en el mercado. Hablo de un horizonte medio plazo (el más importante en mi opinión, para la gran mayoría de mortales). Así que calma y tranquilidad, y dejemos que la evolución del precio (entre otras cosas), nos siga hablando en las próximas semanas.