Esta es una pequeña guía que te puede ayudar a la hora de invertir en dolares, en activos de EEUU. No es una guía para hacer trading en divisas, ojo, sólo son consejos para mejorar nuestro riesgo divisa al comprar activos americanos, por ejempo, Apple.

Esta es una pequeña guía que te puede ayudar a la hora de invertir en dolares, en activos de EEUU. No es una guía para hacer trading en divisas, ojo, sólo son consejos para mejorar nuestro riesgo divisa al comprar activos americanos, por ejempo, Apple.

Si compramos 10.000 € de Apple, sube un 15% y cuando vendemos las acciones, en nuestra cuenta aparecen 9.950 €.. ¿qué ha pasado?

El riesgo divisa nos ha machacado: durante el tiempo que hemos estado invertidos el dolar se ha desplomado frente al euro más de un 15%.

Para los que vivimos en la eurozona y gustamos de las inversiones tranquilas, los movimientos de las divisas son un engorro que conviene manejar del mejor modo posible.

Estos son 3 posibles soluciones al problema:

Primer método, para inversores tranquilos

Este es el modo más sencillo de encarar el riesgo divisa: ignorarlo.

¡Un momento!.

¿se puede ignorar el riesgo?

¿No va contra las normas?

En el caso de las acciones u otros activos, en efecto no debemos ignorar el riesgo. Porque cualquier accion puede perder el 90% de su valor.

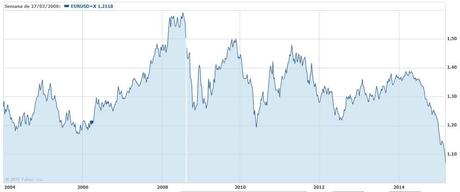

Pero en el caso del par de divisas Euro/dolar.. el riesgo esta más acotado. Veamos el gráfico del euro respecto al dolar en los últimos años:

Está claro que no dejan de oscilar. Suben y bajan, pero nunca se desploman. Parece algo pactado. Ahora subes tu, ahora subo yo.

Sabiendo esto, si inviertes en empresas USA, y tienes una visión de largo plazo, no merece la pena hacer trading con la divisa. Porque a la dificultad de comprar y vender acciones, que ya es de por si muy grande, se añade la dificultad de predecir si el eurodolar sube o baja. Con lo que te puedes volver loco.

Para el inversor tranquilo es mejor asumir que tenemos inversiones en dólares. Ganaremos o perderemos con nuestras inversiones, pero el dolar, o el euro, es difícil que se bajen mucho y no se recuperen.

Y, ¿cuanto vale un euro?: históricamente, sobre 1,20 dolares.

Estas son las cotizaciones promedios de los ultimos 15 años:

Como se ve, el valor medio a largo plazo del Euro es casi siempre mayor de la paridad con el dolar.

Esa oscilación de ambas divisas se debe a que las monedas no son activos normales, como una compañía, o una materia prima. Son países, decisiones macro económicas de los gobiernos. En buena medida, son política.

Y aunque las razones de oscilación de una divisa respecto a otra son múltiples, en mi opinión las principales son tres:

Los tres impulsores de las divisas

- El primero, que los Gobiernos vendan o compren su propia divisa, o impongan restricciones a la compra y venta internacional de su divisa, de manera que impulsen o depriman su divisa. Esta primer razón hace tiempo que no se produce en Europa y EEUU.

- El segundo: Que los gobiernos impriman dólares o euros a mansalva, inundando el mercado con su divisa y por tanto empujando su cotización a la baja. Son los famosos Quantitative Easing, que tanto ha usado EEUU en los últimos años, y que ahora comienza a usar Europa.

- El tercero: Que los gobiernos suban o bajen los tipos de interés oficiales. A mayor tipo de interés, mayor empuje al alza de la divisa, y viceversa.

Asi pues, el componente político de la cotización de las divisas hace difícil que el euro o el dolar se mantengan altos durante mucho tiempo. Las divisas fuertes tienden a debilitar las exportaciones de su país, por lo que tarde o temprano son empujadas a la baja.

Por eso no hay que hacer trading con la divisa.

Aún asi, eso no significa que no podamos aumentar o disminuir nuestra exposición a dólares de vez en cuando, una vez cada año, o cada dos años.

Criterios de largo plazo para aumentar o disminuir euro/dólares

Los criterios para subir o bajar nuestra exposición a dólares pueden ser estos dos:

1- ¿que están haciendo los políticos en función de los 3 impulsores?.

Por ejemplo hoy, a principios de 2015, comienza el Quantitative easing (la impresora de euros) en Europa y ya ha finalizado en EEUU. Y además, los tipos de interés en EEUU van a subir mucho antes que en Europa.

Conclusión: el dolar está fuerte, como se refleja en el gráfico.

De momento no vendemos nuestros dolares, mientras sigan subiendo.

2- Compra en la debilidad, vende en la fortaleza.

Cuando los criterios politicos no están tan claros como ahora, simplemente acumula dolares cuando el dolar está barato. Y vende dólares cuando esté caro.

Fijate en los picos de la gráfica histórica, e intenta comprar los doláres en la zona baja y venderlos en la zona alta, sin mucho detalle, simplemente acumulando promedios de compra baratos y de venta caros.

Además de la ventaja de comprar barato, mover así nuestras inversiones del dolar al euro y viceversa tiene mucho sentido macroeconómico:

Cuando vendemos dólares porque están caros, moveremos nuestras inversiones a la eurozona. Y la economía de la eurozona se estará beneficiando del euro barato (sobre todo los países exportadores). Y a la larga, eso impulsa su bolsa.

Es lo que está sucediendo hoy en día: podemos invertir con euros baratos en una bolsa alcista.

Y al reves, si vendemos nuestras inversiones en euros porque el euro está alto, y entramos en dólares baratos, estaremos invirtiendo en una economía, la de EEUU, favorecida por su divisa y con una bolsa mejor que la de Europa.

Segundo método, evitando el dólar

Otra posibilidad que nos ofrecen algunos brokers, como Interactive Brokers, es invertir con dólares prestados.

Es decir, si nuestra moneda base es el euro, cuando compramos acciones americanas el broker nos presta los euros contra nuestra garantía en euros.

De ese modo se evita el riesgo divisa:

si compramos 1000 euros (imagina que son 1100 dolares) de Apple, el broker nos presta los 1100 dolares. Si vendemos Apple sin cambios 6 meses más tarde, devolvemos los 1100 dolares prestados, sin que nos afecte el cambio euro-dolar.

Eso si, por ese prestamo nos cobran un interés que hoy en día es muy bajo, del orden del 1,5% anual.

Por otro lado, y referido a Interactive Brokers, si Apple hubiera subido y la vendemos a 1500 dolares, tras devolver los 1.100 dolares nos quedarían 400 dolares en nuestra cuenta. Esos 400 dolares en liquidez son dolares reales, sujetos al riesgo divisa. Deberemos por tanto convertirlos a euros si queremos evitar ese riesgo.

En Interactive Brokers hay un resumen de nuestra cuenta que nos muestra las divisas que tenemos en cada momento.

Pero si al comprar acciones americanas no estás seguro de si tu broker convierte tus euros a dólares o te los presta, lo mejor es que se lo preguntes a ellos.

Tercer método, haciendo cobertura

La posibilidad más sofisticada es la de cubrir nuestras inversiones en dólares.

Para ello, debemos tener abierta una cuenta forex: Una cuenta que nos permita ponernos cortos (vendidos) o largos (comprados) en el par EuroDolar.

Por ejemplo, si compramos 1100 dolares de Apple con una cuenta en dolares, o una cuenta con conversión automática a dólares: tendremos dolares comprados.

Por tanto cubrimos ese riesgo comprando euros en la misma cantidad: compraremos 1000 eurodolares, que cubren los 1100 dolares (suponiendo paridad eurodolar 1 a 1,10)

Al vender Apple, deshacemos la posicion de eurodolares.

¿significa eso que para comprar 1000 euros de Apple necesito otros 1000 euros para hacer la cobertura?

No, porque las cuentas del forex están apalancadas: Si su apalancamiento es 1 a 10, que es muy habitual, con 100 euros en la cuenta (el margen de garantía) puedo comprar 1000 eurodolares. Y además las comisiones son muy bajas.

No es muy complicado hacer cobertura, aunque son más fáciles los dos primeros métodos. Además hay que hacer algúnos números para calcular el margen que necesitamos y como nos afecta a la rentabilidad.

En fin, esta es una guía resumen que puede ayudarte a pelear con el riesgo divisa.

Obviamente, son temas opinables, y en función de tu estilo y aversión al riesgo, pueden ser mejores unos métodos que otros.

Yo personalmente hago un mix de los 3 métodos, aunque el que más utilizo es el método 2, ya que hoy día están los tipos de interés muy bajos para los préstamos en dólares.

Y pensando en plazos largos, el más sencillo es el primero;

¡Pero cualquiera de los 3 te puede resultar muy útil!

FacebookshareTwittertweetGoogle+share PrevUn metodo de inversion para dormir a pierna sueltaOtros artículos de interés: