Muchos inversores que han optado por la inversión tradicional Value Investing han visto como en los últimos años, y en especial el año pasado, el rendimiento de sus carteras ha sido inferior al de otros estilos como puedan ser el Growth o el Trading-Macro.

Muchos inversores que han optado por la inversión tradicional Value Investing han visto como en los últimos años, y en especial el año pasado, el rendimiento de sus carteras ha sido inferior al de otros estilos como puedan ser el Growth o el Trading-Macro.

Tiene un sentido muy claro que parte de la enorme recompensa que la política de expansión cuantitativa aplicada por los bancos centrales ofrece a empresas que crecen, penalizando la calidad.

[NOTA: este es un artículo invitado, escrito por José Iván García, CIO y Director del comité de inversiones de Kau Markets EAFI, y Asesor fondo Fonvalcem FI y Fondo Fórmula KAU Tecnología FI]

Me explico,

Las acciones de calidad son y siempre han sido una compra de sentido común. Al igual que hacemos cuando compramos un teléfono o un coche, tratamos de pagar el precio más barato con la calidad más alta posible. Es sentido común, y eso es el Value Investment: comprar empresas de calidad a precios baratos. Esta filosofía de inversión promete rentabilidad futura ahora y siempre, y así ha sido durante los últimos 96 años, que no es poco, desde que el Sr. Graham explicara en qué consiste esto del Value Investment allá por el 1922.

Pero ojo, va y resulta que Graham puso el acento en otra cosa, más bien en comprar empresas baratas, sólo baratas, y no necesariamente que fueran de calidad. Fue uno de sus alumnos quien más tarde (y dado el enorme tamaño que adquirió su vehículo de inversión) añadió la idea de calidad a sus criterios de búsqueda. Pues la calidad le permitía estar comprado con convicción durante más tiempo, ya que el tamaño de sus inversiones no le permitía hacer una rotación muy grande de la cartera, pues pocas acciones en el mundo admiten ser compradas por el gigante Berkshire Hathaway. Estamos hablando de Warren Buffett, quien se dejó convencer por el sentido lógico y tremendamente analítico de su socio Charlie Munger.

La cuestión es que las empresas de calidad en los últimos tiempos, sin embargo, no se están comportando muy bien. Pues la expansión cuantitativa facilita pedir dinero prestado a bajo coste, por tanto, las empresas tienden a endeudarse más y aprovechan ese ciclo de dinero barato para crecer.

Ahora bien, muchas de estas empresas que aprovechan la coyuntura no son empresas de calidad. De hecho, las empresas de calidad suelen no endeudarse y prefieren un crecimiento no impulsado por un exceso de apalancamiento sino acorde al ritmo de su propia capacidad de autofinanciar el crecimiento. Con lo que esta etapa, las empresas de calidad se ven relegadas a un segundo plano.

Entonces ¿cómo identificamos empresas que puedan comportarse bien en estos escenarios?

La inversión en bolsa se ha sofisticado últimamente hasta niveles muy precisos. Ahora podemos replicar las fórmulas que inversores billonarios nos han enseñado en sus papers de investigación cuantitativa académicos o en sus libros.Ellos, como por ejemplo Joel Greenblatt, ideó un método para “identificar empresas de calidad que cotizan a precio de ganga”, pero en teoría sobre esta fórmula (que él llamó la fórmula mágica) recae el mismo problema. La calidad.

¿O no?

Greenblatt dice que si mides la calidad usando el ROIC evitas la subjetividad de los análisis cualitativos, y esto hacer que momentos como los actuales queden al margen de tus resultados.

Para él un método simple es identificar las empresas de calidad usando la siguiente fórmula:

EBIT / (Capital de explotación neto + activo fijo neto)

Esta fórmula mide el rendimiento del capital tangible, también se le conoce como ROIC y lo definió así el inversor y profesor Joel Greenblatt cuando explicó la fórmula mágica para ganar dinero en bolsa.

Toda empresa necesita de capital de explotación y activos fijos para desempañar su actividad (lo llama capital tangible), si comparamos el beneficio antes de intereses e impuestos con estas partidas, podremos averiguar si la empresa rinde mucho dedicando poco esfuerzo en capital tangible.

Esto se se traduce en una utilización eficiente, e inteligente, de los recursos, lo que nos lleva a una medición muy precisa de la calidad de la empresa.

Pues bien, ya sabemos cómo identificar calidad, ahora nos toca comprar barato. Para ello Greenblatt propone el siguiente ratio:

Para comprar barato se utilizan métricas que relaciona precio con beneficio. La más común es el PER pero es por todos conocido que no es una buena medida o tiene muchos “contras” y pocos “pros”. Joel Greenblatt propone en su fórmula mágica usar el:

Enterprise Value (EV)/EBIT

De este modo, usando esta métrica, podemos tener en cuenta no sólo el precio que pagamos por ella sino también la deuda neta de la que nos tendremos que hacer cargo y los beneficios reales de explotación (básicamente).

Sin embargo, identificar calidad (usando el ROIC) a precio de ganga (usando el EV/EBIT) ¿qué resultado ha dado en los años más recientes?

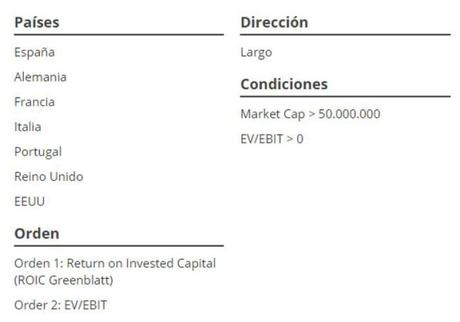

Tener en cuenta que Greenblatt hizo su backtest en los años 1988 al 2004 y sólo en EEUU, pero si lo testamos en los últimos 15 años (2002 – 2016) en EEUU, UK y Europa, el resultado es el siguiente:

fórmula mágica: High ROIC & Low EV/EBIT

Ratios que usaré para el test:

fuente y herramientas: screen y backtest zonavalue.com

Con estos ratios el resultado es el siguiente:

fuente: backtesting gratuito zonavalue.com

Takeaways:

- El resultado es mejor que el que él propuso para esos años que estudió.

- La rentabilidad es del 40,55% CAGR (rentabilidad anual media)

- La volatilidad es elevadísima. Hay que tenerlo en cuenta.

- Como consecuencia de lo anterior, el Ratio Sharpe es mediocre (0,82)

Conclusiones

Ben Graham tenía una “fórmula mágica”. Calculaba que las compras que cumplieran los estrictos requisitos de su fórmula serían, muy probablemente y por término medio, gangas; gangas creadas por el “Sr. Mercado” al regalar, prácticamente, empresas a unos precios ilógicamente bajos.Hoy son muy pocas las compañías que satisfacen los estrictos requisitos establecidos por Graham

Greenblatt ideó una nueva fórmula mágica; una fórmula que busca encontrar buenas compañías a precio de ganga.

Parece que la nueva fórmula funciona en todos los entornos, sin importar cambios de ciclo o cambios estructurales que tienen como base política monetarias que penalizan a la calidad, como la que vivimos actualmente.

El resultado es una lista de acciones que cumple con los requisitos de la fórmula, y de entre las acciones de la lista resultante podríamos hacer nuestro stock picking o analizarlas más en detalle para descubrir qué esconden.

José Iván García.

CIO y Director del comité de inversiones de Kau Markets EAFI, y Asesor fondo Fonvalcem FI y Fondo Fórmula KAU Tecnología FI