Una de las obligaciones de los autónomos es realizar la llamada liquidación de IVA. Los empresarios repercuten este impuesto a los consumidores, actuando como recaudadores, además de soportarlo en las compras. Por este motivo, se debe hacer una liquidación para calcular la diferencia a pagar.

Al ser obligatorio, hay que tener cuidado de no cometer errores, especialmente a la hora de realizar la contabilidad. Un error podría costarte una inspección y una multa de la AEAT, así que debes tener cuidado. Por este motivo, te vamos a contar todo sobre esta obligación, explicándote cómo y cuándo se hace.

¿Qué es la liquidación de IVA en contabilidad?

La liquidación de IVA es la diferencia entre el IVA repercutido (el que se compra al cliente al vender algo) y el soportado (el que se deduce de las compras para hacer la actividad). Esta diferencia es lo que se abona cada 3 meses.

Una vez que se haya hecho la liquidación, se presentará el modelo 303 de la AEAT en cada trimestre, haciéndose los primeros 20 días de cada mes (salvo el del cuarto trimestre, que tienes 30 días).

¿Cómo se calcula la liquidación de IVA y cómo se presenta?

Para calcular esta liquidación, tendrás que tener a mano todas las facturas emitidas y recibidas. En primer lugar, calcula el IVA soportado sumando todo el que te han pagado los clientes.

En el caso del IVA repercutido, es más complejo. Solamente puedes deducírtelo en actividades desgravables, que suelen ser las imprescindibles para la actividad. En algunos casos, es complejo, especialmente con los tickets de comida o las facturas de electricidad si trabajas en casa. Por ello, es mejor consultar con un gestor para ver si es IVA no deducible.

Una vez que esté calculado, resta el IVA soportado y el repercutido y tendrás la liquidación. Ahora tienes que rellenar el modelo 303 para presentarlo a Hacienda, para lo cual debes seguir los siguientes pasos:

Identificación

Lo primero es identificar al profesional, autónomo o empresario. Indica tu nombre y apellidos o razón social, tu NIF o CIF y el trimestre al que corresponde el modelo. También tendrás que indicar si estás inscrito en el Registro de Devolución Mensual a través de su web, si tributas por el régimen simplificado en exclusiva, si es declaración conjunta o si hay concurso de acreedores.

Hacer el asiento contable de liquidación de IVA

Anteriormente, has aprendido a calcular la diferencia entre ambos conceptos. Ahora toca realizar el asiento contable. Tendrás que indicar un asiento para el IVA repercutido y otro para el soportado, con asientos diferentes dependiendo de la liquidación.

En primer lugar, hay que hacer un asiento contable del IVA a ingresar. Se usará la cuenta de HP. IVA Repercutido (4770) en el DEBE y la cuenta de H.P IVA Soportado (4772) en el haber. Si la cuenta sale a favor de la AEAT (lo habitual), se usa la cuenta HP. Acreedora por IVA (4750) en el HABER. En caso contrario, pondremos HP. Deudora por IVA (4700) en el DEBE.

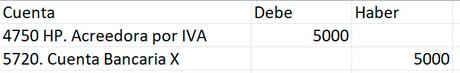

El segundo asiento es el del pago o devolución del IVA. Lo más habitual es tener que pagar, utilizando así el asiento de H.P acreedora por IVA (4750). Eso sí, también podría salir a devolver, con mayor IVA repercutido que soportado, para lo cual se usa el asiento HP deudora IVA solicitado a devolver (4701).

Por último, se usa el asiento Cuenta Bancaria (5720) en el Haber o Debe según haya que pagar o recibir.

Ejemplo de liquidación de IVA trimestral

En el ejemplo, la empresa ha repercutido a los clientes 10.000 euros de IVA y se ha desgravado 5.000 euros de IVA soportado.

Para la liquidación, hay que realizar dos asientos. En el primero, vamos a calcular el IVA a ingresar:

Después, haremos el asiento del pago del IVA:

Presentar el modelo 303 de autoliquidación de IVA

Por último, tendrás que presentar el modelo. Lo puedes hacer vía telemática vía web de la AEAT o de forma presencial en Hacienda.

Preguntas frecuentes

¿Con qué fecha se contabiliza la liquidación de IVA?

Generalmente, el asiento para calcular la liquidación se contabiliza el último día hábil del trimestre. Por ejemplo, si es el primer trimestre, se indicará en el asiento a fecha del 31 de marzo.

En cuanto al asiento del pago o devolución, se contabiliza el día que se hace el pago del IVA a la AEAT o el día que se realiza la declaración y se pide la devolución.

¿También se hace con recargo de equivalencia?

No es necesario. El recargo de equivalencia es el pago de un IVA más alto en facturas con proveedores, hecho a cambio de estar exento de presentar la declaración del IVA.

En resumen, la empresa paga directamente a los proveedores y se simplifica el proceso. Si el IVA es del 21%, el recargo es del 5,2%; en el reducido del 10%, el recargo es del 1,4%. Por último. En el súper-reducido del 4%, será del 0,5%.

¿Hay actividades exentas de IVA?

Sí, existen actividades que están exentas de IVA. En este caso, no se repercute IVA en las facturas en los clientes. Aun así, se debe realizar la liquidación del IVA, quedando en un resultado neutro si no hay IVA soportado o dando un resultado a devolver si lo hay.

Hay diferentes actividades exentas de IVA, como el periodismo, el sector sanitario, odontología, educación y enseñanza, organizaciones sin ánimo de lucro, sellos de Correo o Loterías de la ONCE y del Estado, entre otras.

¿Tiene que haber liquidación de IVA en una empresa nueva?

Sí, debe hacerse igualmente al finalizar el trimestre, presentando el Modelo 303. También tendrá que presentar el Modelo 390 de las liquidaciones del año, el modelo 347 si las operaciones superan los 3005,06 euros con uno o más proveedores y el Modelo 349 si existe IVA intracomunitario.

Conclusión

La liquidación de IVA es fundamental para el autónomo y debe calcularla correctamente. Ya has visto cómo hacerlo sin errores, pero eso no significa que sea fácil. Si tienes un gran volumen de facturas, es fácil que se te pase alguna, algo que no te puedes permitir.

Si ese es tu caso, cuenta con Cloud Gestión, nuestro ERP para empresas. Cuenta con un apartado de clientes y ventas para almacenar y gestionar todas las facturas enviadas. Por otro lado, el apartado de proveedores y compras guarda las facturas recibidas. El software permite enviar ambas facturas al gestor con un clic, facilitando así la redacción del modelo 303.

Además de disfrutar de estos dos apartados, disfrutarás de otros, como el de gestión de almacén y gestión de personal. Así no se escapará nada de lo que ocurre en tu empresa. Si quieres probar todas sus funciones, te animamos a acceder a nuestra DEMO gratuita el tiempo necesario. ¡No esperes más y cambia tu gestión para siempre!