Es fácil ver y prestar atención solo a los éxitos y no a los fracasos, que caen en el olvido. Este fenómeno, que deriva del sesgo de selección, se llama sesgo de supervivencia: un error de selección (de objetos, de personas, de datos), precisamente, basado en el hecho de confiar y tener en cuenta exclusivamente los casos de éxito, cuando en cambio, se omiten los casos negativos.

Los escaparates de las librerías están llenos de historias de triunfadores. Esto te puede llevar a pensar que lanzar el negocio de tus sueños o aplicar un determinado modelo empresarial es garantía de éxito. Lamentablemente esta idea es una falacia. Lo cierto es que la mayoría de los emprendedores (y de las empresas) tienden a fracasar por el camino… Y no suelen escribir libros sobre el tema. El sesgo de supervivencia es una tendencia cognitiva ampliamente estudiada en psicología que consiste en concentrarse sólo en los elementos que superaron un proceso de selección, pasando por alto aquellos que no lo hicieron y que, por tanto, ya no existen en la actualidad. El concepto es aplicable a todo tipo de disciplinas, desde la medicina hasta la gestión empresarial. Pero tiene una especial relevancia en el mundo financiero y, más concretamente, en la selección de fondos de inversión.

El sesgo de supervivencia se encuentra entre las distorsiones cognitivas bien estudiadas en psicología, y es posible encontrar ejemplos al respecto en todos los ámbitos, ya que el éxito tiene una gran visibilidad en la vida cotidiana y las personas subestiman sistemáticamente sus posibilidades de alcanzarlo.

Es el error lógico que se comete al concentrarse en personas o cosas que han superado un determinado proceso de selección, pasando por alto los elementos que, por el contrario, no han pasado la selección misma. En términos simples, esto sucede cuando seleccionamos solo los supervivientes (aquellos que han superado a los demás, ya sean personas, máquinas o empresas) y llegamos a conclusiones sobre la base de sus atributos, sin mirar más en general a todo el conjunto de datos, incluyendo aquellos con características similares que no funcionaron igual.

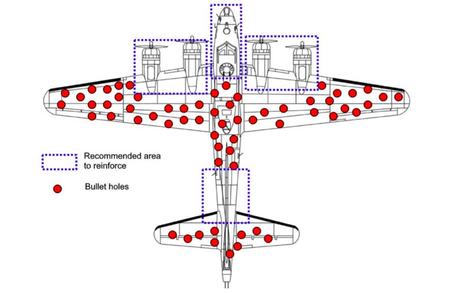

El término «survivorship bias» fue utilizado por primera vez por los ingenieros de los aliados en la Segunda Guerra Mundial. En ese momento, el ejército estadounidense le pidió al matemático Abraham Wald que estudiara la mejor manera de proteger a los aviones del derribo. Los militares sabían que la armadura ayudaría, pero no podían proteger todo el avión o serían demasiado pesados para volar bien. Inicialmente, su plan era examinar los aviones de regreso de la lucha, ver donde habían sido golpeados más (las alas, alrededor del cañón de cola y el centro del cuerpo) y luego reforzar esas áreas. Pero Wald se dio cuenta de que habían caído presos del sesgo de supervivencia, porque a su análisis le faltaba una parte valiosa del cuadro: los aviones que habían sido golpeados pero que no habían regresado. En consecuencia, los militares planeaban armar precisamente las partes equivocadas de los aviones: los agujeros de bala que estaban viendo indicaban las áreas en las que un avión podía ser golpeado y seguir volando, exactamente las áreas que no necesitaban refuerzos.

Wald, asesorando a la fuerza aérea americana en el análisis estadístico de daños, les hizo notar que no debían fijarse en los aviones que retornaban llenos de agujeros en sus alas; sino en los que se perdían en las misiones, aquellos que con un solo disparo nunca retornaban. ¡Debemos reforzar los motores! fue la sugerencia del experto.

El sesgo de supervivencia, la teoría resultante es una muestra muy clara de -por qué- no debemos confiar en la observación empírica. Los hechos deben analizarse desde una perspectiva técnica y sistémica.

No importa lo que esté estudiando, si solo se mira los resultados que desea y no el conjunto, entonces está sujeto al sesgo de supervivencia.

El sesgo de supervivencia hace que confundamos los conceptos de correlación y causa. El simple hecho de que observemos un patrón en un conjunto de datos nos lleva a buscar una causa y a empezar a basar razonamientos en ella, como el ejemplo de una carrera, en la que los que llegaron primero (efecto) fueron contemplados como los mejores corredores (causa), sin tener en cuenta a los perdedores. Este sesgo hace creer que la correlación “ser el mejor corredor” y “llegar de primero” es causalidad. Pero no necesariamente es así, pues pudo acontecer que el mejor corredor haya perdido porque tuvo un calambre durante la carrera que le impidió correr bien. Para resumir, el sesgo de supervivencia es producto de una mala interpretación de la causa y el efecto.

Puede llevar a creencias excesivamente optimistas porque se ignoran los fracasos, pero también puede provocar la falsa creencia de que los éxitos en un grupo tienen alguna propiedad especial, en lugar de ser una mera coincidencia.

Este sesgo surge también cuando las empresas hacen encuestas a sus clientes acerca de alguno de sus productos. Pero dejan en el olvido a sus no clientes, que en este caso serían los “no supervivientes”.

Este error producto del empirismo -muy común por cierto- mostró su costo cuando la industria de la seguridad aeroportuaria de la década pasada se enfocó en detectar armas de fuego y explosivos en el control de acceso a la zona estéril en aeropuertos. A todos les parecía obvio ya que eran las evidencias que quedaron luego de los secuestros y actos terroristas previos a aviones.

Es por todos conocido que el 11 de septiembre del 2001, los terroristas ingresaron solo con cortadores de cajas, destornilladores e inclusive usaron los cuchillos metálicos del mismo avión para secuestrarlo (History.com, 2020).

La pandemia del COVID-19 es otro ejemplo -más reciente- de que la industria de la seguridad privada cayó en la complacencia de ser reactiva. Creer que Safety y Security son dos disciplinas separadas, y que el control de riesgos a la salud es asunto exclusivo de médicos. En este momento los oficiales de seguridad tienen entre sus funciones de control de acceso vigilar sintomatología.

En negocios, finanzas y economía

En las finanzas, el sesgo de supervivencia es la tendencia a excluir de los estudios de rendimiento a las compañías fracasadas porque ya no existen. Eso es causa a menudo de que los resultados de los estudios se desvíen mucho porque solo las compañías que tuvieron el éxito suficiente para sobrevivir hasta el fin del periodo son incluidas. Por ejemplo, una selección de fondos mutualistas incluirá hoy solo aquellos que tienen éxito en este momento. Muchos fondos con pérdidas se cierran o se fusionan con otros fondos para ocultar un pobre comportamiento. En teoría, el 90% de los fondos existentes podrían reivindicar sinceramente su buen rendimiento en el primer cuartil de sus referentes, si en ese grupo de se incluyesen fondos que han cerrado.

En 1996, Elton, Gruber, y Blake mostraron que el sesgo de supervivencia es mayor en el sector de los pequeños fondos que en de las grandes mutuas (presumiblemente porque los fondos pequeños tienen una gran probabilidad de quebrar). Estimaron el tamaño del sesgo en la industria de los fondos mutualistas de los Estados Unidos en un 0,9% anual, donde el sesgo se definía y medía como:

«Sesgo es definido como la media α para los fondos supervivientes menos la media α de todos los fondos» (Donde α es el retorno ajustado al riesgo del S&P 500. Esta es la medida estándar del rendimiento de los fondos mutualistas).

El principal problema de esto ya no es sólo esa sobreestimación del rendimiento de los fondos. Sino que la muestra seleccionada no sería una muestra aleatoria de la población total. Y, por ende, los resultados del estudio podrían no ser representativos de la población. Que al final esto es lo que buscamos a la hora de seleccionar una muestra aleatoria de la población.

Si analizamos por ejemplo, al NASDAQ, generalmente los datos del índice incluyen sólo las acciones que cumplen con las características para estar dentro del mismo. Esto omite que algunas empresas NASDAQ se salieron precisamente por su mal rendimiento. Por lo tanto el índice nos muestra un panorama más rosa de lo que es la realidad.

Solución al sesgo de supervivencia

Imaginémonos que queremos seleccionar algún fondo de inversión para invertir en el, en base a su comportamiento pasado. Para evitar este sesgo de supervivencia y optimizar esa selección, deberíamos realizar los siguientes pasos:

- Elegir el horizonte temporal con el que pensemos trabajar. Por ejemplo, diez, quince o veinte años de historia.

- Coger todos los fondos existentes desde inicio del horizonte temporal, existan o no en la actualidad.

- A partir de ahí, seleccionar la muestra de esa población para el estudio del comportamiento.

La idea de esto, es al final, conseguir esa muestra aleatoria de la población. Y partir de ahí, las conclusiones obtenidas, si podrían ser representativas de esa población.

Compartí en las redes