Autor | Javier Poveda

Artículo publicado en Expansión con el título “Fondos de inversión y proyectos de arquitectura”

- Me gustaría montar una cena para hacer networking dentro del mundillo inmobiliario.

- Invita a gente de inversión.

Los fondos de inversión inmobiliaria, REITs y demás “players” de la inversión inmobiliaria, nos parecen muy lejanos a los ojos de los arquitectos. Algo propio del mundo de las finanzas y que a priori nada tienen que ver con nuestro quehacer profesional.

Pues no son tan ajenos.

Para un profano como yo que le interese tener una idea general de cómo funcionan y a que se dedican, recomiendo el libro “Nosotros, los mercados” del gestor de inversión Daniel Lacalle. Aunque relata la labor diaria de un hedge fund, nos da una información básica de qué hacen y como actúan.

En China, el mercado de los fondos está todavía en proceso de maduración, pero mi primera distinción rudimentaria al respecto, en tanto en cuanto me afecta como arquitecto, es: fondos grandes y fondos pequeños. Algún especialista me tirará una maceta a la cabeza, pero escribo desde mi propia experiencia, no desde un corpus teórico.

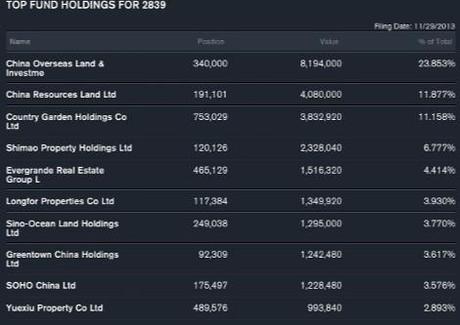

Los grandes invierten en empresas cotizadas, analizando su situación financiera, su apalancamiento, su margen bruto, EV/EBITDA y demás ratios útiles para sus métodos de valoración. Ver de qué empresas entran y salen nos da información del estado de salud de los grandes developers, cuales están sobrevalorados o de cuales se esperan buenos resultados. Estos sólo me sirven a nivel informativo, porque hasta el momento, me vienen un poco grandes.

Fondo CSI de Hong Kong. Empresas donde invierte, volumen y participación.

Datos según Bloomberg.

Los pequeños, que son con los que concertamos encuentros, invierten en proyectos en particular. Proyecto a proyecto, en porcentajes pequeños, y en edificios construidos (evitando los riesgos y tiempos inherentes al proceso de construcción) y además con contratos de arrendamiento vigentes.

Le compran a la empresa inmobiliaria algunas plantas de la torre de oficinas que acaba de inaugurar, que ya tiene un contrato para ser arrendada por una firma internacional que se va a instalar allí. La promotora inmobiliaria recupera inversión y cancela préstamos, mientras que el fondo presumiblemente retendrá la superficie dos o tres años (según su estrategia de entrada – salida), recibiendo el alquiler pactado, y finalmente venderá en 2017 obteniendo las consiguientes plusvalías previstas.

Algunos datos de interés de estos fondos:

- Operan con no demasiado capital: entre 50 y 100 millones de US$ con los que configuran un portfolio según la propia estrategia del fondo: algunos sólo en oficinas A-Grade y diversifican por ciudades, otros tienen usos mixtos: oficinas y comercial, hoteles, etc… Depende del perfil del proyecto, hay que hacer la presentación a un fondo u a otro.

- Las operaciones que yo me he encontrado oscilan entre 5 y 10 millones de US$, por lo que a precio de Tianjin (unos 12.000CNY/m2 que al cambio son 2.000 US$/m2), son entre 2.500 y 5.000 m2 de superficie de oficinas. En términos porcentuales de superficie es entre un 3% y un 5% del edificio.

- Los contratos de alquiler cerrados para los próximos 5 años en esas dos plantas se habrían cerrado a unos 100CNY/m2 mensual, que resultan unos 16,7US$/m2 al mes. Cada cual que haga sus números…

China Central Place.

Una las últimas operaciones de alquiler del último trimestres del año donde la consultora de recursos humanos HAYS ha arrendado 3.000 m2 de superficie de oficinas.

Fuente: Savills Research

¿Por qué mantener un encuentro con éstos fondos de inversión?

- Por una parte, estamos ayudando a nuestro cliente directo (Real Estate Developer) a “colocar” sus propiedades, y por lo tanto le estamos facilitando la obtención de liquidez para que cancele préstamos y arranque su siguiente proyecto, que evidentemente hará con nosotros.

- De otra parte, al intervenir en la transacción, obtenemos una cierta facturación extra que a pesar de no ser la consultoría nuestro core business, nos permite obtener caja interviniendo en la cadena de valor del proceso inmobiliario.

- Tercero, obtenemos información acerca de qué esperan “los clientes de nuestros clientes”, de manera que interpretando los aspectos que ellos consideran importantes podemos asistir mejor a nuestros clientes directos en la siguiente operación y por ende ganar enteros frente a otros posibles competidores.

Qué duda cabe, que además, mejoramos nuestro network, atraemos a otros posibles developers y sobre todo nos ayuda a entender mejor el sector en el que trabajamos.

La lectura de todo lo anterior es que vivimos en una realidad compleja e interconectada donde casi nada nos es ajeno. Mucho menos, los agentes que intervienen directa o indirectamente en el proceso inmobiliario, que es nuestro pequeño microcosmos.

Al final, los arquitectos tenemos multitud de maneras de competir poniendo en valor nuestro conocimiento del sector que a la postre es más efectivo y mejor remunerado que competir en precio. Esto último ya sabemos que nos lleva a una banalización del sector, desprecio de nuestra labor, etc…

Hay muchas maneras de competir y muchas de ellas pueden ser válidas para intentar llevarnos el gato al agua. Dependiendo del perfil de cada firma podemos optar por unas o por otras, pero lo que está claro es que poniendo nuestro know-how a funcionar es más probable que se obtenga algo, que si nos quedamos en el estudio esperando la llamada de un nuevo cliente.

Lo más curioso de todo, es que sea el acuerdo con uno o varios fondos de inversión lo que nos vaya a permitir seguir haciendo proyectos de arquitectura.