Sin cementos no hay edificios, sin sustancias químicas no hay nada. El problema es cuando en China se empezó a producir todo más barato y te toca cerrar plantas industriales carísimas. El país pierde el el 'know.how', otrora llamada 'sapiencia' en castellano y acaba en el aire si sus productos más sofisticados no venden. Y en esas está España, país de residencia de Ercros. El viaje desde China de un fosfato debe de encarecer suficiente el kilo de sustancia para que la compañía de química básica tenga sentido y rentabilidad.

Sin cementos no hay edificios, sin sustancias químicas no hay nada. El problema es cuando en China se empezó a producir todo más barato y te toca cerrar plantas industriales carísimas. El país pierde el el 'know.how', otrora llamada 'sapiencia' en castellano y acaba en el aire si sus productos más sofisticados no venden. Y en esas está España, país de residencia de Ercros. El viaje desde China de un fosfato debe de encarecer suficiente el kilo de sustancia para que la compañía de química básica tenga sentido y rentabilidad.Ercros es un chicharro especial de la bolsa Española y hoy vamos a ver una cosita curiosa en los chicharros .Y es que la acción suele moverse por intereses de masa absurdos. La primera gráfica es la cotización de Ercros ajustada a su split de 2010, y la de abajo es el interés por búsquedas de Google. Es muy curioso ver que existe más que una casual correlación. La entrada de Sabadell y Cellex en Ercors como capitalistas daría días de vino y rodas que al final las cuentas en la década en que el sistema pseudoesclavista asiático nos dejaba en bragas. Sin embargo la acción veremos que tiene poco que rascar.

Y ya cuando llega una crisis y consumes la mitad, consumes la mitad de química también. y el negocio.. pues a capear el temporal.

¿Se corresponde esto con los beneficios generaos por la empresa durante estos años?

¿Se corresponde esto con los beneficios generaos por la empresa durante estos años?El negocio.

La empresa tiene cuatro divisiones:- Química básica

- Química Intermedia

- Plásticos

- Farmacia

Mola, mucho. Pero... todo es una commodity. Tu pagas más por llevar la insignia en un BMW serie 1, aunque sea bastante peor que coches similares de la misma gama, mucho más baratos. Pero en el mundo de Ercros tres céntimo por kilo menos cuentan. Es la compra racional, y tres céntimos por kilo en 1.000 kilos son 30€ de ahorro. Y cuando la empresa produce 1.000 toneladas para un cliente son 30.000€ de ahorro para el comprador.

Aparte de eso están las denuncias por atentar contra personas y medio ambiente, y haber fabricado cosas que servían para extraer mineral pero también para matar personas.... con lo cual una superindustria acaba por ser un chicharrete en bolsa. Todo incide en tu cuenta de resultados.

LA distribución del negocio de ercros es la siguiente.

Y aquí se ve como los negocios relacionados con cloro, el negocio de toda la vida, corroen el resto del beneficio proveniente de otras líneas. Es lo que tiene el cloro.

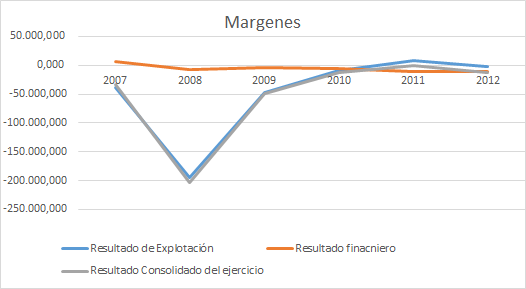

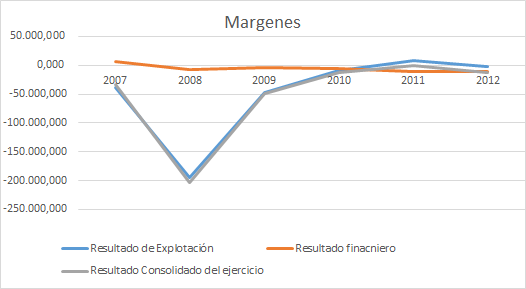

Cuenta de resultados y productividad.

Ercros es una empresa condicionada por su margen de explotación. Su beneficio es directamente proporcional. Y este a su vez esta muy condicionado por los costes de aprovisionamiento, como era de preveer. Tras la explosión de la crisis en 2008 el margen de explotación, significativamente negativo, ,tras ventas EREs y encaje de bolillos ha ido mejorando.... lo cual deja frío a cualquiera.

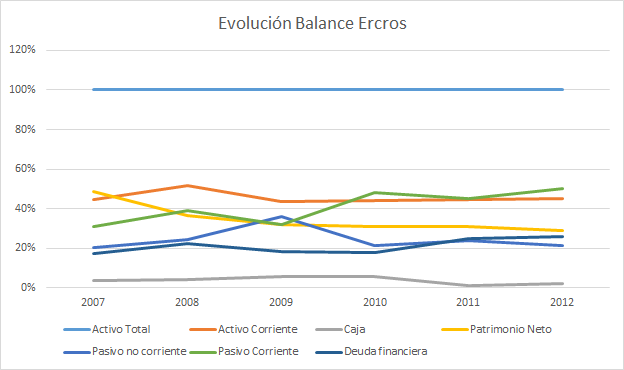

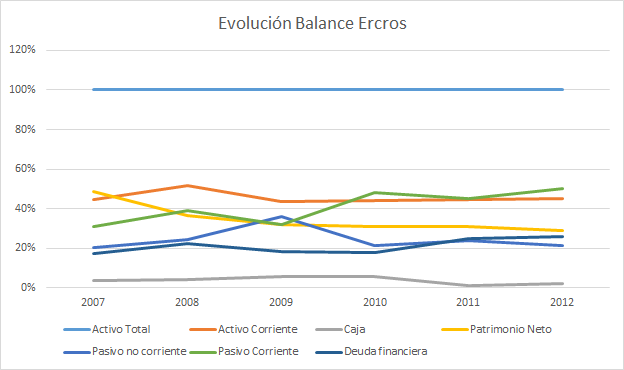

BALANCE

El balance de Ercros, la verdad, no tiene buena pinta. En 2007 su parimonio neto pego un bajón considerabe y actualmente ronda el 30% respecto a sus activos. En el último año la caja ha quedado tiritanto y eso mola poco. Especialemente si tu pasivo corriente crece y crece junto con la deuda financiera... malos tiempos para la lírica del cloro. en el 2011 firmaron un acuerdo de refinancaición hasta 2015 mediante factoring. Vamos que cobra otro en vez de tu a cambio de cacahuetes. Muchos cacahuetes, pero cacahuetes al fin para la empresa y el accionista.

Fujo de caja.

El flujo de caja de Ercros es asombroso. Lleno de cifras saltarinas siempre acaba en una diferencia mínima... buena direccíon financiera par la empresa haciendo malabares en la pista central, pero no sabemos si para el accionista.

Conclusión.

Ercros es una commodity, y una commodity en mala situación. La globalización no la sienta muy bien, la verdad. Además no es una commodity que muestre que lo que vende, aunque sea química básica genere un buen negocio. Aunque, eso sí da trabajo, ... que es lo que se necesita en España, hoy por hoy. Por lo demás, que aburridos son los chicharros en cuanto miras su cuentas... soporíferos.En este tipo de empresas que dependen de los costes y de la demanda solo queda intentar jugar con los ciclos. No es lo nuestro.Poco más. Suerte y piense por usted mismo.