Estoy buscando acciones de alto dividendo, pero con buenos fundamentales y perspectivas de crecimiento, dentro de la Eurozona.

Estoy buscando acciones de alto dividendo, pero con buenos fundamentales y perspectivas de crecimiento, dentro de la Eurozona.

Y me he dicho ¿porqué no muestro mis opiniones y análisis públicamente? Asi igual algún amable lector me proponga buenas ideas.

Ya sabes que tengo una cartera de inversión en dividendos desde hace unos 2 años, como comenté en este artículo: Invertir en Dividendos vs. Superfondos: he apostado una mariscada

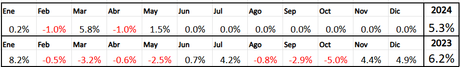

Desde 2023 voy ganando con los dividendos, con estos resultados:

Pero más importante que eso, quiero mejorar esas cifras de beneficio, y construir una cartera que pueda llegar al menos al 12% de rentabilidad anual, contando los dividendos.

¿Es posible?:

Creo que si.

Hay estudios que demuestran que los dividendos son la mitad de los beneficios de la bolsa. Y por tanto, si maximizamos el tema dividendos, podemos ganar mucho más que los índices.

Es una cuestión matemática: Una cartera donde todas sus acciones dan en torno al 5% en dividendos, y todos los años aumentan la rentabilidad de sus dividendos un 6-7%: al cabo de 10 años daría un 12,8% de rentabilidad compuesta anual, en un mercado promedio.

Pero lo interesante de los dividendos es que incluso en un mercado plano una cartera de dividendos puede dar una rentabilidad anual en torno al 8%.

Además hay otro factor que ayuda mucho a este tipo de inversión:

- Los inversores en dividendos son mucho más resistentes a la volatilidad que el resto de inversores.

¿Por qué?

Es fácil de ver: Imagina que tienes dos acciones, ambas van muy mal en bolsa y pierdes un 30% en cada una de ellas.

Y una de ellas casi siempre tiene beneficios, y te da un dividendo creciente e importante, todos los años. La otra, no da nada, sólo se derrumba en bolsa.

¿Cuál es más probable que mantengas?

La de dividendo, claro.

Y es una gran ayuda, porque el mayor problema en bolsa es que hacemos demasiados movimientos, y muchas veces vendemos mal.

Pero cuidado, que nada es sencillo:

Sólo debemos mantener acciones bajistas si tenemos alta certidumbre de que la empresa volverá a subir en bolsa en un futuro más o menos cercano

Es decir, empresas fuertes, sólidas, que no se arruinen, y que den dividendos crecientes.

Para ello, llevo mucho tiempo escaneando el mercado, en función de múltiples indicadores relacionados con dividendos, que he leído en distintos libros.

El problema es que cada autor que leo, propone sus indicadores clave para detectar buenas empresas.

Con lo que al final he llegado a tener hojas de cálculo con más de 20 indicadores distintos: rentabilidad de dividendos, deuda, porcentaje free float, retorno sobre activos, PER, % insiders.. demasiados, muy difícil de gestionar.

Simplificando la búsqueda

Asi que desde hace un tiempo, estoy comprobando que funciona mejor restringir las condiciones de criterio de búsqueda.

Eso me permite ser más rápido en el análisis, no dejar fuera buenas acciones con algunos indicadores ligeramente mediocres, y a la larga espero que más eficaz a la hora de cambiar acciones que hayan empeorado sus datos por nuevas acciones .

1- Umbral mínimo de dividendo

Muy importante, necesitamos un dividendo decente: 4% o 5% anual

2- Dividendo creciente

También muy importante: el dividendo debe haber ido hacia arriba al menos los últimos 5 años. Si son más años, mejor.

3- Pay Out bajo

El Payout es la cantidad de beneficios que destina una empresa a pagar dividendos a sus accionistas.

Debe ser como máximo el 70%. Mejor si es menos

Y ya está.

La ventaja de tener pocos criterios es que es fácil de encontrar empresas que las cumplan.

Tras esta selección, podemos refinar con indicadores secundarios, que son también importantes, pero no son limitantes: añaden una «puntuación» a los candidatos, para priorizar unas acciones sobre otras.

Algunos de estos indicadores secundarios son:

- PER (Precio entre beneficios): Bajo

- Deuda (deuda sobre equity): Baja

- ROA (retorno sobre activos): Alto

- Price/book: (precio entre valor en libros): Bajo

- Net profit (Rentabilidad neta): Alta

Hay mucho más, pero no quiero excederme. Los valores inicialmente filtrados con mejores puntuaciones serían los comprados

Valores de Europa que siempre mejoren dividendos y que suban a la larga sí o sí

Asi que estoy cambiando o añadiendo acciones europeas a mi cartera, que está demasiado expuesta al mercado de EEUU.

A continuación muestro mi lista de acciones a vigilar.

Para cada acción muestro su gráfico de largo plazo; aunque no importa mucho el gráfico porque busco los dividendos y que sea una empresa de calidad.

Muestro también el próximo dividendo previsto, el Payout y el aumento o disminución de sus dividendos en los últimos años, para comprobar la estabilidad de sus pagos

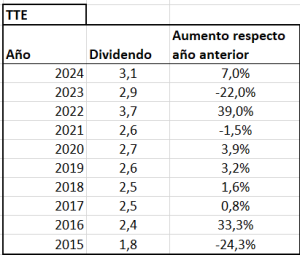

Total Energies (TTE):

Es una empresa francesa de petróleo y gas, que ofrece un dividendo del 5,2%, y tiene un payout muy bajo: solo destina a dividendos el 32% de sus beneficios.

La evolución histórica de sus beneficios, y su gráfico de largo plazo son:

Como se ve, algún año puede bajar el dividendo, pero posteriormente lo compensa. En promedio, el dividendo sube un 5% al año.

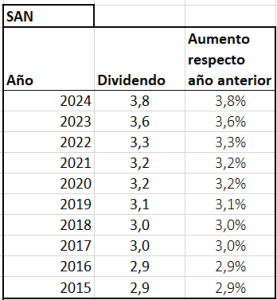

SANOFI (SAN):

Es tambien una empresa francesa, del sector de cuidados de la salud.

Tiene un dividendo del 4,3%, y tiene un payout bajo, del 63% de sus beneficios.

La evolución histórica de sus beneficios, y su gráfico de largo plazo son:

En este caso, los dividendos no suben muy rápido, sobre el 3% anual, pero es una empresa muy estable en el largo plazo.

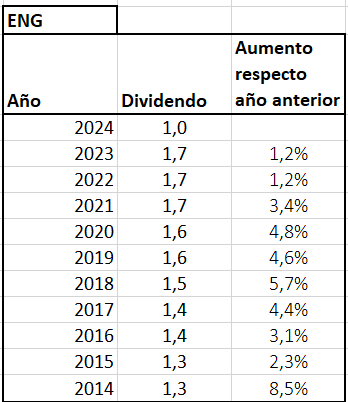

ENAGAS (ENG):

Es española, relacionada con el sector de la energía, concretamente el gas, asi como el desarrollo de infraestructuras, el transporte y la ingeniería en desarrollo de hidrógeno verde.

Tiene un dividendo muy bueno del 11%, y tiene un payout bajo, del 52% de sus beneficios.

La evolución histórica de sus beneficios, y su gráfico de largo plazo son:

La empresa tiene previsto reducir un poco sus dividendos en el futuro; pero parte de un nivel alto.

Y es obviamente, una empresa super estable.

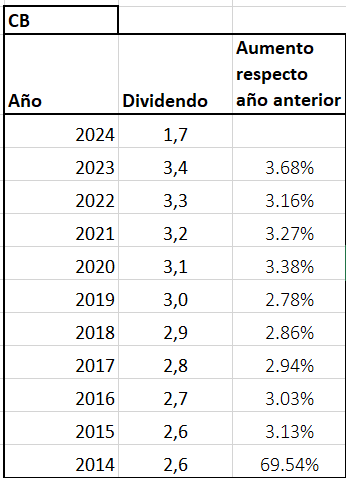

CHUBB (CB):

Esta es una empresa de seguros, muy sólida, y domiciliada en Suiza aunque cotiza en dólares.

Actualmente da poco dividendo, el 1,5%, pero la selecciono por la alta resiliencia de esta compañía, y por el bajísimo payout del 26% de sus beneficios.

Además tiene un largo historial de crecimiento de sus dividendos, y una capacidad de subir en bolsa muy remarcable . Por eso es una de las preferidas de Buffet.

Si quieres ver mi cartera actualizada, date de alta

Para ver la cartera y sus resultados, y para recibir las compra ventas que hago de vez en cuando, simplemente date de alta en este formulario: (no te preocupes que no te voy a mandar muchos mails; de hecho, actualizo con poca frecuencia)

Busco otras empresas europeas. ¿Sugerencias?

Ahora mismo, busco empresas que sean muy resistentes a las crisis.

Resistentes no quiere decir poco volátiles, sino que se recuperen con mucha fuerza tras pasar una crisis.

En ese sentido, doy prioridad a las acciones energéticas, a las de seguros, a las de utilities. Especialmente si son muy confiables en términos de largo plazo.

Actualmente, con una expectativa de tipos a la baja, no me gustan los bancos; son empresas de alto dividendo, pero el mar de fondo de la economía ya no les va a favorecer tanto como antes.

¿Alguna sugerencia? Las podemos comentar.

Compartir esta publicación Share on FacebookShare on Facebook Share on XShare on XNavegación entre publicaciones

AnteriorPublicación anterior:¿Qué funciona mejor promediar, o comprar de golpe? unas estadísticas sorprendentesSiguientePublicación siguiente:Recibe mi nuevo mini-curso de inversión tranquila, sin costeOtros artículos de interés:

27/06/2024

07/05/2024

18/03/2024

05/03/2024

06/02/2024

26/01/2024