En este post quiero comentar una metodología de inversión que ha sido analizada durante mucho tiempo por muchos autores: se trata de la Tactical Asset Allocation (TAA), o Asignación táctica de activos.

En este post quiero comentar una metodología de inversión que ha sido analizada durante mucho tiempo por muchos autores: se trata de la Tactical Asset Allocation (TAA), o Asignación táctica de activos.

Esta estrategia para ganar en bolsa consiste, de modo genérico, en invertir nuestro capital en una cesta de sectores bursátiles rebalanceando el peso de cada sector según criterios que pueden ser discrecionales (criterios fundamentales o técnicos elegidos por el inversor) o sistemáticos (criterios técnicos rígidos ejecutados automáticamente)

Este estilo de inversión ha sido largamente analizado por un autor muy conocido, Mebane Faber, que ha publicado papers analizando los resultados de esta estrategia.

En este post voy a hacer referencia parcial a un articulo sobre TAA de este autor, y que puedes abrir, o descargarte (en inglés) aqui.

Cuando invertimos de modo sistemático en esta estrategia, las reglas habituales para seleccionar los sectores invertidos son reglas de momento: es decir, se usa el resultado pasado de cada sector, bien en los últimos 3 meses, 6 meses o 1 año.

Al combinar sectores de la economía descorrelacionados con la inversión sistemática en los sectores alcistas en sus últimos 3, 6, o 12 meses, obtenemos un método que bate con claridad al mercado.

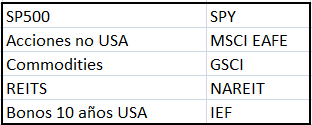

La propuesta de Faber es la de utilizar estos 5 sectores:

Estos sectores mantienen una correlacion baja entre ellos, lo que permite una cierta diversificación. (los REITs son compañías que invierten en inmuebles)

Las reglas para comprar dichos sectores son sencillas:

1- Comprar o vender dichos sectores el primero de cada mes

2- Comprar, con el 20% del capital, el sector cuyo precio esta por encima de su media simple de 10 meses

3- Vender un sector cuando se pierde su media simple de 10 meses

En el estudio se añaden dividendos, y el efectivo que haya en cada momento se remunera con los bonos del tesoro americano a 90 días

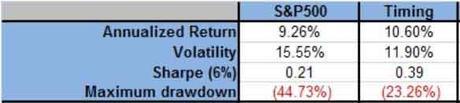

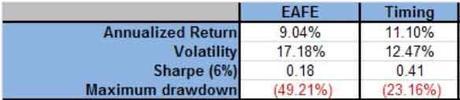

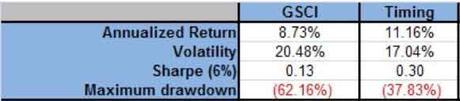

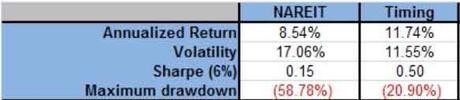

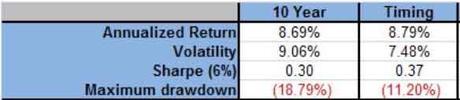

Este es el resultado de aplicar este market timing a cada sector por separado, de 1973 a 2008, comparado (columna izquierda) con el Buy&Hold del propio activo:

SP500:

MSCI EAFE:

Commodities:

REITs:

Bonos 10 años:

Y los resultados globales según las reglas descritas arriba:

Un resultado del 11,2% desde el año 1973 mejoran en 2 puntos a comprar y mantener dichos activos. Pero es que además lo hacen reduciendo el máximo Draw down a menos de la tercera parte.

Aunque este estudio es muy completo y demuestra la viabilidad de la TAA, a mi me resulta un tanto esotérico; No he podido encontrar datos de dichos sectores fácilmente comprables desde el año 73. No digo que sea imposible, simplemente que no he podido comprobarlos personalmente.

Por esa razón, he estado buscando algún otro estudio más sencillo que se base en esto mismo, pero con ETFs y períodos más cercanos al actual.

Otra versión: Como vencer al mercado con TAA

He encontrado este artículo, también en inglés, que realiza una inversión con la misma filosofía.

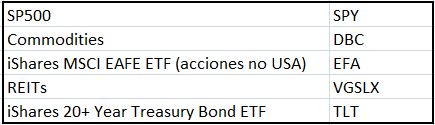

Este autor propone seleccionar desde estos 5 ETFS:

Las reglas varían un poco, aunque también muy sencillas:

1- Se compra y se vende el primero de cada mes

2- Solo mantenemos un ETF en cartera, con el 100% del capital

3- Cada primero de mes sustituimos el ETF en cartrera por el ETF que tenga mayor rentabilidad en sus últimos 3 meses, si es que es diferente.

De nuevo se añaden los dividendos.

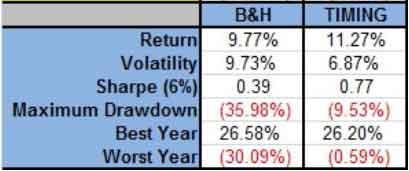

Los resultados, según el autor, desde el 2004 hasta Marzo de 2015, son impresionantes:

Una rentabilidad del 22% anual en los últimos 10 años, y una máxima racha de pérdidas del -21% son cifras muy buenas.

En ese mismo período el SP500 ha ganado un 7,7% anual, con un -55% de MDD.

Ahora bien, ¿son estos resultados fiables?

Tercera versión: Mi propio estudio

Puesto que ahora tenemos ETFs fáciles de conseguir, me he lanzado a testear: Y ya te voy adelantando que a mi me salen peores cifras.

Para el backtest me he bajado los datos de Yahoo financials. Pero hay que utilizar datos con dividendos.

El otro día, charlando con un colega trader en mi ciudad, me recordó que Yahoo tiene en sus resultados históricos una columna con precios ajustados por dividendos, que ajustan el precio final para obtener resultados “Total Return”. (Gracias, Iñaki!)

Asi que me he bajado los 5 ETFs con dividendos y he simulado la misma fórmula de inversión, del 2004 al 2015.

Mis resultados:

La rentabilidad que yo obtengo es “sólo” un 14%, y el MDD es del -26, superior al anterior.

El problema de los datos del artículo anterior es que están testeados utilizando la página web ETFreplay.

Esta página, por lo menos hasta donde he podido comprobar, suele dar mejores resultados de lo esperado.

¿Por qué? Confieso que no lo se.

Pero como yo sólo me fío de lo que entiendo y puedo probar, prefiero suponer que los resultados reales se parecerán más a los míos. Aunque tal vez esté equivocado.

De todos modos, como no me rindo fácilmente, he retocado el sistema anterior, y he creado un “mix”:

Cuarta versión: Refinando

He utilizado este sistema pero con ETFs similares a los sectores que proponía Faber:

Estos ETFs no tienen histórico hasta 1973, pero si hasta 2004.

Por tanto, comprando el ETF más rentable de los últimos 3 meses, obtenemos:

¡Ahora si!

Los resultados son mucho más estables a lo largo de los años, no se pierde en ningún año, el MDD se reduce y la rentabilidad del 22% es más que aceptable.

Conclusión

Estas estadísticas pasadas son sólo aproximaciones, no son garantía de resultados futuros.

Sin embargo, en mi opinión estos sistemas tan sencillos no deberían sufrir grandes vuelcos en sus resultados futuros; aunque tampoco tienen que ser iguales.

El hecho de que varios tipos diferentes de testeos TAA obtengan buenos resultados hace pensar que este tipo de inversión es verdaderamente útil.

De hecho, si sueles leer este blog, seguramente habras leído estrategias del mismo estilo, aunque nunca idénticas. Y mi sistema de “7 ETFs” que tengo en portada del blog es una variante de este tipo de métodos.

Asi pues, y aunque siempre hay que diversificar y ser prudente, te invito a que explores estas ideas para tus propias inversiones.

¡Espero que te den alegrías!

FacebookshareTwittertweetGoogle+share PrevUn método Zen para jubilarse con mucho dineroOtros artículos de interés: