¿Existe dinero en los bancos?

La preocupación por saber si nuestros ahorros están seguros en los bancos y si estos nos devolverían el dinero en el caso de que quebraran o tuvieran problemas severos nace con el rescate a la banca, pero la preocupación se dispara en el momento en que se conoce el plan del rescate a Chipre. En el primer momento el plan no sólo procede a aplicar un corralito al uso del dinero en efectivo, sino que se intentó aplicar un impuesto a los depósitos inferiores a 100.000 euros protegidos por la legislación europea. Finalmente se optó por aplicar el impuesto (sustracción) a las cuentas con un saldo superior a 100.000 euros.

Este aviso a navegantes por parte de Comisión Europea y la Troika en Chipre (MOU Chipre)ha creado una intensa inquietud en los pequeños ahorradores que creen que sus ahorros pueden correr peligro. Pero esto es una realidad o sólo es una impresión fruto del miedo y de la crisis económica.

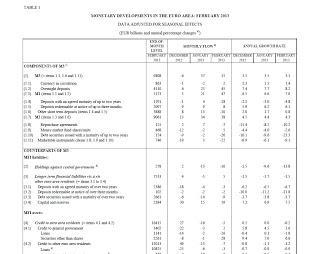

Para poder responder a esta pregunta primero deberíamos saber cuánto dinero existe y cuando hablamos de dinero me refiero a dinero contante y sonante. Según el informe del BCE de 28 de marzo de 2.013, el dinero en circulación en toda la Unión Europea en febrero era de 863.000 millones de euros, a esta cantidad habría que añadir los depósitos a la vista que son fondos que el Banco coloca a una tasa de interés fija durante el plazo de 1 día (desde la fecha actual hasta el siguiente día hábil del Banco), por lo que son depósitos que se podrían hacer líquidos en teoría de forma inmediata, la suma total del dinero en circulación más los depósitos a la vista sería de 5.18 billones de euros. En principio podría parecer una cantidad ingente y en principio suficiente para hacer frente a las necesidades de liquidez de la economía.

Masa Monetaria (M1) según el BCE en Marzo de 2013

Ahora veamos si realmente es la cifra anterior es tan grande como parece y para ello tomemos un ejemplo extremo e imaginemos que mañana España decide pagar toda su deuda que es 4.2 billones de euros y el mismo día todas los depositantes en los bancos españoles optan por sacar el dinero que tienen 1.44 billones de euros, la suma de ambas cantidades sería de 5.62 billones de euros, cantidad superior a lo que podríamos considerar dinero líquido existente en la zona euro.

Este ejemplo extremo nos muestra que existe una diferencia enorme entre el dinero real y el dinero que podríamos denominar financiero y esto me lleva a concluir que existe una deficiencia entre el dinero real avalado por los bancos centrales y el dinero total que se contabiliza. Esta diferencia o disfunción del sistema es consecuencia de la creación de dinero por parte de los bancos.

Veamos un ejemplo sencillo, una persona ingresa en su banco 10.000 €, de eso cantidad la entidad sólo tiene la obligación de guardar un 1%, lo cual hace que tenga 9.900 € para invertir en lo que crea conveniente y decide darle a otra persona un crédito por valor de 9.900€ pide un crédito al banco de 9.900 €, el banco se lo concede y desde ese momento el banco lo incorpora a sus activos (a su haber), al mismo tiempo, cuando el peticionario del crédito comprueba su saldo ve reflejados los 9.900€, de los cuales el banco vuelve a guardar el 1%, en este caso 99€. Continuando con su política de inversión, el banco mantiene del depósito original 8.910€ para invertir y concede un nuevo préstamo por esa cantidad, lo coloca en sus activos e ingresa la cantidad en la cuenta del peticionario del crédito guardando nuevamente el 1%. Esta operación se repite hasta agotar los 10.000 euros que el ahorrador depósito en su libreta del banco.

A estas alturas ya os habréis dado cuenta que este sistema funciona siempre y cuando se den las operaciones en la misma entidad, pero que ocurriría si los receptores de los créditos enviaran el dinero a otros bancos. La respuesta es que el sistema seguirá funcionando tranquilamente. Cuando realizamos una transacción entre diferentes bancos se pone en funcionamiento el denominado sistema de compensación.

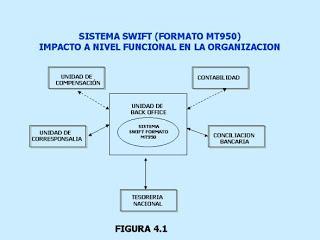

Sistema de Compensación bancaria

¿Qué es el sistema de compensación? Como podemos imaginar para los bancos sería muy engorroso tener que estar enviando el dinero de las transacciones de uno a otro, por lo que se ha creado un sistema en el que cada banco tiene una cuenta abierta en el banco central y al final del día se suman las operaciones entre los diferentes bancos y tan sólo se traspasan los saldos deudores entre las entidades. Imaginemos que el Banco Santander ha realizado operaciones con el BVVA por valor de 100 millones de euros y el BBVA con el Santander 93 millones de euros, en este caso, el BBVA tan sólo tendría que transferir 7 millones d euros al Santander ya que el resto de operaciones se habían compensado entre sí.

Este sistema permite a los bancos mover su operativa diaria con un mínimo traspaso de dinero real a otras entidades, de hecho no se mueve ni tan siquiera el dinero, sino que se convierte en un apunte contable en la correspondiente cuenta del banco central.

Ya hemos visto como operan los bancos mediante pequeñas compensaciones entre ellos en dinero “físico”. Pero ¿qué ocurriría si todos los depositantes fuéramos a sacar en efectivo el dinero de los bancos? Pensemos, que la mayoría de las acciones que realiza un ciudadano normal no requieren efectivo, tenemos domiciliados los recibos, la nómina, realizamos muchos pago mediante tarjeta de crédito, todos estas formas de usar el dinero favorecen el funcionamiento del mecanismo de compensación bancario, tan sólo una sola cosa puede colapsarlo, la retirada masiva de fondos en efectivo.

Esto ya ha sucedido en Estados Unidos y en Inglaterra. En Estado Unidos con Wachovia donde los inversores institucionales sacaron 5.000 millones de dólares para dejar sus depósitos por debajo de 100.000 dólares que era la cantidad garantizada y provocaron el hundimiento del 4º banco comercial de Estados Unidos y en Inglaterra se repitió una situación similar con Northern Rock.

Ahora pensemos que los bancos tan sólo están obligados a mantener una liquidez del 1% de los depósitos de los clientes, por lo que si en España existen depósitos por valor de 1.44 billones de euros, el 1% de dicha cantidad es de 14.400 millones de euros.

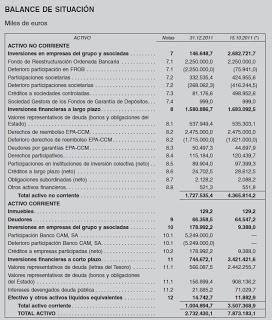

Pasivos Bancos Centrales Bankia 2012

Tomemos un banco como Bankia, en el que el total de depósitos en libretas de ahorro a 31/12/12 en era de 23.687.483.000 euros y el de las cuentas corrientes 11.875.228.000 euros, lo que suman €35.562 MM (ver imagen "Pasivos Bancos Centrales Bankia 2012") . Como podemos comprobar el 1% de coeficiente de caja de todos los bancos, no sería suficiente para hacer frente a la salida de dinero en efectivo de las libretas de ahorro y las cuentas corrientes, pero aún quedaría una última salida, el Fondo de garantía de depósitos, que garantizaría hasta 100.000 euros por entidad y salvaría el dinero de los ahorradores. Según el FGD en 2011 existan €1.2B de depósitos y valores garantizados, de los cuales €792.281 tenían derecho a las garantías del FGD.

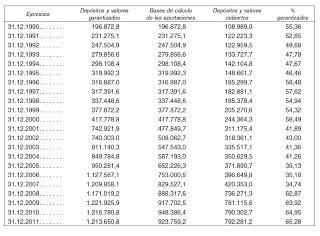

Depósitos garantizados por el FGD en 2011

Por desgracia el Fondo de Garantía de Depósitos al menos en los datos a los que he tenido acceso en el año 2011 su situación era no muy buena, los activos eran de 7.800 millones de euros, aunque de estos activos en líquido (dinero efectivo) 11.882.900 euros, en inversiones a corto plazo €3.518 millones. Por desgracia el FGD tiene invertido su dinero en el FROB y en deuda pública y aunque recuperara todo el dinero, con €7.800 millones más €14.400 millones sumarian €22.200 millones, dinero insuficiente para cubrir el líquido de los depositarios de Bankia.

Balance de situación del Fondo de Garantía de Depósitos a 31 de Diciembre de 2011

Este artículo no busca provocar pánico entre los ahorradores, sino concienciar a los que lo lean sobre la insostenibilidad del actual sistema financiero basado en la creación de dinero por parte de los bancos y que da la espalda a la economía real, además de mantener una constante fagocitación del dinero líquido para hacer frente a sus propios compromisos.