Ya desde el pasado mes de julio comentábamos que no nos gustaba cómo se empezaba a comportar la renta variable europea. a excepción de la española, que era la que mejor estaba aguantando el tipo, y de hecho así fue hasta hace bien poco (Ver artículo publicado el 21 de julio “Así está el mercado…”).

Desde aquellas fechas aconsejábamos buscar nuestras inversiones al otro lado del charco, pues si bien la renta variable americana presentaba fuertes divergencias bajistas, todavía seguía haciendo máximo tras máximo histórico.

Si hacemos el análisis actual de los principales selectivos, como solemos hacer habitualmente, podemos ver cómo Europa en general ha empeorado considerablemente respecto al S&P500, y eso lo vemos como siempre a través del RSc Mansfield, con valores claramente en negativo. Además, podemos observar la gran cantidad de divergencias bajistas que están activas y que acompañan los movimientos de retroceso que estamos viviendo estas últimas semanas.

A mayores, también podemos ver cómo en una gran cantidad de selectivos el MACD ya es también negativo. Recordemos que hay muchas analistas que consideran que un índice o valor se encuentra en tendencia bajista cuando el MACD cruza de forma descendente a la parte negativa. Este es el caso de Francia, Alemania, Italia, Portugal, Gran Bretaña y el propio EuroStoxx.

Haciendo caso a nuestra valoración de cada selectivo, España es una de las que menos mal se está comportando, y de hecho es el Ibex35 uno de los pocos que a día de hoy está aguantando al límite los niveles de soporte, soportes que ya han roto la semana pasada Francia, Alemania, Gran Bretaña (hace ya dos semanas), y por supuesto Portugal, que ya lo rompió hace bastante tiempo y que hace que el índice luso se encuentre en una clara tendencia bajista.

En nuestros últimos comentarios en Twitter y en el Closing Bell del 26 de septiembre hablábamos que Europa la seguíamos descartando como alternativa de inversión en largos, y que el mercado americano empezaba a mostrar cierta debilidad bajo la influencia de la larga divergencia bajista que predomina en el S&P500 desde hace bastantes meses, por lo que convenía ajustar más los stops de seguridad ante un posible recorte repentino, recorte que se ha producido en estas dos últimas semanas y que de hecho nos han hecho saltar algunos stops, y gracias a Dios, porque si vemos la evolución de los valores en los que nos han saltado estos stops, la caída ha continuado a niveles más bajos. De ahí lo que comentamos siempre, la gran importancia de protegernos en nuestras inversiones para limitar en gran medida el riesgo que siempre conlleva la inversión en Bolsa.

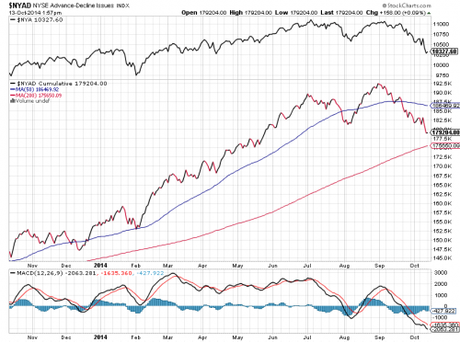

Seguimos vigilando muy de cerca la volatilidad y la curva de nuevos ascensos y descensos que también comentamos en el Closing Bell, pues suele ser un indicador relativamente adelantado de una figura definitiva de vuelta.

Como podemos ver, se ha roto el soporte de agosto y la curva se ha vuelto claramente descendente, indicándonos que en el NYSE hay más valores en donde predominan las ventas que las compras.

Esta herramienta es mucho más potente cuando se ve patente una divergencia entre el propio NYSE y su línea de avances y descensos, pero éste no es el caso, puesto que el NYSE también ha roto soportes. Lo ideal sería cuando la curva NYAD empieza a perder mínimos o soportes antes de que lo haga el propio NYSE.

En cualquier caso, es sin duda una señal de alarma, puesto que a mayores el S&P500 ya lo tenemos por debajo de la media de referencia con una gran vela bajista, y de fondo seguimos teniendo vigente la divergencia bajista entre el propio índice y el MACD.

Por tal motivo, en nuestro servicio de alertas llevamos dos semanas recomendando calma. Desde nuestro punto de vista ahora toca calma, stops ajustados para las posiciones abiertas y conseguir liquidez para el momento en el que definitivamente se defina el movimiento, que a priori tiene más trazas de ser a la baja que al alza, y de hecho en Europa ya encontramos varios países donde las probabilidades de que se trate de una figura de vuelta o al menos de entrada en rango lateral son muy altas.

Para terminar, comentar que la volatilidad (VIX) está en los máximos valores del año, lo que siempre va acompañado de movimientos a la baja:

En definitiva, nuestro consejo es mantenerse en estos momentos en liquidez y ajustar lo máximo posible (técnicamente hablando) los niveles de stops de seguridad.