Hago pública mi Cartera Resistente. Gratis durante la crisis del corona virus

En este artículo voy a mostrar una de las estrategias de inversión que llevo años utilizando y que me da mucha confianza: la «Cartera Resistente».

En este artículo voy a mostrar una de las estrategias de inversión que llevo años utilizando y que me da mucha confianza: la «Cartera Resistente».

Y voy a dejar acceso libre a la hoja de cálculo con la cartera en curso, actualizada semanalmente.

La semana pasada algún lector comentó que le parecía mal que detuviera la publicación gratuita de Cartera Alcista en plena crisis del corona virus. Asi que, para compensar, dejo libre acceso a mi Cartera Resistente durante esta crisis.

Pero antes de nada, quiero aclarar algo: la cartera «resistente» no quiere decir que resista cualquier cosa.

De hecho he dudado en llamarla asi.

Quizá sería más preciso llamarla «Cartera Bastante Resistente», o «Cartera Más Resistente Que Otras».

Pero claro, son nombres feísimos.

Asi que la dejo con ese nombre, pero ten en cuenta que puede tener períodos de pérdidas.

Con la filosofía subyacente es entrar en pérdidas de importancia, pero aún asi no lo resiste todo.

Pero lo mejor es que sepas como funciona para que la valores tu:

La cartera resistente se basa en la asignación de activos

La clave de esta cartera es la asignación de activos.

Ya sabes que este modo de invertir es una de las mejores estrategias si se tiene una visión de medio y largo plazo: consiste en estar siempre invertido en los sectores o áreas de inversión más estables y rentables en cada momento.

Se han hecho estudios sobre la asignación de activos que afirman que la rentabilidad obtenida por una inversión depende en un 80% o 90% del sector o área donde inviertes, no en las compras y ventas que hagas.

Dicho de otro modo, si te sitúas en cada momento en los sectores adecuados, no hace falta que busques las mejores acciones o activos: basta con comprar todo el sector, y mantenerse con pocos cambios.

Por ejemplo, la asignación de activos más sencilla es la de renta variable / renta fija en una proporción 50/50, o 60/40.

Y se hace un rebalanceo para mantener el riesgo constante

Es una buena estrategia, pero no tiene una rentabilidad muy alta:

En el período 2003/2020 alcanza un 5,4% de rentabilidad anual con una máxima racha de pérdidas del -27,5%.

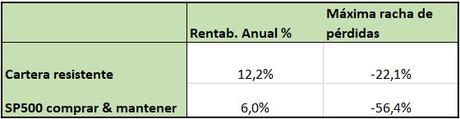

El SP500 gana un 6% al año pero llega a perder un -56,4%.

O sea que la asignación 50/50 no es mala idea: ganas 6 décimas menos de rentabilidad anual, pero a cambio te ahorras fuertes disgustos.

Pero la Cartera Resistente es un poco más sofisticada. Se basa en invertir en varios sectores descorrelacionados:

- Renta variable norteamericana

- Renta variable europea

- Renta fija

- Oro

- Liquidez

Estos sectores son muy distintos entre sí.

Bien, la renta variable americana y europea tienen relación clara; pero aún asi, se comportan distinto en las épocas alcistas, y desacopla la inversión en renta variable de la evolución del euro y dólar.

La renta fija y el oro suelen ser refugios muy buenos en tiempos de crisis. No absolutamente siempre, por supuesto, pero si la mayoría de veces.

El último sector es también importante: la liquidez.

La liquidez suele estar menospreciada por los inversores en bolsa, pero la verdad es que es una opción muy correcta: es el refugio perfecto en las crisis. Sólo baja cuando hay inflación, y aún asi muy lentamente.

Salvo que haya un corralito, claro; pero no creo que suceda eso en Europa.

Los resultados

Llevo utilizando esta cartera desde hace años, y aunque no siempre gana mucho, siempre da mucha tranquilidad.

Y a la larga gana: estos son los resultados entre 2003 y 2020, y su comparación con el SP500 es:

Aún asi, conviene ver cómo se comporta año tras año, y su relación con el mercado:

4 de los últimos 17 años pierde dinero. Nunca en exceso, pero puede tener períodos mediocres.

Y hay años que gana menos que el mercado. Aunque también evita las grandes caídas.

Y esto es lo interesante de este estilo de inversión de largo plazo: puede haber años que no consiga igualar al mercado, pero si consigue reducir las grandes pérdidas que de vez en cuando destrozan a los mercados, con lo que al final la rentabilidad de la cartera es muy superior.

Es lo que a menudo comento en este blog: Si usas una estrategia de inversión razonable, que se base en métodos con buenas estadísticas, y además con dinero tranquilo, sin la típica urgencia por los beneficios…. tendrás altas probabilidades de batir al mercado.

La inversión se hace con ETFs

Para invertir en sectores de los mercados se utilizan ETFs. Ya sabes, los fondos que cotizan como acciones y que replican asi cualquier tipo de área de inversión.

Durante años he invertido con dinero real con este sistema, testeando alguna variante, siempre con ETFs norteamericanos.

Pero desde 2018, la comisión europea, para protegernos de nuestra ignorancia, ha vetado el enorme mercado de ETFs de EEUU, obligando a los Europeos ha utilizar el mercado de ETFS de Europa, mucho menos líquido y menos variado.

Aunque yo puedo invertir en ETFs americanos, muchos inversores no, asi que voy a publicar la cartera con ETFs europeos.

Llevo tiempo probando la cartera con los ETFs europeos equivalentes a los americanos que usaba hasta ahora.

Es decir, invierto simultáneamente en ambos tipos de ETFs, para comprobar si los resultados son iguales o no.

Y la conclusión hasta ahora es: hay diferencias, incluso de cierta importancia, en plazos cortos; El movimiento de las divisas euro y dolar hace que algunos ETFs europeos tengan rentabilidades distintas a sus homólogos americanos.

Pero a largo plazo, los resultados son prácticamente idénticos. Calculo que en plazos de al menos dos/tres años las diferencias entre ambos tipos de ETFs serán inferiores a un 1%.

Los resultados que he comentado más arriba están basados en ETFs americanos, pero con ETFs europeos son casi idénticos, sólo que en un histórico menor, porque muchos ETFS europeos son relativamente recientes.

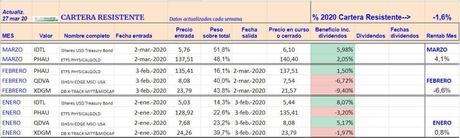

Esta es la cartera Resistente actual, en Marzo de 2020:

Como ves, cada mes ajusta su cartera cambiando los porcentajes de cada activo. Algunas veces se mantienen todos, otras se vende alguno..

Por ejemplo, en Febrero antes de la crisis, entró con mucho porcentaje de EEUU (QDVA) y Alemania(XDGM), y un poco de oro (PHAU), el 16%.

Obviamente, ponderando cada activo, Febrero cerró con pérdidas del 6%

Sin embargo, en Marzo la cartera se ha refugiado en oro (PHAU) y renta fija americana (IDTL). Pese a los bandazos de ambos activos este mes, de momento está en beneficios en Marzo, mientras que el mercado ha bajado un 12% a fecha de escribir este post.

Tengo alguna duda de como escribir los datos en hoja de cálculo, e incluso de la elección de ETFs. Y aún no he añadido los dividendos, lo tengo pendiente; asi que considero esta Cartera aún en pruebas, mientras voy puliendo algún detalle.

Pero yo estoy invirtiendo en ella una parte de mis ahorros.

Acceso libre durante esta crisis

Esta cartera la he añadido a mi servicio de carteras en mi espacio privado de inversiones de largo plazo EMIL, pero como comentaba, la mantendré pública mientras tengamos encima el corona virus. Para que la chequees con calma.

Creo que este tipo de inversión va a ser de mucha ayuda para reducir el riesgo. Las crisis fuertes en bolsa provocan que muchos inversores asuman fuertes pérdidas

Pérdidas que luego cuesta años recuperar, asi que es importante tener sistemas que resistan mejor las crisis.

Si deseas seguirla, sólo tienes que darte de alta en la lista y te enviaré el enlace y te avisaré de las actualizaciones.

Si te habías apuntado a la lista de la anterior cartera Alcista, no hace falta que te vuelvas a apuntar, te enviaré también estas actualizaciones.

Y si esta cartera no te interesa tanto, te das de baja con un clic en el primer correo.

Este es el formulario:

Como siempre, ya sabes que, aunque trabajo mucho cada algoritmo de inversión, no garantizo que la cartera tenga las mismas rentabilidades en el futuro.

Pero eso siempre hay que diversificar.

Yo lo hago, y llevo años destinando una parte de mis ahorros a esta cartera, y pese a los momentos de mediocridad de resultados, en el largo plazo estoy contento.

Espero que a ti también te guste!

Compartir esta publicación Share on FacebookShare on Facebook TweetShare on TwitterNavegación entre publicaciones

AnteriorPublicación anterior:La Cartera Alcista esquiva la crisis y seguimos ganandoOtros artículos de interés: