Llevo un tiempo probando un algoritmo de inversión que me tiene fascinado. Comprar acciones con un RSI de dos días muy bajo, y venderlo en cuanto sube un poco.

Llevo un tiempo probando un algoritmo de inversión que me tiene fascinado. Comprar acciones con un RSI de dos días muy bajo, y venderlo en cuanto sube un poco.

El uso del RSI de 2 días suele ser recomendable; yo he probado distintas variantes desde hace años y muchas veces obtengo resultados bastante decentes. En este caso, la fórmula de inversión pasa por una compra limitada, y una venta muy rápida.

Como sabes, yo sobre todo hablo de inversiones lentas, pero de vez en me adentro en el lado oscuro de la fuerza, y estudio técnicas swing-trading, es decir trading de pocos días o pocas semanas.

Estas son las reglas del sistema:

PARA COMPRAR:

- Acciones de mas de 1$

- Que se encuentren sobre su media de 100 días; es decir, no son acciones bajistas

- Que el SP500 esté también sobre su media de 100 días, es decir, un mercado no bajista

- Con un volumen de al menos 5.000.000 de acciones en promedio de los últimos 20 días. Es decir, pueden ser acciones pequeñas, pero no minúsculas

- Que crucen a la baja el nivel 15 del RSI de 2 días

- Compras limitadas a 2 ATR bajo el ultimo cierre

PARA VENDER:

- Que el RSI de 2 días del valor supere el nivel 30

Y ya está.

Una operativa tipo reversión a la media, una filosofía que tiende a dar altos porcentajes de acierto.

Para que se va más claro, dejo un gráfico de ejemplo:

En ese momento, establecemos una compra limitada para el día siguiente, al cierre anterior – 2*ATR(10)

En el ejemplo, el ATR(10) del día de la señal vale 0,224.

Y el cierre del valor es a 1,46

Por tanto, la compra programada para el día siguiente sera LIMIT [1,46 – ( 2 * 0,224) ], es decir compra LIMIT 1,012

La venta va a ser en general muy rápida, en cuanto el RSI sube por encima de 30. Se lanza una venta sencilla, en la apertura del día siguiente.

Como ves es una idea simple, pero con mucha lógica:

Al comprar a 2 ATR por debajo del cierre anterior, las compras van a ser a un precio muy barato. Serán acciones que han caído mucho, y que además se compran aún más baratas.

Además, la compra basada en el ATR, hace más exigente la entrada en las acciones volátiles respecto a las poco volátiles.

Y la venta es muy rápida: en promedio, las acciones se mantienen 4,7 días.

La rapidez en la venta permite tener un alto porcentaje de acierto: el 64%. Acierta casi 2 de cada 3 veces. Un nivel de acierto alto esta relacionado con una curva de beneficios más estable, menos abrupta.

Resultados

Al lío: ¿cuanto gana esto?

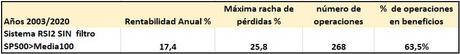

Aquí lo tienes:

El algoritmo acierta 6 de cada 10 veces, bastante bien.

Pero hay un pequeño problema: 214 operaciones en 18 años: sólo 11 operaciones al año.

Esto quiere decir que este algoritmo es super-exigente: aparecen muy pocas oportunidades de compra.

Ten en cuenta que he aplicado este sistema a todo el mercado americano con las condiciones que comentaba antes. E incluyo las acciones ya desaparecidas, algo imprescindible para hacer un backtest fiable.

Es decir, el sistema analiza miles de acciones cada día. Y sólo compra 11 al año.

Por tanto he retocado el sistema eliminando el filtro del SP500 por encima de su media 100, para que aparezcan más oportunidades.

Resultados variante 2

Al eliminar el filtro sobre el SP500, en teoría aumentamos el riesgo, ya que el sistema compra en bolsa bajista.

Pero el riesgo en realidad no va a aumentar tanto porque éste es un sistema rápido, no le da tiempo a perder mucho.

Y además sigue existiendo el filtro de que cada acción esté sobre su media de 100 días.

Los resultados:

Gracias a hacer 54 operaciones más, el algoritmo es capaz de ganar más dinero, y ni siquiera arriesga más.

Ahora bien, hay otro tema que quizá no te hayas fijado.

Aunque se hacen muy pocas operaciones al año, en períodos de grandes desplomes, pueden aparecer varias posibles compras.

Pero el sistema sólo compra 1 acción cada vez.

¿cual de todas las posibles?

Aleatorio.

Es decir, si aparecen 8 operaciones posibles, se compra sólo una de ellas, al azar.

Eso quiere decir que cada backtest que realizo, puesto que hay un factor aleatorio, obtengo una rentabilidad distinta.

Por eso, los datos que muestro no son de un backtest, sino del promedio de decenas de backtest.

Pero lo interesante es que esta rentabilidad promedio anual (de 18 años) no varía en exceso, a veces sube un par de puntos sobre el promedio, a veces baja. Pero oscila poco, por lo que asumo que el promedio de rentabilidades es una buena estimación.

Asi que en el siguiente caso, en vez de comprar al azar una acción que cumpla las características, compramos la acción que tenga mayor volatilidad, medida como su ATR de 10 días.

¿que resultados da?

Resultados variante 3

Los resultados mejoran:

Pero de nuevo hay un problema:

No siempre vamos a poder seleccionar la acción con el ATR más bajo de entre las opciones a comprar, porque no sabemos cuál es la acción que va a caer por debajo de su precio limite de compra.

Es decir, la priorización no puede ejecutarse de modo preciso; habrá días que no compremos la acción más volátil.

Por tanto, la mejora que supone desde el 17% hasta el 20% no aparecerá.. del todo.

Después de mucho analizar las compra ventas, me da la impresión de que en bastantes ocasiones seríamos capaces de elegir la acción más volátil, que tiende a tener mejor resultado. Es decir, muchos días podremos mejorar la compra aleatoria de la variante 2.

Pero habrá días que no.

Por tanto es más realista asumir una rentabilidad promedio que irá desde un mínimo del 17% hasta el máximo del 20%

Aún asi, creo que son buenas cifras.

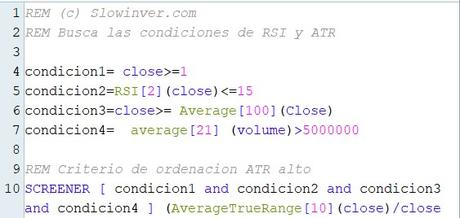

Como buscar las acciones

Ahora dirás.. ¿Y cómo analizo yo el gigantesco mercado americano buscando acciones con el RSI muy bajo, y el resto de condiciones?

Muy fácil.

Con el screener que te dejo descargable aquí.

Quizá te parezca el sistema difícil de ejecutar, porque implica analizar muchas acciones para comprar muy pocas veces.

Y es verdad.

Pero es que los sistemas de trading muchas veces tienen ese problema: requieren analizar el mercado continuamente para encontrar escasas oportunidades que ganan dinero.

Las altas tasas de rentabilidad suelen ser a costa de dedicar atención y operaciones selectivas de alta probabilidad de acierto o de beneficio.

Pero en fin, sabiendo esto, puedes probar este algoritmo a ver si cuadra con tu estilo de trading.

O también puedes emplear la idea como un apoyo a tus decisiones de trading, para ayudar a escoger acciones con mayor probabilidad de acierto.

Es una buena idea, te animo a que la testees.

No es infalible, porque ninguna idea es infalible, pero seguro que te ayuda en tu operativa diaria.

Compartir esta publicación Share on FacebookShare on Facebook TweetShare on TwitterNavegación entre publicaciones

AnteriorPublicación anterior:El grafico que me predijo la crisis actual, y lo que dice del futuroOtros artículos de interés: