Breve resumen de por qué la calidad de vida de los ciudadanos del primer mundo va a verse seriamente reducida:

1.- Lehman Brothers se declara en quiebra el 15 de septiembre de 2008 ejecutando así la suspensión de pagos con el mayor pasivo de la historia, 613.000 millones de dólares, cantidad equivalente a 1/3 del PIB español del mismo año.

2.- La caída hace perder millones de dólares a los inversores y genera una ola de pánico, el mercado de la financiación se cierra por completo. Según Charles Ferguson, director de 'Inside Job', dejar caer Lehman Brothers fue un gran error de la administración Bush que provocó que durante una semana ni siquiera grandes empresas como AT&T o General Electric pudieran obtener financiación lo que puso en peligro el total colapso del país.

3.- Se genera un efecto dominó tras la caída de Lehman Brothers, un derrumbe que 48 horas después pone al borde de la suspensión de pagos a la mayor aseguradora del planeta, AIG, para evitarlo la Reserva Federal, en la mayor acción de su historia, le concede un crédito de 85.000 millones de dólares dado que, en esa situación estaba en juego ya no sólo el sistema financiero americano sino el mundial.

4.- Debido a las consecuencias de la crisis y a las políticas derivadas del saneamiento del sector bancario la deuda pública americana pasa del 60'8% en 2007 al 96'3% en 2010.

5.- Estados Unidos se ve frente a un grave problema, necesita endeudarse con fuerza para salvar su economía, pero ésta es tan grande (el 26'7% del PIB mundial) que es prácticamente imposible encontrar financiación del exterior que compre la masiva emisión de bonos que deben colocar en el mercado, en otras palabras, en un contexto en el que todos los países necesitan una inyección de liquidez no hay suficientes inversores para tanta deuda.

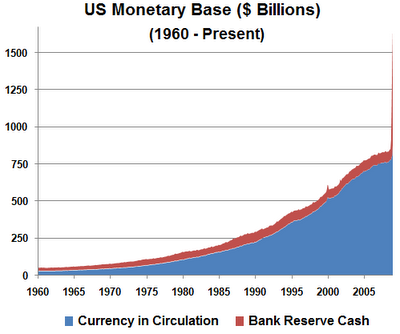

6.- Para resolver la cuestión USA simplemente 'imprime' más dinero, aumentando la base monetaria de una forma escalofriante.

El pico de la parte derecha del gráfico no es un error, la Reserva Federal americana decidió 'crear' dinero de la nada y hacerlo de una forma inaudita ante la imposibilidad de encontrar suficiente financiación externa para sanear su sistema bancario.

7.- Con esa medida Estados Unidos le transfiere su problema a los países dolarizados como Ecuador o Panamá, así como a todos aquellos ahorradores, especialmente de Sudamérica, que, confiando en la divisa americana más que en la moneda de sus países conservan los frutos de su trabajo en dólares.

Dado que la inflación actúa en la práctica como un impuesto, Estados Unidos pasa la factura a ciudadanos de otras muchas naciones para que el coste per cápita a sus votantes sea inferior, ya que no es lo mismo tener que abonar una cantidad entre 300 millones de personas que entre 1000.

8.- Pero ese impuesto no lo aplica USA únicamente a Latinoamérica, lo extiende también al resto del mundo dado que el dólar es la divisa con la que se ejecuta la compraventa de petróleo, en esas circunstancias todos los países han de tener reservas de la moneda estadounidense. Cuantos más dólares imprimen los americanos más sube el petróleo y mayor ha de ser el montante que los países guarden para esa partida.

A efectos prácticos, si un punto de la inflación es consecuencia del aumento en los precios de los carburantes, esa es la cantidad que todos los ciudadanos del mundo dedican a pagarle a los estadounidenses su deuda.

9.- Para defenderse de esa tasa los grandes fondos deciden invertir en bienes reales que puedan hacerles mantener o aumentar su nivel de riqueza, pero los posibles objetivos en los que depositar el dinero son escasos. No pueden invertir en vivienda porque ese sector está destruido, tampoco en deuda pública de muchas naciones ya que existe un importante riesgo de impago y/o inflación.

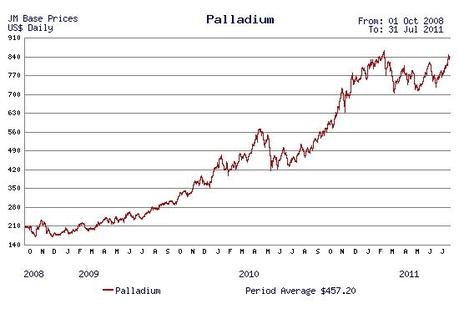

Así pues las grandes fortunas optan por invertir en materias primas, especialmente en platino, paladio, oro y plata, metales preciosos.

Precio del Platino desde el estallido de la crisis del 2008:

Precio del Paladio:

Evolución del precio del oro:

La entrada de los fondos de inversión en el mercado de las materias primas hace que estos compitan con las empresas de la economía real que necesitan esos materiales para producir, lo que aumenta aún más la inflación. John Paulson, el gurú americano de la especulación, lleva ganados más de 5.000 millones de dólares desde que anunció que su firma iba a invertir en oro.

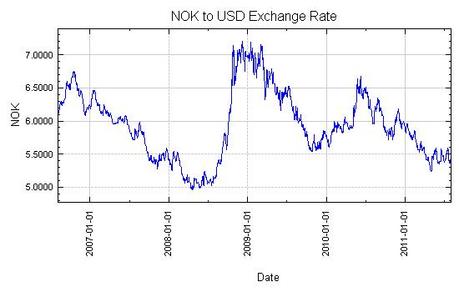

Otros lugares en los que el dinero temeroso invierte para mantener su nivel real de riqueza son las divisas de países con recursos y/o con una buena trayectoria y previsiones de solvencia, fundamentalmente la corona Noruega y el Franco Suizo:

A finales de 2008 se necesitaba un dólar para obtener 7 coronas, en Julio del 2011 sólo pueden recibirse 5'5.

El tercer lugar en el que se invierte el dinero para evitar la inflación son los países emergentes, con lo que esas naciones pueden acabar sufriendo las mismas burbujas inmobiliarias de las que los inversores del primer mundo vienen huyendo. La posibilidad de que China se enfrente a un crack en el precio de los bienes raíces es cada vez más real.

10.- En Europa se arrastra también una importante crisis: Grecia, Irlanda y Portugal necesitan ser rescatados extendiéndose el peligro real a otras naciones como España, Italia y Bélgica.

Los mercados no quieren financiar a los países que quiebran puesto que existe una posibilidad real de que se aplique una quita a corto plazo, es decir, resulta muy peligroso dejar dinero aplicando altos intereses si un año después el gobierno puede decidir devolver sólo la mitad de lo que le prestaron.

11.- Para resolver el bloqueo las naciones periféricas piden a Alemania que el Banco Central Europeo emita bonos que les permitan financiarse, unos bonos que indirectamente estarían garantizados por las economías fuertes de la zona.

Los alemanes se niegan, la puesta en el mercado de más deuda y a los niveles necesarios acabaría generando inflación y en un periodo inflacionario todos los ahorradores pierden mientras que los endeudados ven reducidos sus problemas, es decir los alemanes pasarían a ser más pobres para que los europeos del sur pudieran pagar sus préstamos.

12.- Grecia, España, Irlanda y Portugal tienen una visión distinta, piensan que los teutones se han beneficiado del euro ya que los países periféricos disponían con él de una moneda de mayor valor que el que les correspondía y que, por tanto, arrastraban un poder adquisitivo falsamente alto. Es decir, si España debía devaluar un 30% su moneda para estar en equilibrio y no podía hacerlo ya que estaba dentro del euro, ese 30% terminaba dedicado, en un importante porcentaje a comprar productos alemanes.

13.- Los germanos acaban reconociendo que deben ayudar a los PIIGS, pero piden a cambio que saneen sus economías, es decir, quieren ayudarles a que paguen sus deudas pero no a financiarles su modo de vida ya que no están arrastrando un problema de liquidez sino un problema de solvencia y si no ajustan sus gastos a sus ingresos toda la ayuda será un mero parche que no acabaría por resolver nada. Algo así como inyectar dinero en una empresa cuyo modelo de negocio es inviable.

14.- Merkel demanda, a su vez, que los bancos 'colaboren' en el rescate a los países en problemas, se trata de un mero eufemismo para pedir que asuman pérdidas por sus decisiones, Francia pide que esa colaboración sea voluntaria mientras que los países periféricos no quieren ni oír hablar de quitas a los acreedores puesto que esa visión del problema aumenta el miedo en los mercados y les encarece su financiación.

15.- España, Portugal, Grecia, Italia e Irlanda, los PIIGS, (Pero también Estados Unidos) se encuentran ante tres posibles opciones:

a) Reducen el nivel de vida de sus ciudadanos recortando el Estado del bienestar para que los inversores sigan dejándoles dinero.

b) Se niegan a pagar a los acreedores con lo que nadie les presta dinero para seguir endeudándose lo que causaría a su vez un adelgazamiento incluso mayor del Estado del bienestar ya que no podría financiarse.

c) Se imprime más dinero, generando un periodo de gran inflación por el que los sueldos reales de todos los trabajadores disminuyan y por tanto su calidad de vida, ejecutándose con ello un trasvase de riqueza, es decir, la clase media con ahorros vería estos reducirse ya que irían indirectamente a pagar las deudas de las entidades financieras y las de los ciudadanos que no pueden hacer frente a sus préstamos.

16.- España ya está realizando una quita encubierta a sus acreedores, a uno de sus acreedores más importantes, un acreedor que no es China, Francia o Alemania: se trata del Fondo de Reserva de las Pensiones, el 80-90% del cual está depositado en deuda española.

Los cotizantes tienen invertida parte de su vejez, sin haberlo elegido, en ese vehículo destinado a pagar los despilfarros de la clase política lo que añade vías de agua a un sistema que ya arrastra problemas estructurales derivados de la baja natalidad que lo abocan a la quiebra por estar basado en un timo piramidal.

Teniendo en cuenta que la reforma de las pensiones supone en la práctica una reducción del 20% de éstas la medida no es más que el inicio de los impagos de un Estado con problemas de solvencia. El primero de una larga serie de ajustes mediante los que los políticos pasan la factura a los mercados.

Los mercados con DNI.

Fuente: Dashiell, elsentidodelavida.com