Si eres joven y quieres planificar una jubilacion dorada a la edad de 55 años, te comento una estrategia que funciona. Y si no eres tan joven pero quieres que tus ahorros crezcan seguros, puedes también seguirla el tiempo que desees.

Si eres joven y quieres planificar una jubilacion dorada a la edad de 55 años, te comento una estrategia que funciona. Y si no eres tan joven pero quieres que tus ahorros crezcan seguros, puedes también seguirla el tiempo que desees.

Es una estrategia infalible. No puede fallar. ¿no te lo cres? Sigue leyendo;

Al terminar de leer, seguro que estarás de acuerdo conmigo.

Para conseguir un objetivo tan ambicioso como es disfrutar de una jubilación tranquila y sin sobresaltos desde los 55 hasta los 100 (la tranquilidad y la abundancia prolongan la vida), hay que cumplir 4 condiciones.

Las 4 son perfectamente posibles de conseguir. Cualquiera puede hacerlo. Veámoslas:

CONDICION 1: Invertir 10.000€ y luego ahorrar 200€ al mes.

La primera es que debes ahorrar e invertir sabiamente durante 30 años. Es decir, imaginamos un joven de 25 años que comienza a trabajar, y decide que quiere jubilarse a los 55: Debe rascarse el bolsillo y destinar 10.000€ a inversión. Y además, destinar todos los meses 200€ a invertir.

Esta primera condición es de sentido común. Cada vez más estudiosos del mundo financiero dicen que uno de los modos más seguros y rentables de inversión es, simplemente ahorrando. Acumulando dinero.

Desde luego, no tiene ningún glamour. Pero muchos mega-billonarios han tenido esa filosofía toda su vida, como Billy Gates, que viajaba en avion en clase turista cuando podría comprar la aerolinea. O Warren Buffet, que no ha cambiado de casa en 50 años.

La cantidad inicial de 10.000€ puede parecer alta, pero es menos de lo que vale un coche. Y todo el mundo compra un coche.

Y el ahorro periódico de 200 € al mes, es incómodo, pero en realidad se trata de ordenar una transferencia periódica de tu cuenta corriente a tu cuenta de ahorro, y pensar que tienes un sueldo menor.

CONDICION 2: Resistir 30 años.

Esta es quizá la condición más difícil. La diferencia que marca la diferencia.

Lo tuvo claro uno de los hombres más inteligentes del Siglo XX:

El interés compuesto es la fuerza más poderosa de la galaxia Albert Einstein

Porque si ahorras todos los meses 200 €, el interés compuesto genera el efecto bola de nieve. Sin embargo, ¿no suena un poco al cuento de la lechera?

Porque, ¿quién está 30 años metiendo dinero?

Es mucho tiempo. Un joven con 25 años deberá esperar a comprarse su primer coche, y bajarse su escaso sueldo en 200 €.

Después, al tener su primer hijo, tendrá más gastos, pero debe seguir sacando los 200€ mensuales.

Al pasar los años, si le va bien, querrá una casa de veraneo.

O tal vez tenga más hijos.

O enferme; o se vaya al paro una temporada.

Y pase lo que pase, debe seguir metiendo los 200€ mes a mes.

Es muy inusual. Nadie hace eso.

Pero si queremos conseguir algo que no consigue la gente normal, no podemos hacer lo mismo que hace la gente normal. Hay que alejarse del rebaño.

Sin embargo, realmente ¿nadie paga cientos de euros al mes sin fallar nunca?

Todo lo contrario: todo el mundo paga una cantidad mensual mucho mayor al Estado, en concepto de jubilación.

¿por qué? Obviamente, el Estado nos obliga.

Son muy torpes gestionando la fortuna que le entregamos durante nuestra vida laboral, pero son constantes, e implacables a la hora de recaudar.. Y por tanto, todos los ciudadanos pagamos todos los meses entre 300€ y 700€ a la Seguridad Social.

Por tanto, si no queremos ser el cuento de la lechera, debemos ser constantes como la Seguridad Social, y adaptarnos desde hoy a vivir con 200€ menos en el sueldo.

CONDICION 3: Ganar un 10% al año, durante 30 años.

Esta condición también parece complicada a primera vista.

Como comentaba en el artículo sobre fondos de inversión, el 88% de los fondos en España no igualan la rentabilidad de los bonos del Estado en plazos de 10 años.

Y el 99,8% no superan al indice de la bolsa de Madrid.

Otros muchos estudios internacionales sobre la rentabilidad a largo plazo de las bolsas llegan a la misma concusión: dependiendo del país y de las décadas elegidas, la bolsa ni siquiera alcanza a los bonos del Estado.

Pero el problema es que los fondos e inversiones tradicionales intentan evitar el riesgo. Porque el riesgo aleja a sus clientes, que es lo que realmente persiguen.

Y al disminuir el riesgo, comprando y vendiendo con cierta frecuencia, perjudicas la rentabilidad.

Sin embargo, a un inversor que tiene un horizonte muy largo, no le importa que un año se pierda un 20%, o un 30%.

Por tanto la clave es ser capaces de ignorar las oscilaciones de uno a tres años, obteniendo asi una gran ventaja sobre el resto de inversores. Ganaremos lo que los demás pierden.

Lógicamente, necesitamos métodos de inversión que, aunque oscilen, se recuperan en el largo plazo.

Por eso, he seleccionado 4 sistemas sólidos, muy testeados, basados en conceptos lógicos, que, si bien pueden tener algún año malo, en plazos largos ( 2 o 3 años) son rentables con mucha seguridad.

a) Inversiones permanentes: el sistema lento de Harry Browne: Se divide la inversion en 4 partes descorrelacionadas. Una de las partes es simplemente liquidez.

http://slowinver.com/inversiones-permanentes/

Rentabilidad anual: 9% Peor Racha de pérdidas: -28% Histórico: 11 años

b) Inversion en SP500 sobre media anual: Máxima simplicidad, cruce sobre media de 12 meses. ¡41 años de histórico!

http://slowinver.com/un-sistema-sencillo-que-gana-dinero/

Rentabilidad anual: 8,5% Peor Racha de pérdidas: -32% Histórico: 41 años

c) Inversiones ultimo día del mes: Otra idea muy testeada, con estadística muy estables.

http://slowinver.com/una-inversion-segura

Rentabilidad anual: 11% Peor Racha de pérdidas: -7% Histórico: 11 años

d) Inversiones según Halloween: Otra idea razonable, aunque un histórico algo menor

http://slowinver.com/donde-invertir-dinero/

Rentabilidad anual: 17% Peor Racha de pérdidas: -12% Histórico: 7 años

Hay más sistemas, incluso más seguros que estos. Los iré explicando en próximos artículos.

En cualquier caso, la técnica es invertir en cada sistema seguro el 25% del capital. Esta diversificación genera además mayor seguridad y menores rachas de pérdidas:

Resultado: al menos un 10% anual, tras descontar gastos.

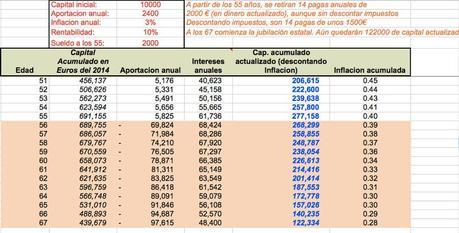

¿Que capital obtenemos, quitando un 3% de inflación anual, tras 30 años invirtiendo?

A continuación, los resultados:

En 30 años habrá un capital acumulado de 277.158€ descontando la inflación (es decir actualizados).

En ese momento (con 55 años de edad), se deja de aportar, y se retiran 14 pagas al año de 1.500 € (actualizados). Un sueldo normalito con sus pagas extras.

Esta paga mensual va disminuyendo el capital, hasta llegar a los 67 años.

A los 67, habremos disfrutado de vacaciones durante 12 años, y aún nos quedarán 122.334€.

A partir de ahí, pasamos a recibir la jubilación del Estado, tras 42 años cotizando.

Por cierto, si nos gusta trabajar y continuamos ahorrando hasta los 67: Nos retiramos con 637.000€ actualizados (2.290.000€ con inflación).

Puedes bajarte la hoja de cálculo de la imagen y probar otras configuraciones.

Al final, creo que es irrefutable que:

Ahorrar muchos años obteniendo una cierta rentabilidad (un 10% es fácil en plazos largos) es la opción más inteligente para retirarte pronto, y con dinero.

CONDICION 4: Eludir a Hacienda.

He dejado a Hacienda para el final.

Porque esto del interés compuesto está muy bien, pero ¿que pasa con los impuestos?

La rentabilidad de inversiones esta gravada con el 21%, o el 24% y hasta el 27% si ganas mucho.

Al aplicar esta minoración, se limita mucho el efecto geometrico de los intereses, y la inversión queda muy mermada.

¿Se puede hacer algo?. Que sea legal, claro. ¿Qué hacen los inversores millionarios?

Muy fácil, montan una sociedad de inversiones de capital variable (una SICAV) y sólo pagan el 1% del beneficio.

¿Y por qué no hace todo el mundo eso?

Porque las SICAVS son Sociedades Anónimas con una inversión mínima de 2.400.00 €, y al menos 100 personas asociadas.

Los millonarios suelen invertir su patrimonio en SICAVs hechas a medida, muchas veces usando 99 “hombres de paja”, es decir figurantes, para cumplir la normativa.

Sabiendo esto, para los cálculos de la estrategia, ya he aplicado la fiscalidad de las SICAVs: he descontado un 1% anual sobre beneficios, en vez del 24 o 27%.

De este modo, usando la normativa fiscal de atraso de impuestos (porque en realidad en una SICAV los participantes pagan los mismos impuestos, pero sólo al ser retribuidos), las cifras cuadran.

Y ahora me pregunto, ¿qué impide que 100 personas se junten, reúnan los 2,4M € y creen una SICAV?.

Está muy claro: Nada.

Slowinver va a constituir una SICAV formada por particulares

Es un proyecto que vengo elaborando desde hace tiempo.Por que es injusto que sólo puedan beneficiarse los millonarios de las ventajas de invertir en una SICAV.

Y en el mundo actual, donde el crowd funding y las redes sociales tienen tanta fuerza, creo que es perfectamente posible juntar fuerzas entre muchas personas y conseguir los beneficios de los ricos.

Asi que tengo una propuesta formal: Estoy buscando al menos 100 personas para constituir una SICAV, y utilizar los métodos comentados en este artículo, para jubilarnos a los 55.

“Slow-SICAV: Un 10% de beneficio al año y un 1% de impuestos.”

En realidad, yo estoy bastante más cerca de los 55 que de los 25; es decir, no se trata de estar invertidos los 30 años si no se desea. Se trata de invertir de este modo, con plazos largos (al menos 3 años).

Y si tienes 25 años y bastante constancia, te jubilarás a los 55.

Estas son las características legales y de funcionamiento de la SICAV:

- Es un Sociedad Anónima, constituida ante notario, y tiene como marco jurídico global la Ley 35/2.003 de IIC, el Reglamento de IIC, aprobado por el Real Decreto 1309/2.005, de 4 de noviembre, la Ley del Mercado de Valores y la Ley de Sociedades de Capital.

- Todas las SICAVs deben registrarse en la CNMV, que autorizará la Memoria y Estatutos, asi como el Folleto Informativo.

- El capital social mínimo es de 2.400.000 €. Este capital deberá estar íntegramente suscrito y desembolsado, desde la constitución de la sociedad, y se representará mediante acciones.

- Inicialmente se establecerán un mínimo de 480 acciones, con un valor nominal de 5.000€ cada una.

- Este capital deberá estar íntegramente desembolsado desde la constitución de la sociedad.

- El número mínimo de accionistas es de 100.

- Los accionistas de la SICAV, a través de los acuerdos de la Junta General, tienen el control efectivo de la misma.

- Es necesario definir de forma precisa el perfil de inversión y los criterios de asunción de riesgo, pero la sociedad de inversión podrá invertir en los activos que entienda más adecuados para la consecución de sus objetivos. En este caso, el objetivo de la SICAV es la rentabilidad en plazos largos, tal y como se ha detallado en el artículo.

- La operativa diaria de inversiones de la Sociedad la realizará el Administrador único de la Sociedad, siguiendo el estilo definido en los Estatutos.

- Liquidez de la inversión:cualquier accionista puede vender sus acciones en cualquier momento, si bien se entiende que las inversiones tendrán un plazo mínimo de 3 años

- Ventajas fiscales: El tipo de gravamen de una SICAV es del 1% en impuesto de sociedades; sin embargo las ganancias patrimoniales derivadas de la venta de las acciones o del reparto de dividendos, están gravadas al 21%, 24% o 27%. Es decir, la SICAV permite retrasar indefinidamente el pago de impuestos, pero no los evita.

- Información: el accionista recibirá mensualmente un informe de cartera en el que se detalla:

- Exposición bursátil.

- Balance de situación y cuenta de resultados.

- Diario de operaciones realizadas en el mes.

- Informe de rentabilidad de la cartera mensual y anual.

Si te atrae la idea, envíame tu e-mail en el formulario (tranquilo que no usaré tus datos para nada excepto para cuando lance la SICAV).

Sin compromiso de nada obviamente, es un ensayo para ver si llegamos a las 100 personas.

Iré dejando en este espacio el nº de personas interesadas.

Pero al margen de que lancemos o no una SICAV, espero que estas ideas te sirvan, amigo lector, como inspiración para ir organizando sabiamente tu jubilación.

Si sueles leer las noticias preocupantes que salen continuamente sobre las pensiones futuras, serás consciente de lo que nos espera.

No te arrepentirás de invertir en tu futuro..

Slow-Inver

By slowinverAnálisis Largo plazoLeave a comment FacebookshareTwittertweetGoogle+share PrevDescubre porqué es lógico perder en bolsa, y cómo evitarloOtros artículos de interés:

Descubre porqué es lógico perder en bolsa, y cómo evitarlo

Descubre porqué es lógico perder en bolsa, y cómo evitarlo Estrategias de inversión: Invierte en perros

Estrategias de inversión: Invierte en perros Recomendaciones de bolsa: Invierte en segregadas

Recomendaciones de bolsa: Invierte en segregadas Un sistema que gana 1.000.000 € en bolsa (I)

Un sistema que gana 1.000.000 € en bolsa (I) Una alternativa a la bolsa: las inversiones permanentes

Una alternativa a la bolsa: las inversiones permanentes Invertir online: comparativa brokers

Invertir online: comparativa brokers