Cuando te planteas la inversión en bolsa, como medio para obtener una rentabilidad decente a tus ahorros, la mayoría de personas piensa en comprar acciones o un fondo de inversión.

Cuando te planteas la inversión en bolsa, como medio para obtener una rentabilidad decente a tus ahorros, la mayoría de personas piensa en comprar acciones o un fondo de inversión.

No es la mejor opción: es más útil crearte una cartera de inversión pensada para ganar de modo consistente.

La composición de esa cartera será la que te de el 80% de los resultados, no el market timing.

Es decir, elegir correctamente cuando comprar o vender alguna acción o activo es, con frecuencia, un imposible.

Un estudio de Ibbotson y Kaplan demostró que en una cartera de inversión, la elección de activos conlleva el 90% de la rentabilidad, mientras que la elección del momento de compra y venta sólo aporta el 10% de la rentabilidad.

Por otra parte, la selección de activos para hacer la cartera perfecta, es también una ilusión.

No existe la cartera perfecta.

La mejor cartera que puedes construir es aquella que puedas mantener y ser fiel a tu estrategia en los peores momentos de la bolsa.Ser disciplinado y mantener la cabeza fría en los malos momentos es mucho más importante que la elección exacta de activos en tu cartera

¿Pero serás capaz?

Es imposible explicar la experiencia de tener mucho dinero invertido en bolsa y que te llegue una fuerte crisis bursátil, donde tus preciados caen en picado.

Hay que vivirlo.

Observa el rendimiento de la bolsa española 2008/2022:

Durante muchos años, la bolsa española ha sido una tortura.

La conclusión es clara: tarde o temprano, una inversión en bolsa te someterá a fuertes tensiones por las pérdidas.

Por eso, si quieres tener una cartera de inversión, debes contar con una estrategia que puedas mantener, debes calcular aproximadamente su máxima caída, y el efecto que tendrá en ti.

La diversificación es la única comida gratis en las bolsas

Esta es la clave de la construcción de una cartera: mezclar activos que se comporten distinto.

Hay autores que hablan de que la diversificación es de inversores que no saben de bolsa. Que lo mejor es comprar las acciones, o los activos que van a subir.

Pero la realidad es que no tenemos ni idea de lo que va a subir en el futuro próximo.

Para verlo con claridad, he calculado los rendimientos de distintos tipos de activos en los últimos 6 años:

Son diferentes inversiones apropiadas para una cartera, con sus resultados anuales del 2019 al 2021:

Fijémonos en los detalles: El año 19 fue muy bueno, con todos los activos ganando dinero. Los dos primeros son el SP500 y los inmuebles.

El año 20 fue bueno, pero no tanto. Si hubiéramos decidido apostar por los dos mejores del año anterior, el SP500 hubiera ganado, pero los inmuebles fueron el 2º peor activo, perdiendo un -6,7%

El año 21 fue también bueno. Pero es curioso, los dos peores activos del 2020, inmuebles y materias primas, son los dos mejores del 2021.

También es interesante el oro: los dos años anteriores fue una buena inversión, pero en el 20 fue la peor inversión, con un -7,8%

Vamos a avanzar por más años:

El año 22 fue horrible, casi todo bajó. Las materias primas se mantienen como buena inversión. Y la otra inversión en positivo es el oro, que en el año anterior fue la peor.

El año 23 fue un buen año: casi todo subió. Pero el campeón del año anterior, las materias primas, tiene un rendimiento muy malo, casi 0.

El 24 fue también buen año: en este caso es curioso, pero coinciden mucho el orden de rentabilidad de los sectores.

Es decir, el hecho de que un año un tipo de activo sea brillante tampoco garantiza que al año siguiente se comporte mal. Y lo contrario tampoco.

O sea, no hay manera de conocer qué tipo de activo va a ir bien en un año concreto. A veces repiten, muchas veces no.. siempre están cambiando.

Por eso las predicciones de la prensa económica a comienzos de cada año son muy poco creíbles. Yo desde luego, las hago muy poco caso.

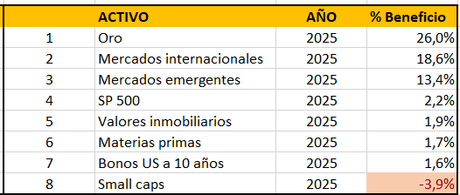

Por cierto, muestro el año actual, 2025, por curiosidad:

A fecha de hoy, el oro sigue muy fuerte. Pero el Sp500, campeón durante dos años, ha perdido mucha fuerza.

Conclusión: nadie conoce el futuro.

Y la diversificación es la respuesta a esa conclusión.

Porque si fuéramos capaces de prever a largo plazo, saber las acciones o sectores que van a ir bien, no estaríamos aquí hablando de invertir. Estaríamos hablando de como crear dinero.

No es el caso.

Por otro lado, cuidado, porque la diversificación no protege en el corto plazo. Esto hay que tenerlo claro.

En los mercados actuales, muchos sectores caen a la vez, con lo que la diversificación no protege tanto en las grandes crisis.

Pero es que la clave al invertir es, en mi opinión, obtener rendimientos en el largo plazo. El corto plazo siempre tiene un componente aleatorio.

Pero el largo plazo, no: una diversificación inteligente acaba por dar resultados.

No todo el mundo está preparado para diversificar y orientarse a plazos largos. En este tema hay que auto-estudiarse, clarificar tus expectativas de corto y de largo, y tu necesidad futura del capital.

Lo bueno de las carteras es que puedes adaptarla. Si no aguantas mucha volatilidad, basta con aumentar el porcentaje de tu cartera en posiciones conservadoras.

Vivir tranquilo es tan importante como ganar dinero. O más.

El necesario re-balance

Una de las prácticas más interesantes cuando se crea una cartera de inversión, es rebalancearla.

Esto significa que periódicamente igualamos los porcentajes de inversión dedicados a cada activo.

Es decir, vendemos los sectores con mayor porcentaje de cartera, que son los que más han subido, y compramos los de menor porcentaje, los que menos han subido o han bajado.

Esto es una filosofía de inversión contrarian: Vendes lo bueno, compras lo malo.

Este estilo de operativa no trata de ganar más dinero, sino de controlar mejor el riesgo.

En el corto plazo un rebalance puede mejorar tu posición, o no, tal vez la empeora.

Pero en el largo plazo acaba por funcionar.

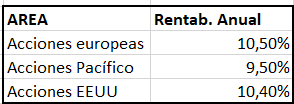

Por ejemplo, entre 1970 y 2014 tuvimos esta rentabilidad en estas grandes áreas de inversión:

En períodos muy largos, vemos que la rentabilidad es parecida.

Una inversión igualitaria en las tres áreas hubiera obtenido un resultado promedio del 10,1%

Pero si hubiéramos rebalanceado al mismo porcentaje una vez al año, la rentabilidad hubiera sido del 10,8%.

Superando al promedio y a cada uno de los sectores.

El rebalance puede ser sencillo o sofisticado. O puede ser periódico, es decir, igualar una vez cada 3 meses, o cada 6, o cada año.

En realidad no importa tanto el tipo de rebalance. Lo importante es que a la larga mejora el riesgo, e incluso puede mejorar el resultado.

Una advertencia sobre el rebalance

Cuidado, el rebalance no funciona con acciones

Si construyes una cartera de acciones, no tiene porque existir la reversión a la media, que es imprescindible para que el rebalanceo ayude.

Muchas veces, acciones que están bajando y pasan a estar muy baratas, siguen bajando y bajando, e incluso van a la quiebra.

Y hay casos (Apple, Google, y muchos más) de acciones que suben y suben sin parar durante años. No conviene venderlas.

No rebalancees carteras de acciones.

Solo es aconsejable con sectores.

El poder combinado de las carteras diversificadas y la paciencia

En fin, espero que estas ideas te ayuden.

No es necesario que construyas una cartera muy compleja.

La típica cartera que invierte 40% en bonos y 60% en renta variable, es suficiente si no tienes grandes conocimientos.

Se puede mejorar con otros sectores descorrelacionados, pero lo importante es que sea algo que comprendas, una selección de activos en los que confíes para el largo plazo.

Y asi seas persistente con el método: la paciencia hace el resto.

Esta manera de invertir vence al 90% de los gestores activos.

Asi que, ¡animo!

Gonzaga Giménez Sasieta

Asesor de inversiones independiente y gestor internacional de patrimonio. Certificado por el CISI. Autor de Slowinver.com, donde comparte estrategias tranquilas, carteras y formación para invertir con sentido.

Contacto: [email protected] | Twitter | YouTube

Compartir esta publicación Share on FacebookShare on Facebook Share on XShare on XNavegación entre publicaciones

AnteriorPublicación anterior:Domina el MACD: Estrategias Clave para Comprar y Vender con Precisión en BolsaSiguientePublicación siguiente:Bitcoin, el oro digital: que es y como invertir en él sin complicarseOtros artículos de interés:

29/07/2025

04/07/2025

05/06/2025

21/05/2025

13/05/2025

02/05/2025