La represión financiera en Europa hace estragos. Los ahorradores ven como el BCE arrasa con el papel, y no les deja otra opción que asumir mayores riesgos de los que en teoría deberían. Prepárense para un final de terror... pero el enorme problema es saber cuándo (y cómo). La fortaleza del dólar, como dije en este post reciente, podría ser la mecha inicial (ó una de las mechas).

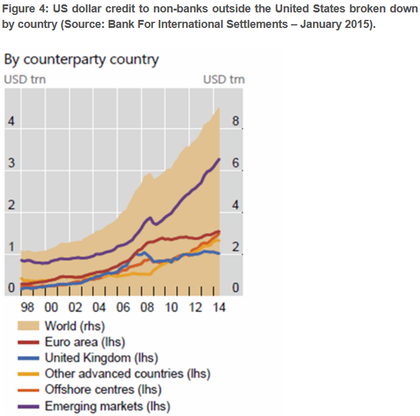

Los emergentes lo sufren, y lo van a sufrir más, porque tienen muchas deudas denominadas en dólares:

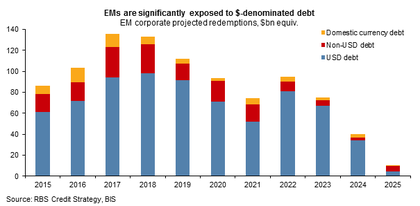

Y como vemos, los vencimientos por año van subiendo hasta un techo en los años 2017/2018: ¿conseguirán superar ese muro los emergentes? Seguramente habrá que mirar caso por caso... (ver más abajo):

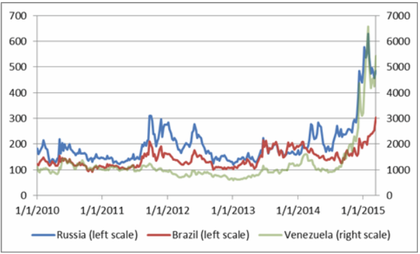

Los CDS (seguros de impago de deuda) de Brasil, Rusia y Venezuela están disparados. ¿Aguantarán?

EEUU también empieza a sufrir la fortaleza del dólar

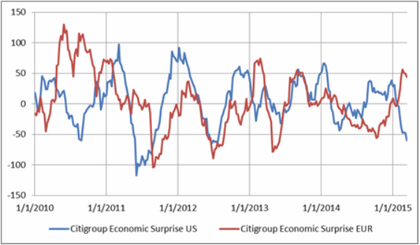

Y el problema es que no sólo los emergentes se ven perjudicados por la fortaleza del dólar. También la propia EEUU empieza a ver los efectos. Hace unos días comenté en otro post el indicador CESI (Citigroup Economic Surprise Index) para EEUU, que mostraba una caída vertical. Os pego ahora el CESI de EEUU vs CESI Europa, donde podemos ver movimientos verticales opuestos, que explican muy bien el comportamiento totalmente opuesto de las bolsas USA y Europeas:

El reciente comunicado del FOMC provocó una sorpresa en los mercados, porque la frase "seremos pacientes en empezar a subir tipos", ha sido sustituida por la frase "el crecimiento de las exportaciones se ha debilitado", y eso significa que la FED está preocupada por las consecuencias de la gran fortaleza del dólar en la economía de EEUU. Dicho de otra manera, la subida de tipos tal y como se descontaba hasta ahora, peligra. Así que, reacción inmediata en los mercados: caída vertical de los tipos (ver gráfico del bono a 5 años) y caída vertical en el dólar (ambas intradía):

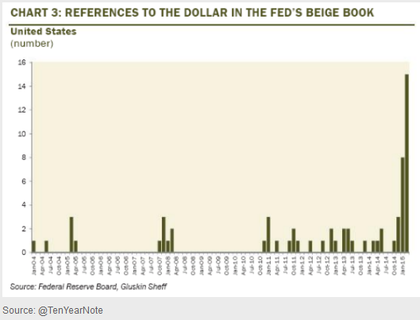

La preocupación de la FED por el dólar se puede ver claramente en este gráfico, que cuenta las veces que aparece la palabra "dólar" en el libro Beige que va publicando la FED:

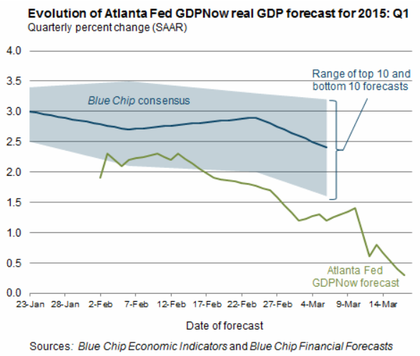

Según comenta J.J. Ohana, uno de los gurús que sigo en Francia, fundador de Riskelia, el modelo de predicción de la FED de Atlanta está anticipando un crecimiento del PIB USA en el primer trimestre del 0,6% frente al 2,3% del consenso de analistas.

Podéis ver el último post de Riskelia (en inglés), de donde saco muchos gráficos, una idea clave muy interesante: la incompatibilidad del doble objetivo de la FED: el pleno empleo, y una inflación del 2%. Lo explico un poco.

A medida que se alcanza el pleno empleo y la economía funciona, en teoría hay que subir tipos. PERO, con un dólar tan increíblemente fuerte, una subida de tipos en EEUU lo haría aún más fuerte, y amplificaría el actual proceso deflacionario que se observa en EEUU, debido la deflación que importa EEUU a través de un dólar fuerte (porque los productos que compran al extranjero son cada vez más baratos). Y eso les alejaría aún más de un objetivo de inflación moderada.

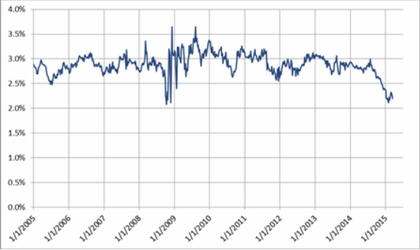

Así las cosas, la expectativa de inflación a 5 años que se descuenta para dentro de 5 años (la famosa 5y forward 5y), está claramente por debajo del 2%, un nivel históricamente estable:

En resumen, la esperada subida de tipos no llegará al ritmo que se espera. Y eso debería frenar algo la subida del dólar, y debería hacer corregir los tipos (y subir por tanto los bonos), ayudando a reequilibrar un poco la situación entre Europa (disparada) y EEUU (en ralentización).

Veremos si lo consiguen, porque tanta desestabilización a nivel mundial, puede acabar por provocar ese efecto bola de nivel (avalancha) que ya nadie ni nada puede controlar. De ahí la necesidad de coberturas genéricas con opciones (como la que comenté en este artículo de hace unos días).

Revista Bolsa

No sólo los emergentes: el dólar fuerte ya castiga a EEUU, y la FED se muestra inquieta

Publicado el 29 marzo 2015 por Niko Garnier @BolsayFilosofiaSus últimos artículos

-

Novedades IEATEC y resumen viaje a Tokyo para la XXVIII conferencia mundial del IFTA

-

Recesión USA, sentimiento y técnico: un mix complejo

-

La vivienda en España: sigue sin estar barata, y quizá nunca lo esté

-

Beneficios empresas USA: un primer trimestre excepcionalmente duro...cuyo impacto es asumible