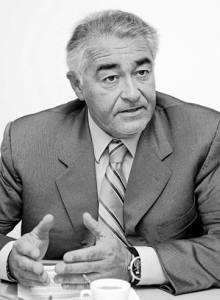

Joan Casaponsa, consejero delegado del grupo Panrico

Desinversión en Artiach / Nutrexpa, dueña de Cuétara, es el principal interesado en adquirir la tercera mayor compañía del sector, con una cuota de mercado del 11%

Se avecinan cambios en el sector galletero español. Panrico ha decidido poner a la venta Artiach, la empresa fabricante de Marbú, Chiquilín, Filipinos, Artinata y Dinosaurus. El grupo fabricante de Donuts ya ha encargado a los bancos de inversión Rothschild y Rabobank que encuentren a un comprador para esta división, que genera un negocio anual de 70 millones de euros. Panrico entró en el mercado de las galletas en 2008, cuando estaba en manos de Apax, con la compra de estas cinco marcas a Kraft.

El objetivo es que la venta sea muy rápida, por lo que la transacción podría quedar liquidada en un plazo de tres meses. Con esta desinversión, Panrico quiere aprovechar el fuerte interés que ha detectado por parte de diversas compañías del sector, que han llamado repetidamente a su puerta interesándose por el negocio. Según las fuentes consultadas, Artiach es la división más saneada de Panrico, ya que ha incrementado año tras año sus ventas y gana dinero, con una rentabilidad de alrededor del 20%. “Panrico prefiere concentrar ahora sus esfuerzos en su negocio básico, el de la bollería, por lo que es lógico que acepte una buena oferta de compra por su joya de la corona”, explican las fuentes consultadas.

Artiach emplea a 250 personas, tiene una fábrica en Orozco (Vizcaya) y está considerada como la tercera mayor compañía del sector galletero, con una cuota de mercado del 11%. El líder de este segmento de negocio es Kraft (25%), seguido de Cuétara (13%). En cuarta posición, se sitúa Gullón (7%). Nutrexpa, que compró Cuétara en 2008 al grupo SOS, es la empresa mejor posicionada para adquirir Artiach. El grupo fabricante de Cola Cao se convertiría con esta operación en el líder del sector y reforzaría a Cuétara cinco marcas conocidas entre la población. Fuentes de Nutrexpa han confirmado recientemente su interés en estudiar la operación “cuando salga al mercado”.

También se prevé que se interesen por la compra varias sociedades de capital riesgo y compañías galleteras internacionales que no tienen presencia en España. Entre ellas, podrían figurar la alemana Bahlsen, la turca Ülker, la británica United Biscuits y la italiana Mulino Bianco (Barilla).

Refinanciación

Los ingresos que obtenga con la venta permitirán a Panrico apuntalar el nuevo plan estratégico que ha puesto en marcha la empresa tras refinanciar su deuda y convertir al fondo inversor Oaktree en su principal accionista, con el 86% del capital. La refinanciación, cerrada en febrero, permitió a Panrico reducir su deuda de 380 millones a 90 millones, con vencimientos en 2018 y 2021. Panrico se encuentra en pérdidas y factura alrededor de 500 millones.

Fuente: Expansión