Impuesto a los Sellos

– Eliminar inmediatamente tratamientos diferenciales basados en el domicilio de las partes, en el lugar del cumplimiento de las obligaciones o en el funcionario interviniente.

– No incrementar las alícuotas del Impuesto a los Sellos correspondientes a la transferencia de inmuebles y automotores y a actividades hidrocarburíferas y sus servicios complementarios.

– Establecer, para el resto de los actos y contratos, una alícuota máxima de Impuesto a los Sellos del 0,75% a partir del 1 de enero de 2019, 0,50 a partir del 1º de enero de 2020, 0,25% a partir del 1 de enero de 2021 y eliminarlo a partir del 1 de enero de 2022.

Tributos específicos

– Derogar inmediatamente los tributos específicos que graven la transferencia de combustible, gas, energía eléctrica –incluso los que recaen sobre la autogenerada– y servicios sanitarios, excepto que se trate de transferencias destinadas a consumidores finales.

Impuesto inmobiliario provincial

– Fijar alícuotas del Impuesto Inmobiliario en un rango entre 0,50% y 2% del valor fiscal.

Tributos sobre la nómina salarial que cobran las provincias

– Eliminar inmediatamente tratamientos diferenciales basados en atributos del trabajador tales como lugar de nacimiento, radicación o domicilio, sin perjuicio de admitir tratamientos diferenciales fundados en el lugar donde se desarrolla el trabajo, tal como una zona desfavorable.

– Derogar todo tributo sobre la nómina salarial.

Impuesto sobre los Ingresos Brutos

– Eliminar inmediatamente tratamientos diferenciales basados en el lugar de radicación o la ubicación del establecimiento del contribuyente o el lugar de producción del bien.

– Desgravar inmediatamente los ingresos provenientes de las actividades de exportación de bienes, excepto las vinculadas con actividades mineras o hidrocarburíferas y sus servicios complementarios.

– Desgravar los ingresos provenientes de prestaciones de servicios cuya utilización o explotación efectiva se lleve a cabo en el exterior del país.

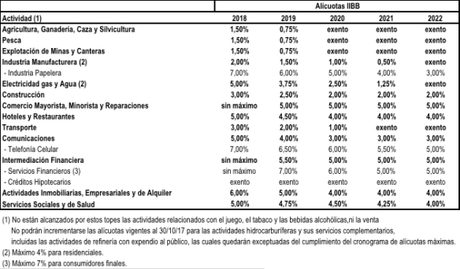

– Establecer exenciones y aplicar alícuotas del impuesto no superiores a las que para cada actividad y período se detallan a continuación:

– Adecuar el funcionamiento de los regímenes de retención, percepción y recaudación del gravamen, de manera tal de respetar el límite territorial de la potestad tributaria de las jurisdicciones, según lo previsto en el Convenio Multilateral, y evitar la generación de saldos a favor inadecuados o permanentes, que tornen más gravosa la actuación interjurisdiccional del contribuyente respecto de su actuación pura en el ámbito local.

– Establecer un mecanismo de devolución automática al contribuyente del saldo a favor generado por retenciones y percepciones, acumulado durante un plazo razonable, que en ningún caso podrá exceder los 6 meses desde la presentación de la solicitud efectuada por el contribuyente, siempre que se encuentren cumplidas las condiciones y el procedimiento establecido por las jurisdicciones locales para esa devolución.

– Ley de Revalúo Impositivo

– Aprobar antes del 31 de diciembre de 2017 el proyecto de Ley de Revalúo Impositivo y Contable que fuera enviado por el Poder Ejecutivo Nacional al Congreso de la Nación Argentina, previendo la coparticipación de lo recaudado.

– Impuestos patrimoniales / compromiso Estado Nacional

– Disponer de un organismo federal que cuente con la participación de las provincias y de la CABA, que determine los procedimientos y metodologías de aplicación para todas las jurisdicciones con el objeto de lograr que las valuaciones fiscales de los inmuebles tiendan a reflejar la realidad del mercado inmobiliario y la dinámica territorial.

– No crear nuevos impuestos nacionales sobre el patrimonio ni incrementar la alícuota del Impuesto sobre los Bienes Personales.

TRIBUTOS Y TASAS EN MUNICIPIOS

– Establecer un régimen legal de coparticipación de recursos provinciales con los municipios.

– Establecer un régimen legal de responsabilidad fiscal, similar al nacional, para sus municipios, impulsar que éstos adhieran y controlar su cumplimiento.

– Promover la adecuación de las tasas municipales aplicables en las respectivas jurisdicciones de manera tal que se correspondan con la concreta, efectiva e individualizada prestación de un servicio y sus importes guarden una razonable proporcionalidad con el costo de este último, de acuerdo con lo previsto en la Constitución Nacional.

– Crear una base pública, por provincia, en la que consten las tasas aplicables en cada municipalidad (hechos imponibles, bases imponibles, sujetos alcanzados, alícuotas y otros datos relevantes) y su normativa.

– Impulsar un sistema único de liquidación y pago de tasas municipales aplicable a cada provincia y a la CABA.

Fuente: Perfil.com