Si lees de vez en cuando este blog, sabrás que mi estilo de inversión es tranquilo, de medio / largo plazo. Sin embargo, debo confesar que a veces me aburro, especialmente si estoy en una racha de pérdidas.

Si lees de vez en cuando este blog, sabrás que mi estilo de inversión es tranquilo, de medio / largo plazo. Sin embargo, debo confesar que a veces me aburro, especialmente si estoy en una racha de pérdidas.

En esos momentos trato de distraerme usando ideas de corto plazo del tipo “ganar dinero rapido”, en plazos de 1 a 5 días, mientras mantengo los sistemas de largo sin tocar.

Asi que te voy a describir un algoritmo de disparo rápido, que diseñé hace tiempo y que llamaré (ya estoy cansado de tanto anglicismo) el “algoritmo Giménez“.

El algoritmo Giménez

Es muy sencillo; Consiste en comprar acciones muy sobrevendidas, confiando en que reboten, y venderlas muy rápidamente.

Tiene dos partes, el RSI y el MACD

Primer indicador: el RSI de 2 días.

El RSI de 2 días es un indicador muy rápido, y buscando valores extremos como el valor 2, predice el rebote con gran fiabilidad.

Como se ve, la idea es comprar una acción cuyo RSI está por debajo del valor 2, muy sobrevendido, por lo que con frecuencia el valor rebota.

La venta es también muy rápida: cuando el RSI supera el valor 50. De este modo no ganamos demasiado en una operación, pero acertamos muy a menudo.

Las operaciones se hacen a día vencido, que es lo más fácil. Hacer operaciones en el cierre del mismo día de la señal suele ser más rentable, pero es mucho más complejo de ejecutar. Yo hace tiempo que decidí usar señales a día vencido.

Esta idea, tipo reversión a la media necesita un segundo indicador, porque sino tiene demasiado riesgo:

Segundo indicador: el MACD

El MACD estándar debe estar en mínimos de 120 días.

De este modo combinamos un oscilador de sobreventa con una indicador de tendencias; esto permitirá comprar acciones que están muy sobrevendidas, y que además llevan mucho tiempo en una tendencia bajista.

Al combinar ambos indicadores, tendremos pocas oportunidades de compra, pero serán más seguras. Es decir, tendremos una mayor tasa de acierto.

Este es un ejemplo del MACD en mínimos:

¿Y que pasa si el valor está en pleno desplome y su RSI no se recupera?: pues vendemos al cabo de 5 días. Es decir, el stop es por días transcurridos: simplemente si el RSI no se ha recuperado el 5º día, pues vendemos al día siguiente.

Asi pues, resumo la idea de inversión:

Comprar si ocurren AMBAS condiciones:

- El RSI de 2 días del valor está en 2 o menos

- La señal del MACD estándar es la más baja de los últimos 200 días

La compra al día siguiente, en apertura

Vender si ocurre ALGUNA de las siguientes condiciones

- El RSI de 2 días cierra por encima de 50 ó

- Han pasado 5 días

La venta, también al día siguiente, en apertura.

Para probarlo, me he creado una muestra de 527 acciones norteamericanas que existen desde el año 2000.

Esos 527 valores que no han desaparecido del mercado en 16 años, y que además son muy líquidos, nos permiten evitar el sesgo de supervivencia que falsearía bastante los resultados.

En el test he supuesto que creamos una cartera de 5 acciones, cada una de las cuales invertirá un 20% del capital.

Es importante diversificar en una cartera porque este sistema no tiene un stop loss, (aparte de vender al 5º día). Al invertir sólo un 20% por acción, es difícil que una sola acción bajista nos provoca grandes pérdidas.

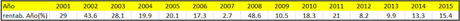

Estos son sus resultados:

Se puede ver que, en general, los años de mayor volatilidad se obtiene mejor resultado. Esto es coherente con un sistema de reversión a la media.

Sin embargo, no he incluido el año 2000 porque obtenía una rentabilidad superior al 100%: los años tan excepcionales me resultan sospechosos, asi que lo he retirado.

En los restantes 15 años:

Aunque es un tanto volátil, son cifras muy buenas, más aún pensando que son desde el 2001.

Pero hay otras estadísticas interesantes:

La exposición es el tiempo y capital que tiene posiciones abiertas. Es una exposición muy baja;

En promedio, el 75% del tiempo (ponderando el capital) estamos en liquidez.

Esto quiere decir que la rentabilidad cuando estamos totalmente invertidos es del 81% anual, nada menos.

Es una rentabilidad teórica, claro, porque no estamos siempre invertidos, pero indica la fiabilidad de la idea.

Esta fiabilidad la indica también el % de aciertos: dos de cada tres veces se gana dinero.

Evolución del algoritmo

Se puede evolucionar la idea con un filtro evidente: sólo invertir cuando la volatilidad es alta.

Hay varias maneras de suponer una volatilidad alta, pero yo he elegido una muy sencilla:

Filtro de volatilidad:

1- Sólo invertir cuando el indicador ATR(15) del SP500 supera su media de 30 días.

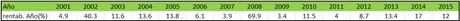

El ATR de 15 días es un indicador clásico de volatilidad. Al añadirlo al sistema, se obtienen estos resultados:

La rentabilidad y riesgo anual queda:

Asi, aunque se gana menos, el riesgo es mucho más contenido.

Eso se debe a que los años de poca volatilidad se está muy poco tiempo invertido, como se ve en el detalle anual. Y asi se contienen las rachas de pérdidas.

Respecto a la exposición al mercado:

La exposición es ahora muy baja, un 16%.

Esto significa que el promedio anualizado mientras se está al cien por cien invertido es un impresionante 93,8%. Y el porcentaje de aciertos se mantiene.

Usalo con prudencia

Creo que esta es una buena idea, que yo he probado con éxito bastantes veces.

Pero un buen algoritmo o un buen método no es suficiente.

Si quieres usar este u otros algoritmos de trading, deberás incluirlos dentro de un sistema de gestión de capital que incluya al menos el manejo de las rachas de pérdida, y el seguimiento de las estadísticas de acierto.

En este artículo de gestión de capital te doy algunas pautas que pueden ayudarte a organizar un sistema de trading.

Y recuerda hacer un seguimiento de tus operaciones, para saber siempre tus estadísticas.

Te dejo un screener para encontrar las acciones

Ahora dirás: vale pero, ¿como detecto yo las acciones con las condiciones de RSI y MACD?

Te ayudo yo: he creado un pequeño screener que te va a ayudar a encontrar las oportunidades de compra.

Es este:

REM inicio———————————————————————————————————-

REM Busca las condiciones de RSI y el MACD

REM Cálculo de la línea de Señal MACD

LineaMACD = ExponentialAverage[12](Close) – ExponentialAverage[26](Close)

LineaSignal = ExponentialAverage[9](LineaMACD)

condicion1=LineaSignal<=Lowest[200](lineaSignal)

condicion2=RSI[2]<=2

REM Criterio de ordenacion: MACD

SCREENER [ condicion1 and condicion2 ] (MACD[12,26,9](Close) AS “MACD”)

REM fin————————————————————————————————————-

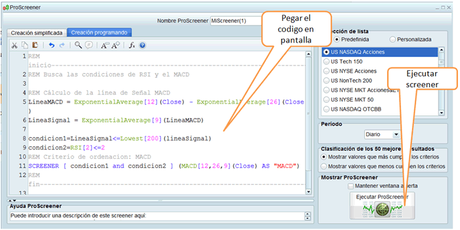

Sólo tienes que usarlo en el programa gratuito ProrealTime.

Una vez instalado desde la página web de ProrealTime, lo inicias y pinchas en Menú Mostrar – Proscreener.

Después, pinchar en la llave inglesa para crear un proScreener, y en el botón de nuevo para una nueva lista Proscreener:

En la nueva lista, deberás copiar y pegar el código mostrado más arriba, y ejecutarlo con el botón ejecutar ProScreener:

Previamente, deberás seleccionar el mercado contra el cual se van a buscar las acciones.

Y ¡voilá!: aparecen las acciones que a fecha de hoy cumplen los requisitos.

Eso si, no esperes que haya muchas: dependiendo del mercado, habrá muchos días que no aparece ninguna.

Pero cuando aparecen.. hay negocio.

Asi que, si te gusta ganar dinero rapido o en el corto plazo, intentalo. Ten prudencia porque hay épocas (sobre todo con poca volatilidad) que funciona peor.

Pero al menos tienes otro arma para cazar toros.. y osos.

FacebookshareTwittertweetGoogle+share PrevUn sistema tonto y con poco trabajo: usa el golden crossOtros artículos de interés: