En el pasado artículo analicé un sistema de inversiones a largo plazo comprando el índice SP500 cuando su linea de acciones acumuladas que avanzan – declinan estaba sobre la media 200.

En el pasado artículo analicé un sistema de inversiones a largo plazo comprando el índice SP500 cuando su linea de acciones acumuladas que avanzan – declinan estaba sobre la media 200.

Los resultados eran muy buenos en plazos de 10 años, pero peores en plazos de 20 años.

Ahora voy a añadir una nueva condición para comprar el índice.

Vamos a utilizar la media de 200 días del índice SP500.

Esta media es un soporte de caidas (o resistencia a subidas) muy potente.

Es una media muy lenta, que se corta a la baja o al alza con el índice en muy pocas ocasiones, una vez cada varios meses o cada varios años.

Y aunque es un dato muy interesante para saber cuando comprar o vender, usar exclusivamente la media 200 conlleva resultados más bien pobres, y rachas de pérdidas bastante fuertes.

Pues bien, ahora vamos a utilizar la media de 200 días del índice combinada con el cruce de la linea alcistas/bajistas con su media anual.

En el gráfico inferior muestro de nuevo la línea alcistas/bajistas y su media de 1 año, asi como el SP500 y su línea de 200 días:

Reglas de compra

- Testeamos sólo una vez al mes

- La linea alcistas/bajistas esta por encima de su media de 1 año, y

- La media de 200 ha subido en los últimos 10 días.

Reglas de venta

- Testeamos sólo una vez al mes

- La linea alcistas/bajistas esta por debajo de su media de 1 año, o

- La media de 200 ha caido en los últimos 10 días.

Como se ve, no uso el típico cruce del índice SP500 con su media 200, sino que la media 200 empiece a declinar o a subir. Esto es importante porque, combinado con el chequeo una sola vez al mes, nos evita muchas señales falsas.

Las señales excesivas en sistemas automáticos suelen ser un problema porque provocan una disminución en la tasa de aciertos, y normalmente peores resultados y/o peores rachas de pérdidas.

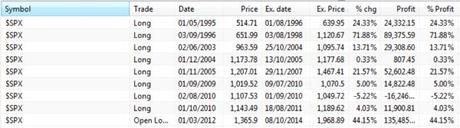

El sistema obtiene estos resultados:

En 20 años, el sistema entra y sale del mercado 9 veces, ganando en 8 de ellas.

Del 97 al 2003 pasa un largo período fuera del mercado, asi como 2008 y 2009.

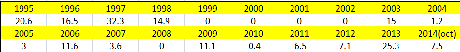

Estos son sus resultados por año:

El promedio compuesto anual (CAR) es del 7,8% , y la peor racha de pérdidas es del -18,8%.

El resultado anual es similar al caso anterior, pero la peor racha de pérdidas mejora mucho, pasa del -44% al -18% (que para ser una máxima racha de un período tan largo es muy buena).

Y aunque un 7,8% al año no es demasiado, conviene analizar otra cifra estadística, muy importante al invertir con sistemas: el RAR (Risk adjusted return)

Esta cifra es simplemente el resultado anual (CAR) dividido entre el tiempo que hay posiciones expuestas en el mercado.

El tiempo de exposición al mercado es del 60,4%; el 39,6% restante del tiempo está en liquidez.

Por tanto el RAR, que es como decir la rentabilidad durante el tiempo que estoy dentro del mercado, es del 12,92%.

Es una buena cifra para ser inversiones a largo plazo. Mientas estoy invertido, gano un 12% en promedio. Y cuando estoy fuera, podría invertir en letras o cuentas bancarias sin riesgo.

¿Y cuanto podríamos ganar en esos años que no invertimos en bolsa? En un histórico tan largo, es dificil de calcular, pero calculo que rondaría el 3% o 4% anual.(o quizá más, en los años 90 había más inflación y los tipos eran más altos)

Es decir, el sistema podría devolver en total un 11% o un 12% promedio anual. Con muy poco esfuerzo (de hecho, casi nulo).

Resultados en otros mercados

He calculado también los resultados comprando y vendiendo otros índices generales. En los siguientes resultados no he añadido la rentabilidad de invertir en activos sin riesgo durante los períodos fuera de mercado:

DowJones:

Rentabilidad anual: 7,4%. Peor racha de pérdidas : -17,6%

Eurostoxx 50:

Rentabilidad anual: 7,4%. Peor racha de pérdidas : -24%

Dax aleman:

Rentabilidad anual: 11,4%. Peor racha de pérdidas : -26,8%

Ibex 35:

Rentabilidad anual: 10,6%. Peor racha de pérdidas : -28,2%

El sistema resulta rentable en múltiples índices, aunque los europeos tienen mayores rentabilidades pero peores rachas de pérdidas.

Con todo, este método parece bastante sólido, sobre todo por tener resultados positivos durante periodos de tiempo tan extensos.

¿es completamente fiable?

Como siempre, hay que ser prudente porque nunca hay garantías totales.

Pero creo que esta estrategia puede ser útil para ayudar a obtener buenas rentabilidades para los inversores orientados al muy largo plazo.

¡Espero que te sea útil!

By slowinverLargo plazoLeave a comment FacebookshareTwittertweetGoogle+share PrevTrading de muy largo plazo con la linea alcistas-bajistas (I)

Otros artículos de interés: