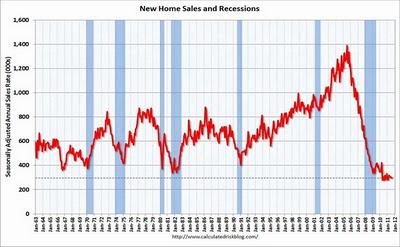

En el incierto panorama económico mundial todo el mundo parece estar de acuerdo en una y sólo una cosa: la crisis de la deuda europea es el tema más candente del momento dado que amenaza una cadena de incumplimientos en cascada y con una acentuación de las corridas bancarias. Esta situación atemoriza a Estados Unidos, como lo hizo ver el sábado Tim Geithner, dado que una propagación de la crisis en Europa tendría un fuerte impacto en la primera economía del planeta, sumergiéndola de lleno en una nueva recesión. A Estados Unidos le inquieta el efecto dominó que tendría una nueva convulsión dado que el desempleo en ese país llega al 17,2%, su nivel más alto en décadas, y los datos de ventas de vivienda dados a conocer hoy se encuentran en su nivel más bajo en 50 años (gráfica inferior), lo que da cuenta del inclemente panorama que acecha a esa economía.

En las últimas semanas, ha habido signos inequívocos de que la crisis financiera de Europa se está transformando en una crisis económica de grueso calibre. El índice de confianza empresarial de Alemania (gráfica superior) cayó en septiembre por tercer mes consecutivo, dando cuenta que los riesgos a la baja van en aumento. El camino de la recesión se hace imparable y Jean-Claude Trichet, deberá revertir los errores cometidos en abril y julio, cuando subió las tasas de interés, repitiendo exactamente el mismo libreto del año 2008, cuando las elevó poco antes de la quiebra de Lehman. No es el único que se ha equivocado, en todo caso, en su lectura de la crisis.

Uno de los problemas medulares y que deteriora la confianza, es la inexistencia de un plan, de una estrategia y de un calendario de acciones que revierta el declive. Gran parte de la agonía es producto del obsesivo afán de mantener a flote a un sistema financiero que hace tiempo está con respiración artificial, en un esfuerzo inútil que sólo está desgastando recursos por el loco afán de que el enfermo se reanimará pronto y el mercado cumplirá su mandato de regularse a sí mismo. Mientras desde todos los ángulos se pide dejar a Grecia descansar en paz y asumir la pérdida, las obsesiones de los líderes por mantenerla arraigada sólo dilata el problema y propaga fuertes turbulencias.

Los mercados han caído un 30 por ciento desde junio, y las acciones financieras han caído dos veces esta cantidad. Los responsables políticos europeos tienen una tendencia a verter su desprecio por el cortoplacismo de los mercados financieros, pero la forma en que se propaga el contagio sigue un derrotero bastante conocido. El acecho de la incertidumbre tiende a provocar que los consumidores postergan sus compras, y los empresarios postergan sus decisiones de inversión. Esta suma de postergaciones ha reducido el PIB real en otros episodios en torno al 2 y 3 por ciento. No tiene por donde el capital privado ejercer la función de reactivación, porque es justamente el capital privado el que está en mayores problemas.

Los informes filtrados durante el fin de semana en Washington sugieren que los líderes europeos requieren un paquete de estímulo 5 veces mayor a los 440.000 millones de euros aprobados en el EFSF, es decir, de 2,2 billones de euros para contener una caída de Grecia, Irlanda, Portugal, Italia y España. Esto podría incluir la aceptación del default griego, con el sector privado asumiendo gran parte de las pérdidas.

Para las pérdidas resultantes, el sector bancario requeriría inyecciones de capital para recapitalizar los bancos, y también una masiva compra de bonos de los gobiernos de Italia y España para evitar el contagio a las economías, como sugiere la encuesta de la semana. El problema es que para esto no hay ni plan ni calendario ni estrategia, dado que las economías más fuertes no están dispuestas a correr ese riesgo para calmar a los mercados. Esto deja todo el peso del programa EFSF en los balances del BCE, que Geithner sugiere siga el mismo camino del programa TARP realizado por Estados Unidos en 2009. Este plan permitiría cubrir hasta 5 veces el fondo ya aprobado, pero implicaría hacer de la zonaeuro una auténtica unión fiscal, algo que a estas alturas sería un “matrimonio de conveniencia” al cual muchos se resisten, y con toda razón.

______

Artículo publicado en El Blog Salmón

Imágenes: Ifo Business Climate Germany y Calculated RiskUna mirada no convencional al neoliberalismo y la globalización