Fachada de la Clínica Quirón de Barcelona. / TONY GARRIGA

El mapa hospitalario español privado ha dado un vuelco con la fusión de USP Hospitales (1.306

camas) y Grupo Hospitalario Quirón (930

camas). Por separado son el tercer y cuarto grupo hospitalario del país por

cuota de mercado (con datos de 2010). Juntos se convertirán en el primero, al

concentrar el 9,2% de los ingresos totales de facturación.

Esta operación, que acaba de recibir el visto bueno de la Comisión Nacional de la Competencia,

como indicaron desde esta institución, confirma la tendencia a la agrupación en

el sector hospitalario privado, “muy fragmentado y que contrasta con la

concentración del segmento de los seguros privados”, como apunta Ignacio Riesgo,

responsable de sanidad de la consultora PricewaterhouseCoopers (PwC). Por ello, aún hay

margen para que se produzcan más movimientos similares. De hecho, existía otro

gran proceso en marcha: la compra de Ribera

Salud —accionista de seis hospitales de gestión privada— por parte del que

era el primer grupo hospitalario privado de España, Capio, una negociación que

se ha atascado en la recta final.

Fachada de la Clínica Quirón de Barcelona. / TONY GARRIGA

El mapa hospitalario español privado ha dado un vuelco con la fusión de USP Hospitales (1.306

camas) y Grupo Hospitalario Quirón (930

camas). Por separado son el tercer y cuarto grupo hospitalario del país por

cuota de mercado (con datos de 2010). Juntos se convertirán en el primero, al

concentrar el 9,2% de los ingresos totales de facturación.

Esta operación, que acaba de recibir el visto bueno de la Comisión Nacional de la Competencia,

como indicaron desde esta institución, confirma la tendencia a la agrupación en

el sector hospitalario privado, “muy fragmentado y que contrasta con la

concentración del segmento de los seguros privados”, como apunta Ignacio Riesgo,

responsable de sanidad de la consultora PricewaterhouseCoopers (PwC). Por ello, aún hay

margen para que se produzcan más movimientos similares. De hecho, existía otro

gran proceso en marcha: la compra de Ribera

Salud —accionista de seis hospitales de gestión privada— por parte del que

era el primer grupo hospitalario privado de España, Capio, una negociación que

se ha atascado en la recta final. ampliar foto

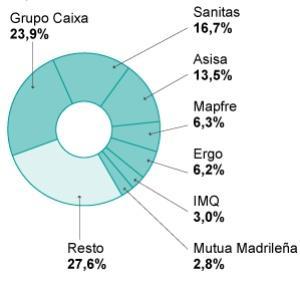

Fuente: PricewaterhouseCoopers. / EL PAÍS

En la trastienda de estas operaciones se encuentran varios factores. Por un

lado, la asimetría que se da en el mercado español entre la concentración del

sector de los seguros y la atomización, no solo de los hospitales, sino también

de la provisión de servicios sanitarios privados (laboratorios de análisis,

servicios de radiología). Ejemplo de ello es que mientras los cuatro primeros

grupos de aseguradoras (Grupo Caixa, Sanitas, Asisa y Mapfre) suman el 60% de

las primas, las cuatro primeras redes hospitalarias privadas (Capio, Adeslas,

USP y Quirón) apenas copan el 24%. Más aún, los siete grandes grupos de

hospitales tan solo alcanzan el 32,8% del mercado.

ampliar foto

Fuente: PricewaterhouseCoopers. / EL PAÍS

En la trastienda de estas operaciones se encuentran varios factores. Por un

lado, la asimetría que se da en el mercado español entre la concentración del

sector de los seguros y la atomización, no solo de los hospitales, sino también

de la provisión de servicios sanitarios privados (laboratorios de análisis,

servicios de radiología). Ejemplo de ello es que mientras los cuatro primeros

grupos de aseguradoras (Grupo Caixa, Sanitas, Asisa y Mapfre) suman el 60% de

las primas, las cuatro primeras redes hospitalarias privadas (Capio, Adeslas,

USP y Quirón) apenas copan el 24%. Más aún, los siete grandes grupos de

hospitales tan solo alcanzan el 32,8% del mercado.De este desequilibrio se deriva una situación de dominio de los seguros, que les permite negociar en una situación de fuerza con los hospitales privados. Incluso con los centros pertenecientes a grupos, las aseguradoras negocian las condiciones de colaboración individualmente con cada hospital. “No existe ninguna red hospitalaria privada con la suficiente fuerza como para negociar a nivel colectivo”, comenta Riesgo. De ahí las estrategias hospitalarias de reagrupamiento. El informe que anualmente elabora PwC a modo de radiografía del sector sanitario en España, 10 temas candentes de la sanidad española para 2011, ya advertía sobre esta cuestión: “Se dará un salto en el proceso de concentración del sector sanitario privado”.

“Vamos hacia un proceso de unión como sucedió hace unosEl protagonismo que están adquiriendo las compañías de capital riesgo en el sector de la sanidad privada, que se han convertido en las principales animadoras de las operaciones, es otro de los aspectos que explica la tendencia a la agrupación de hospitales privados. Doughty Hanson adquirió en febrero USP Hospitales por 355 millones de euros a sus anteriores propietarios, el Bank of Scotland y Barclays. Tras tomar el control del tercer grupo hospitalario español, la firma británica procedió a la fusión con Hospitales Quirón aprovechando la salida del socio minoritario, el grupo portugués José de Mello, que compartía el accionariado con la familia Cordón. Ni Doughty Hanson ni Quirón han querido dar detalles de la operación.

años con los hoteles"

Gracias al acuerdo entre ambas entidades, al que la Comisión Nacional de la Competencia no ha puesto ninguna traba, el grupo resultante suma una veintena de hospitales y unas 2.000 camas, además de otra veintena de clínicas auxiliares y tres unidades de reproducción asistida. Su volumen de ingresos supera por décimas a los 8,8% de cuota de mercado hospitalario privado (con datos de 2010) de Capio, el anterior líder del sector. También en camas, superará a las 1.584 de Capio.

Operación atascada

Otro proceso que iba en la misma dirección de sumar recursos es la compra de Ribera Salud —la compañía valenciana principal impulsora de la modalidad de gestión privada de centros públicos— por parte de Capio, controlado por el fondo de capital CVC Capital Partners, británico con sede en Luxemburgo. La idea era formar el mayor grupo sanitario privado enfocado, en este caso, a la gestión de centros de titularidad pública y la prestación de servicios sanitarios a la Administración.La venta, que rondaba los 110 millones de euros, se encuentra en punto muerto debido, según fuentes próximas a la operación, a las garantías de cobro exigidas por Capio, ya que el cliente principal de Ribera Salud es la Administración valenciana, acosada por las deudas y los impagos. Este retraso corre a favor de la compañía valenciana de Atitlán. El fondo de inversión que gestiona Roberto Centeno, el yerno de Juan Roig (presidente y propietario de Mercadona) ha mostrado en distintas ocasiones su interés por hacerse con las riendas de Ribera Salud.

“El proceso de concentración hospitalario no ha hecho más que empezar”, insiste Ignacio Riesgo. “Vamos hacia un proceso de unión como sucedió hace unos años con los hoteles, que se han agrupado todos en torno a grandes grupos”.

*Publicado en "EL PAIS"