La constitución Unión Monetaria Europea (UME) es uno de los acontecimientos históricos más importantes de los últimos tiempos, y que podrá significar un antes y un después en la historia de la política mundial, tanto si el proyecto fracasa como si termina teniendo éxito.

La cuestión es paradójica. Prácticamente, el mundo desarrollado (América, Europa, Asia y Australia) se debate por dos modelos de política financiera: la austeridad o el gasto público. El país que teóricamente es el que más libertades individuales debería tener, se ha decantado por la política del gasto público, incrementando el poder gubernamental sobre el ciudadano. Y, sin embargo, el continente que históricamente se ha mostrado más intervencionista, se ha decantado por la política de austeridad, desincentivando el poder estatal sobre la moneda y la emisión de déficits.

Aunque cabe señalar que la Unión Europea es una amalgama de dos visiones distintas de Europa: la socialista y la liberal. En el Tratado de Roma (1957) se estableció la libre circulación de personas y de todo tipo de mercancías, mostrando la vertiente liberal de Europa. La Política Agraria Común (PAC) es tremendamente proteccionista, gravando los productos de fuera de Europa ostensiblemente (condenando a muchos países al subdesarrollo) y protegiendo a los agricultores de forma irracional (todos aquellos productos que no fuesen vendidos en el mercado por los agricultores, la UE se los compraría y los almacenaría, y posteriormente serían eliminados).

- La introducción del euro

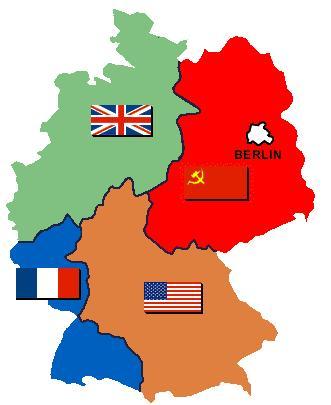

Richard von Weizsäcker, que fue presidente de Alemania desde 1984 hasta 1994, afirmó en 1997: “El euro es el precio de la reunificación”. Y no le falta razón. Las épocas anteriores demostraron que el nacionalismo económico desencadenaría graves conflictos en Europa, perjudicando al conjunto. Cuando una nación se hacía fuerte económicamente, las otras la miraban con recelo. A Alemania lo último que le interesaba eran los conflictos internacionales, pues, hacía muy poco, su país había sido ocupado por cuatro naciones diferentes: Norteamérica, la URRS, Inglaterra y Francia. Por tanto, era muy probable que si llegase a convertirse en una gran potencia económica, los conflictos volviesen a repetirse.

A Margaret Tatcher no le entusiasmaba incluso la idea del euro, por el miedo a que se convirtiera en una gran potencia unificada. Propuso en 1989 un modelo de unión monetaria donde diversas monedas compitiesen entre sí a la vez. Esto hubiera sido muy positivo para el ciudano, pues si el Banco Central deprecia una moneda, la gente cambiaría de moneda simplemente. Hubiera sido una forma de encorsetar el yugo que los gobernantes tienen sobre la ciudadanía. Este modelo que fue aceptado por el Bundesbank, fue denegado por el gobierno alemán.

El euro por tanto fue una forma de ceder al resto de países su fortaleza económica (el deutschmark) a cambio de estabilidad política. A los fraceses les interesaba especialmente esa fortaleza monetaria, y a Alemania, por los momentos que estaba pasando, le interesaba la estabilidad política internacional.

De ahí la rapidez con la que se implantó el euro. El Tratado de Maastrich, que fijaba los requerimientos para entrar en el euro, no lo cumplía ningún país, excepto Luxemburgo. Alemania y Francia excedían el 3% de déficit. Italia el 60% de la deuda pública.

Además, el Banco Central Europeo (BCE) disminuyó significativamente los tipos de interés para favorecer a las naciones 'problemáticas' la adhesión al club de la moneda única. E incluso se conoció en el 2010 que Grecia pactó con Goldman Sachs para que ésta, mediante mecanismos contables enrevesados y derivados, pudiese hacer cumplir al país con Maastrich.

Quizá si el euro se hubiese introducido cinco o diez años después, los países que realmente tenían gran interés en entrar en el euro hubiesen hecho las reformas estructurales necesarias para cumplir con los requisitos. Y no hubiese tampoco hecho falta la bajada de los tipos de interés del BCE, que, por otra parte, incentivó las burbujas que actualmente estamos viviendo en el sur de Europa.

- El Banco Central Europeo

Como se demostró históricamente con la crisis de 1929 (donde cayeron de la noche a la mañana varios miles de bancos) y con la crisis del “'corralito' argentino en el 2001, un sistema financiero con reserva fraccionaria caería como un castillo de naipes tras la explosión de una burbuja, de no ser por la existencia de un 'prestamista de última instancia' o Banco Central.

Los bancos crean dinero de la nada prestando los depósitos de sus clientes, generando inversiones sin sentido, que terminarán en una crisis económica, dejando a los bancos sin activos. Los depositantes se asustarían y acudirían a recoger su dinero, llevándose la sorpresa de que no está allí. El banco quiebra y se sucede una oleada de 'pánicos bancarios'. Para evitar esto, el Banco Central imprime dinero, que se lo da a los bancos de una u otra forma, 'recapitalizándolos' e impidiendo la quiebra del sistema. Obviamente, esto se trata de una redistribución de riqueza de la población (pérdida de capacidad de poder adquisitivo por la inflación generada por el Banco Central) hacia los bancos (ganancia al obtener nuevos fondos emitidos por el Banco Central).

El Banco Central también se ha convertido en un instrumento para financiar los déficits de los diferentes países. En el caso de EE.UU. la Reserva Federal compra directamente el 40% de los bonos emitidos por el gobierno federal, reduciendo el interés de los mismos por debajo del 2%. Esta política, a su vez, y como hemos comentado anteriormente, genera inflación, reduciendo el valor real de la deuda pública. Es lo que se denomina 'impuesto inflacionario'.

Asimismo, se exige por ley que los bancos contengan en su balance un determinado porcentaje de activos de alta calidad (como la deuda pública). Y, por otro lado, el BCE acepta como colateral para dar fondos a los bancos el que tengan deuda pública en sus balances. En definitiva, el BCE evita los pánicos bancarios y financia los déficits de los Estados, a costa de reducir la capacidad adquisitiva de la población.

En un principio, Europa era menos alocada que EE.UU. en la forma de utilizar el Banco Central. Por ejemplo, no se permitía que el BC comprara directamente los bonos de los países. Aunque con la crisis de deuda soberana, el BC cedió a regañadientes a comprar bonos estatales. En algunos casos se compraron casi la totalidad de los bonos emitidos por el Estado, como Portugal (19 billions de 21 billions emitidos).

Y, para evitar que todos los países aumentaran sus déficits con la seguridad de que el BCE se los financiaría, se establecieron en el Pacto de Estabilidad y Crecimiento límites en los déficits públicos (concretamente tendrían que mantenerse en el 3%).

Esta es la razón por la que los países más disciplinados en política financiera rechacen la idea de los Eurobonos, pues reduciría los incentivos a reducir el déficit y se crearía una especie de 'tragedia de los bienes comunes', donde todo el mundo buscaría beneficiarse lo más posible de la financiación de los déficits públicos por parte del BCE, dañando a toda la eurozona.

- La competitividad de la Eurozona

A pesar de que Europa mantiene un fuerte proteccionismo frente al exterior (que se va reduciendo poco a poco), lo cierto es que el libre comercio en el interior de Europa genera una fuerte competencia positiva, que incentiva el progreso.

Se sabe que para que exista un déficit comercial, otro país tiene que tener un superávit comercial, pues lo que uno importa de más, otro lo exporta y viceversa. Es decir, para que un país sea competitivo, tiene que haber otros que no lo sean, porque la competitividad se mide en relación al resto de países. Concretamente la competitividad sería lo caro o lo baratos que son los productos de un determinado país (varía en función de los precios nacionales y del tipo de cambio). Por ejemplo, China es altamente competitiva, mientras que Suiza no lo es tanto.

En el caso europeo, Alemania es especialmente competitiva con respecto a los países del sur de Europa. En Alemania hay más capital, lo que permite a sus trabajadores hacer más trabajo, con menos esfuerzo. Además los salarios se han ido incrementando moderadamente, al mismo tiempo de que Alemania es un país bastante ahorrador, lo que genera inversiones productivas (el ahorro está relacionado con el crecimiento económico a largo plazo).

Los países del sur presentan altos niveles de salarios, ya que tienen un fuerte poder sindical y mercados laborales muy rígidos, que restringen el número de empleados a cambio de incrementar los salarios. Asimismo, y al contrario que Alemania, son menos competitivos.

Esto origina que todos los países con déficit comercial intenten incrementar su competitividad y terminar logrando superávit (España está a punto de conseguirlo en estos momentos). Esto originará que los países que peor lo hagan tengan incentivos para imitar a los que mejor lo hacen, originándose un efecto feed-back positivo, que incentiva el progreso.

En el caso de Grecia, al adoptar el euro desde una moneda tan devaluada, la competitividad de Grecia era muchísimo más reducida que países como Alemania, lo que le originaría unos déficits comerciales enormes. Esto tendría tres soluciones rápidas: bajar los salarios, aumentar los subsidios a los trabajadores o incrementar el empleo público. Y Grecia optó por las dos segundas soluciones.

A fin de reducir los graves desequilibrios entre los países de la eurozona que se pudieran establecer, la canciller alemana Angela Merkel abogó por un Pacto por la Competitividad, que incluyera la armonización de los impuestos de todos los países, que la edad de jubilación en todos los países fuese la misma (70 años), que los salarios se ligasen a la productividad y no a la inflación, frenos a la deuda pública, control de los presupuestos antes de ser aprobados y sanciones a los países incumplidores.

- El euro como corsé para los políticos

Como defiende el economista Jesús Huerta de Soto en uno de sus últimos artículos, mientras no sean abolidos los Bancos Centrales, la reserva fraccionaria y el establecimiento del patrón oro, habría que encorsetar las acciones de los políticos y los gobernantes, para que no incrementen los déficits desmesuradamente, ni hagan políticas inflacionistas o cualquier otra que sea negativa a largo plazo (aunque tenga ciertos efectos positivos a corto plazo, que al político le vienen bien para ganar las elecciones).

En este sentido, el euro elimina el recurso a la devaluación y a la inflación que los gobernantes tenían anteriormente para aplazar las reformas, posponer los problemas a largo plazo, hacer demagogia y financiar sus déficits. Y este es el aspecto más positivo del euro aunque, como hemos comentado anteriormente, el BCE sigue financiando, aunque a regañadientes, el déficit público, ya sea de forma directa o indirecta.

- Dificultad para dejar el euro

En cierto sentido, el euro se asemeja a una secta secreta: es muy fácil entrar, pero prácticamente imposible salir de la unión monetaria.

En primer lugar, si se saliese del euro, habría que establecer una moneda local, de valor mucho más bajo y desconocido. En segundo lugar, los Tratados de la UE no contemplan ningún mecanismo para que algún país sea expulsado del euro.

En tercer lugar, la salida del euro plantearía efectos muy perniciosos, para la economía del país saliente: aunque volver a una moneda más devaluada incentivaría las exportaciones a corto plazo; encarecería desorbitadamente las importaciones (perjudicando al consumidor); encarecería también el consumo interno (aumento fuerte de la inflación); el ahorro privado huiría hacia monedas más estables (pudiéndose producir un “corralito” como el de Argentina); se multiplicaría el valor de la deuda a pagar (esto provocaría impagos de la deuda, lo que perjudicaría al resto de naciones europeas, pues están enormemente expuestas a la deuda de los países mediterráneos); aumentaría el riesgo cambiario y los costes de transacción; y, por último, se originaría una revolución en la estructura de precios relativos, provocando desconfianza e inestabilidad entre los agentes de la economía (proveedores, empresarios, consumidores, acreedores, deudores, etc.).

En definitiva, mientras que en Europa actualmente se han puesto de manifiesto los problemas, intentando solucionarse con reformas estructurales a largo plazo que no se prestan a la demagogia, otros países posponen las reformas y establecen políticas cortoplacistas perniciosas a largo plazo. EE.UU. se endeuda cada vez más, lo que le hace depender el pago de los intereses de la deuda de la Reserva Federal y China, que compra gran parte de la deuda americana.

Esta es la razón por la que el euro, poco a poco, se irá convirtiendo en una moneda más fuerte frente al dólar. Mientras en Europa se hacen frente a los problemas con reformas en la economía real, allí se recurre a imprimir más dinero, al “impuesto inflacionario”. A largo plazo, el dólar se habrá depreciado ostensiblemente, entre otras cosas, porque le es necesario para reducir el valor real de la deuda pública (como ha hecho el país a lo largo de su historia). Además -pongamos el caso-, si en China explota la burbuja inmobiliaria y se desencadena una fuerte crisis y el gobierno chino decide parar la compra de deuda estadounidense, EE.UU. lo va a pasar mal. La historia demuestra que las naciones que han dependido de la deuda, al final han terminado siendo dominadas por sus acreedores.

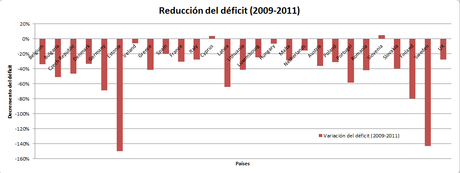

Y, como vemos en el siguiente gráfico, que refleja el decremento del déficit desde el año 2009 al 2011, todos los países de la Eurozona, incluyendo Grecia, están reduciendo con éxito todos sus déficits. Y destaca el ejemplo de Estonia y Lituania, que han reducido su déficit más de un 150%, y las tres presentan un crecimiento económico en 2011 bastante elevado: Lituania un 5,9% y Estonia con un 7,6%.