Aquí vas a encontrar toooooda la información y con todo lujo de detalle sobre cuándo, por qué y cómo darse de alta como autónomo; por ejemplo si vas a empezar como freelance, con un negocio online o vas a ganar dinero con un blog o una web.

Y nada mejor que te lo explique directamente la gente de Quipu, que es una empresa referente en España sobre temas de fiscalidad e impuestos para autónomos. Vamos, que esta gente sabe de lo que se habla. 😊

¡Al lío!

Es un placer poder aclararte este tema sobre cuándo darse de alta como autónomo o autónoma, cuáles son los pasos para hacerlo y por qué hacerlo, por ejemplo si tienes una web o un blog que genera ingresos.

Te lo contamos todo para poder dar el primer paso en tu actividad y empezar a facturar como autónomo.

Primero responderemos a la pregunta que seguro se te habrá pasado por la cabeza...

🔹 ¿Es obligatorio darse de alta como autónomo?

Esta pregunta se la hace mucha gente cuando empieza o cuando tiene (o espera tener) pocos ingresos, porque al darte de alta como autónomo en la Seguridad Social tienes que pagar una cuota mensual, la famosa cuota de autónomo.

Piensa que cuando empiezas a tomarte en serio el trabajo que estás haciendo como freelance o con tu nuevo proyecto (un curso, una tienda, una web, un blog, una membresía, etc.) comenzarás a tener ingresos, y es este el momento en que tienes que estar preparado para facturar a los clientes que vayas a tener.

🔸 ¿Es obligatorio ser autónomo para facturar?

Lo cierto es que cuando tu actividad pasa de ser esporádica a habitual, Hacienda (la Agencia Tributaria o Hacienda Pública) lo considera obligatorio.

Es decir que sólo podrás prescindir del alta si fuera un trabajo puntual y que además el pago no supere el salario mínimo interprofesional en España (SMI).

Si estás empezando y sólo haces algunas facturas esporádicas, lo que te recomendamos es que te des de alta como autónomo en Hacienda con el modelo 036 (más adelante te explicamos cómo) y que el alta en la Seguridad Social la hagas más adelante, cuando esté realmente justificado. Pero recuerda, tus ingresos tienen que ser inferiores al SMI y no tiene que ser una actividad habitual.

De esta manera podrías empezar a facturar como autónomo a tus clientes pero sin pagar la cuota de autónomo en la Seguridad Social.

👀 Y ojo, porque aun así la ley dice estrictamente que habría que estar dado de alta en el Régimen Especial de Trabajadores Autónomos si realizas cualquier trabajo por cuenta propia y te podrían buscar las cosquillas, pero hay casos en los que un juez te puede dar la razón si efectivamente cumples estos "requisitos" que te comentamos.

🔸 ¿Qué pasa si facturo sin cumplir estos requisitos?

En principio, estás poniendo en riesgo tu trabajo ya que es muy posible que la Seguridad Social te pille y recibas una dura sanción.

Además de la multa por estar haciendo una actividad que se considera ilegal, seguramente te harán pagar todas las cuotas que has evitado pagar más un recargo por "tardanza" del 20%, y te aseguramos que en total puede ser una buena suma...

Así que ya sabes...

Y ahora vamos a lo importante, ver qué pasos hay que dar para darse de alta como autónomo.

🔹 Pasos para darse de alta como autónomo

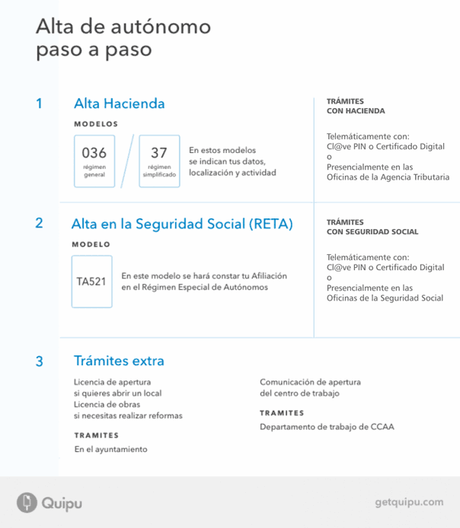

1. Alta en Hacienda

Lo primero de todo es hacer la declaración de alta censal. Para eso hay que presentar el modelo 036 (el más común) o el modelo 037 (más "simplificado" pero solo para quienes cumplan una serie de condiciones), que es el documento con el que se indica el inicio, modificación o cese de actividad, además de tu información personal y/o de tu empresa.

Alta presencial

Si NO tienes certificado digital para hacerlo online (más adelante te explicamos cómo tenerlo), debes llevarlo personalmente a tu oficina de la Agencia Tributaria ( Hacienda para los "amigos") y presentarlo correctamente rellenado para darte de alta como autónomo.

Puedes descargarte el modelo 036 o rellenarlo en esta página de Hacienda directamente, luego generar un fichero PDF e imprimirlo para llevarlo a Hacienda junto con tu DNI original y una fotocopia.

Alta online

☝️ No te preocupes que también vamos a explicarte cómo se rellena el modelo 036 exactamente, para que no tengas ninguna duda.

Impuesto sobre Actividades Económicas

El IAE es una tasa o impuesto que se paga por el ejercicio de la actividad profesional, pero las personas físicas que se dan de alta como autónomo NO tienen obligación de pagar este impuesto.

Eso que te ahorras. 😁

2. Alta en la Seguridad Social (RETA)

Técnicamente es la "Afiliación en el Régimen Especial de Trabajadores Autónomos" (RETA) de la Seguridad Social y se hace a través del modelo TA521, que es el documento con el que le indicas a la Seguridad Social que eres autónomo. Bueno, si crees que en tu caso está justificado, como comentamos antes.

Alta presencial

Si NO tienes certificado digital para hacerlo online ( te explicamos cómo solicitarlo), debes llevarlo personalmente a tu oficina de la Seguridad Social y presentarlo correctamente rellenado para darte de alta como autónomo en el RETA.

Puedes descargarte el modelo TA521 desde esta página de la Seguridad Social directamente, imprimirlo y rellenarlo ya o llevarlo directamente a la oficina de la Seguridad Social junto con la documentación necesaria para que te ayuden a rellenarlo allí.

🧾 ¿Qué documentos necesito para el alta como autónomo?- Tu DNI (original y fotocopia)

- El alta en Hacienda (original y fotocopia)

- Tu tarjeta de afiliación a la Seguridad Social

- El modelo TA521 de alta en el RETA

Alta online

3. Trámites extra

En verdad este último paso solo te hará falta si necesitas abrir algún lugar físico de cara al público (como por ejemplo una tienda) o vas a tener personas trabajando a tu cargo.

En esos casos debes tener en cuenta alguno de estos trámites:

- Licencia de apertura: si quieres abrir un local. Tienes que pedirla en tu ayuntamiento.

- Licencia de obras: si quieres hacer reformas en el local. Tienes que pedirla en tu ayuntamiento.

- Comunicación de apertura del centro de trabajo: si vas a tener personas empleadas a tu cargo, y tienes que hacerlo en el departamento de trabajo de tu comunidad autónoma.

Vamos, que si por ejemplo eres un trabajador profesional, un freelance o simplemente generas ingresos con una web o un blog, no te hace falta ninguno de estos trámites extras.

🗒️ Resumen

Aquí te dejamos un resumen gráfico de los 3 pasos por si lo quieres imprimir y tenerlo en mano, que siempre viene bien. 😉

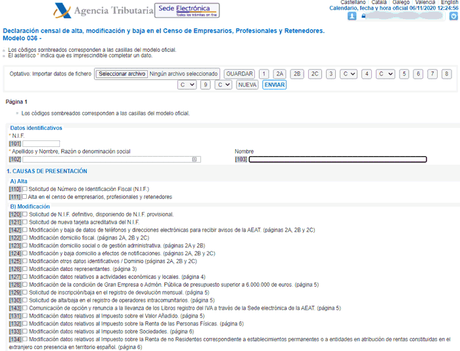

🔹 ¿Cómo rellenar el modelo 036?

De los 3 pasos para darse de alta como autónomo, la parte en la que más se suele atascar la gente es la de rellenar el modelo 036, el alta censal en Hacienda.

Así que vamos a explicar cómo se hace punto por punto.

¡Verás como no es tan difícil! 🙂

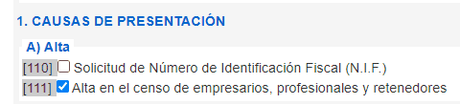

1. Causas de presentación

En la página 1, después de escribir tu NIF, tu nombre y tus apellidos en el apartado de Datos identificativos, verás que el primer paso es indicar cuál es la causa de presentar el modelo 036.

En este caso es la opción A) Alta (como autónomo) en el censo de empresarios, profesionales y retenedores, casilla [111].

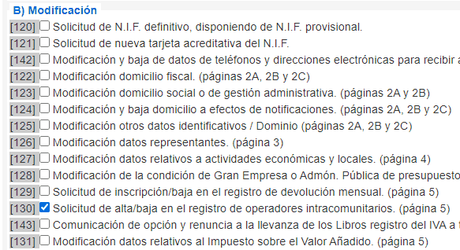

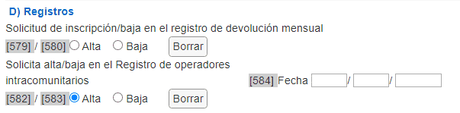

Si crees que vas a tener clientes que paguen desde fuera de España pero dentro de la Unión Europea, después de darte de alta como autónomo tendrías que volver a rellenar este formulario y marcar la casilla [130] del apartado B) Modificación y la [582] de la página 5 para darte de alta en el registro de operadores intracomunitarios (ROI).

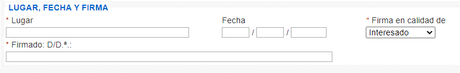

Y al final de esta página también deberás rellenar el lugar, la fecha y tu firma (tu nombre) en calidad de Interesado (si te estás dando de alta tú [email protected] y no un gestor o persona autorizada, claro).

2. Identificación

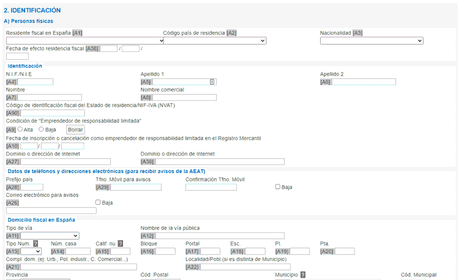

Ahora ves a la página 2A, que es la que te corresponde como persona física, porque la 2B es para personas jurídicas o entidades y la 2C para establecimientos permanentes de una persona jurídica o entidad.

Aunque veas muchos campos, en verdad solo tienes que rellenar algunos según sea tu caso, como tu NIF, nombre completo, número de teléfono, correo electrónico y domicilio fiscal.

Hay casillas que seguramente no necesites rellenar (según tu caso, claro).

Por ejemplo, la casilla [A90] (que es para no residentes) o la [A9] (para empresarios o emprendedores de responsabilidad limitada).

Incluso apartados enteros, como por ejemplo el de Domicilio fiscal en el estado de residencia o Constitución (que es para no residentes) o el de Establecimientos permanentes (que es si tienes establecimientos).

3. Representantes

La página 3 seguramente no te haga falta rellenarla si quieres darte de alta por tu cuenta, pero si tienes a alguien que te vaya a dar de alta a modo de representante (como un gestor, por ejemplo) tendría que poner aquí sus datos y la causa de representación.

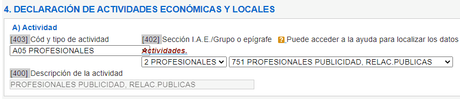

4. Declaración de actividades económicas y locales

La página 4 es de las más importantes. En el apartado A) Actividad tienes que definir la actividad y el epígrafe según la categoría (CNAE) a la que pertenece.

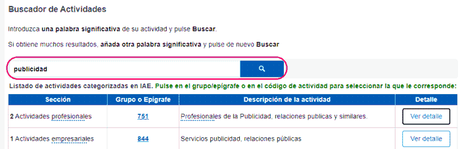

Como los códigos CNAE son un poco jaleo y están algo desactualizados, puedes usar este buscador de actividades que tiene la propia Agencia Tributaria para rellenar el epígrafe que más le encaje.

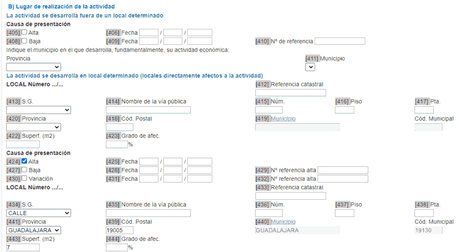

Y en el apartado B) Lugar de realización de la actividad tienes que indicar que la das de alta, dónde la vas a desarrollar, la superficie en metros cuadrados que ocupará, a qué porcentaje de esos metros le afecta, la fecha en la que empiezas, etc.

Si por ejemplo vas a desarrollar tu actividad desde una habitación de tu casa, entonces puedes poner la dirección de tu casa, que ocupa los metros cuadrados de la habitación y que afecta al 100% de esa superficie.

Y esto de la superficie y el grado de afectación no es ninguna tontería ¿eh? Porque si luego te quieres deducir gastos (por ejemplo, luz o calefacción) se hará en función de estos datos. 🙂

👀 Ojo, si vas a realizar más de una actividad, también tienes que añadirlas.

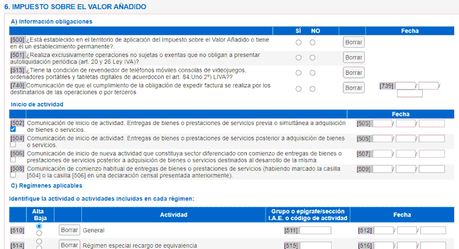

5. Impuesto sobre el Valor Añadido (IVA)

La página 5 es donde se rellena todo lo relacionado con el IVA en función de la actividad que desarrollas (por la que te estás dando de alta como autónomo).

Tienes que indicar que inicias la actividad y la fecha, y poner el código de la actividad en el régimen o tipo de IVA que te corresponda.

En tu caso, si por ejemplo prestas servicios como profesional o generas ingresos con una web o un blog, lo más seguro es que sea el régimen General con un IVA del 21%, como el común de las actividades.

* Recuerda que luego cada trimestre tienes que presentar el modelo 303 para el IVA.

Si vuelves a rellenar el modelo 036 para darte de alta como operador intracomunitario (ROI) marcando la casilla [130] de la página 1, en esta página 5 tendrías que marcar también la casilla [582] de Alta y [584] de la fecha en el apartado D) Registros.

* Y cada trimestre tendrías que rellenar también el modelo 349 del IVA intracomunitario.

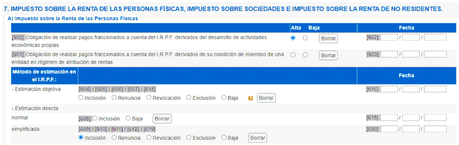

6. Impuesto sobre la Renta de las Personas Físicas (IRPF)

En la página 6 se rellena todo lo relacionado con el IRPF también en función de la actividad que vayas a desarrollar (la que hayas definido en la página 4).

Tienes que indicar el Alta en el impuesto marcando la casilla [600], el método de estimación objetiva o estimación directa (normal o simplificada) y la fecha de alta.

En tu caso, si por ejemplo eres freelance, la que probablemente se ajuste mejor sería marcar la estimación directa simplificada, así que tendrías que marcar la casilla [609].

El resto de opciones son para impuestos sobre sociedades, no residentes u otros regímenes especiales.

* Recuerda que luego cada trimestre tienes que presentar el modelo 130 para el IRPF.

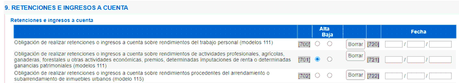

7. Retenciones e ingresos a cuenta

En la página 7 tenemos este apartado que se rellenará solo si vas a contratar a otras personas, ya sea como [email protected] o para contratar sus servicios (por ejemplo un consultor SEO, un diseñador web, un redactor, etc.).

Tienes que indicar el Alta según a qué o quién le hagas la retención.

En tu caso, si por ejemplo contratas los servicios de otro profesional autónomo, tendrías que marcar la casilla de Alta [701] y la [721] de la fecha de alta.

El resto de opciones son para rendimientos de empleados, rendimientos de capital, etc. Y los otros apartados que hay más abajo son para otros impuestos especiales, de regímenes especiales, etc.

* Recuerda que si te das de alta aquí, luego cada trimestre tienes que presentar el modelo 111 para las retenciones del IRPF.

Con esto ya tendrías rellenado el modelo 036 para darte de alta como autónomo en Hacienda, enfocado principalmente como freelance, profesional o para facturar por los ingresos que generas por ejemplo en una página web o un blog.

Y si hay alguna circunstancia que cambia a lo largo de tu actividad, tendrías que volver a enviar este modelo 036 en un plazo de 30 días indicando la modificación que hayas hecho.

Por ejemplo, que te quisieras dar de alta como operador intracomunitario. 🙂

🔹 ¿Cómo obtener el certificado digital?

Puedes obtener el certificado digital como persona física desde esta página de la sede electrónica de la Fábrica Nacional de Moneda y Timbre.

Verás que puedes hacerlo de 2 maneras:

Y una vez que lo tengas, podrás presentar los modelos que necesites de forma online tanto en Hacienda como en la Seguridad Social. 😉

🔹 Tipos de autónomos

Los autónomos se pueden clasificar en 6 tipos según las características que tienen:

Profesional autónomo

Este sería el equivalente al freelance. Es un profesional cuya actividad concreta está más enfocada a actividades profesionales, como podrían ser los programadores, diseñadores, consultores SEO, traductores, publicistas, blogueros, periodistas, médicos, etc.

* Este sería el tipo de autónomo en el que estarías por ejemplo si quieres facturar tus ingresos generados por una web o un blog (por ejemplo, en el Grupo 751 - Profesionales de la Publicidad, relaciones públicas y similares del listado de Actividades Económicas).

Trabajador autónomo

Sería el autónomo que tiene un pequeño negocio enfocado más a actividades empresariales, como el dueño de una panadería, de una tienda de ropa, etc.

Y aquí también entrarían los artistas y deportistas, que se rigen por un grupo especial en el listado de Actividades Económicas.

Autónomo societario

Es el autónomo que gestiona una Sociedad Limitada o Civil y que tiene algunas peculiaridades, la más importante es que se paga más cuota de autónomo porque generalmente tiene muchos más ingresos. 😁

Autónomo económicamente dependiente

El conocido como TRADE, es el autónomo profesional que trabaja principalmente para un solo cliente (por lo menos el 75% de lo que factura en total).

Por ejemplo, si eres un redactor SEO y trabajas prácticamente solo para una empresa como freelance, pero haces trabajos a otros clientes de vez en cuando.

Autónomo colaborador

Es un autónomo familiar directo de otro autónomo (hasta el 2º grado de consanguinidad) con el que trabaja de manera habitual. La gran peculiaridad que tiene es que no está obligados a declarar IVA ni IRPF.

Autónomo agrario

Como te puedes imaginar, es el que se dedica a actividades agrarias o tiene alguna explotación agraria. Además se rige por un sistema de cotización especial llamado Sistema Especial para Trabajadores por Cuenta Propia Agrarios (SETA).

🔹 ¿Cuánto cuesta ser autónomo?

Es una de las preguntas que todo el mundo se hace antes de empezar cualquier trámite para darse de alta. Vamos a aclarar este tema.

Darse de alta como autónomo es gratis.

Esto lógicamente si lo haces todo por ti mismo (suponiendo que sabes hacerlo bien), presentando los modelos que hagan falta correctamente, etc. De hecho, haciéndolo todo online podrías estar dado de alta en 24 horas sin problema.

Pero claro, una vez te das de alta, aparecen los gastos del autónomo...

🔸 ¿Qué gastos tiene un autónomo?

1. Cuota de autónomo

Ganes lo que ganes (aunque no ganes nada o incluso tengas pérdidas) hay que pagar una cuota mensual a la Seguridad Social por ser autónomo. Da igual que ingreses 50€, 500€ o 2.000€.

La cuota mínima para un autónomo ahora mismo es de 286,15€, pero a día de hoy existen algunas ayudas como una tarifa plana de autónomos para nuevas altas (que cumplan las condiciones) que consiste en:

- una cuota de 60€ al mes el primer año

- un 50% de reducción de la cuota los 6 meses siguientes

- un 30% de reducción de la cuota los 6 meses siguientes

- un 30% de reducción de la cuota otro año más si eres hombre menor de 30 años o mujer menor de 35 años

En verdad el IVA (Impuesto sobre el Valor Añadido) no es un gasto como tal, es un impuesto que no se te cobra a ti, sino a quien facturas (en caso de que esa factura lleve IVA, claro). Es decir, que tú realmente es un recaudador del impuesto que hayas cobrado a tus clientes y luego Hacienda cada 3 meses te pide lo que has recaudado (dinero que no es tuyo).

Para eso sirve precisamente el modelo 303 de liquidación trimestral del IVA, para echar cuentas del IVA que hayas pagado al comprar productos o contratar servicios y el IVA que hayas cobrado a tus clientes, que en la mayoría de los casos suele ser del 21%.

Aquí pasa algo parecido, que el IRPF (Impuesto sobre la Renta de las Personas Físicas) no es un gasto como tal, es un impuesto que se te cobra con un porcentaje de lo que ganes cada 3 meses y que varía según tu situación:

- un 7% para autónomos profesionales con menos de 3 años de antigüedad

- un 15% para autónomos profesionales con más de 3 años de antigüedad

- un 20% para un trabajador autónomo NO profesional

Para eso sirve precisamente el modelo 130 de liquidación trimestral del IRPF, para echar cuentas del IRPF que te toque pagar ese trimestre en función de lo que has ganado, de tus gastos o del IRPF que te retengan ya en las facturas que hagas a otras empresas o profesionales.

Y el modelo 111 de retenciones e ingresos a cuenta, para avisar del IRPF que hayas retenido tú de otras empresas o profesionales en sus facturas.

4. Gestoría/asesoría

A día de hoy puedes encontrar plataformas como la nuestra de Quipu que te facilitan mucho el papeleo y que sobre todo te ahorran muuucho tiempo.

Al empezar como autónomo es probable que tengas pocas facturas, así que te recomendamos el programa para autónomos que tenemos donde los modelos de impuestos se autocompletan solos, puedes crear y enviar facturas rápidamente, etc. Por 15€/mes puedes gestionar tu facturación y tu contabilidad desde el mismo sitio sin problema.

Lógicamente puedes tener otros gastos más en función del tipo de autónomo que sea o de la actividad que desarrolles, como por ejemplo el alquiler de un local, un coche, el agua, la luz, el gas, el teléfono, Internet, etc.

Y ojo porque muchos de estos gastos te los puedes deducir como autónomo, incluso siendo un profesional autónomo que trabaje desde casa, aunque en ese caso tendrías que calcular el porcentaje del gasto que solo se aplica a tu negocio (superficie, horario laboral, etc.).

Y Quipu aquí también te ahorra mucho tiempo, porque puedes subir tus tickets o facturas de gasto para desgravar y deducir correctamente el IVA y el IRPF.

Y para que estos gastos sean un pelín más llevaderos, aquí tienes un cupón que hemos creado para Mi Posicionamiento Web con un 20% de descuento en la cuota mensual. 😉

De todas formas, si crees que necesitas ayuda para tener ordenados tus números y obligaciones fiscales, que sepas que también tenemos un servicio de asesoría con un gestor contable-fiscal certificado. 👌

En fin, esperamos que esta guía te haya sido útil.

Por supuesto, si tienes cualquier duda sobre estos pasos que te hemos explicado, puedes dejárnosla aquí abajo en los comentarios.

¡Ya solo queda desearte mucha suerte y ánimo en tu nueva andadura como autónomo!