En estos días de nueva presidencia en Francia, de intensificación de la reforma financiera en España a partir del asunto Bankia, de la enrarecida escena griega, y de una especie de cansancio generalizado, junto al miedo al brote de desordenes sociales, parece que el sentimiento general se vuelve hacia una especie de borrador de un posible relanzamiento sin abandonar la austeridad. Para poder hacer esto con un poco de cuidado deberíamos ser capaces de responder a un par de acusaciones alemanas articuladas por Hans Werner Sinn: que Alemania financia a los PIGS y que la actuación del ECB produce un efecto expulsión del crédito del que los bancos alemanes podrían disfrutar.

Creo que ambas ideas se pueden discutir en el contexto de una reflexión sobre el sistema de pagos intraeuropeo llamado Target2 que no es sino una manera de dejar bien apuntadas todas las operaciones realizadas entre residentes de distintos países miembros de la eurozona.

El punto de partida para estas reflexiones debe de ser la puesta al día de la forma que toma la contabilidad nacional de un país en lo que respecta a la Balanza Exterior. Pensemos en España y Alemania. Sabemos que por pura convención contable todo país con un déficit comercial o por cuenta corriente (digamos España) ha de tener un superávit de la balanza de capitales, mejor llamada balanza financiera, que refleja su situación con el país con el que comercia (digamos Alemania). Mientras la balanza por cuenta corriente mide flujos, la balanza financiera mide cambios en el stock de reservas. La igualdad entre ambas balanzas con el signo cambiado no es ninguna propiedad económica misteriosa sino el resultado necesario de un sistema contable de doble entrada en el que el saldo de cualquier subconjunto de apuntes ha de ser igual al saldo del subconjunto complementario. Algo trivial que se deriva de las propiedades de la suma, la asociativa y quizá a conmutativa y que no debe preocuparnos ahora aunque cabe recordar que esa necesaria igualdad se obtenía debido a que el superávit comercial de Alemania le deja con un montón de pesetas que son derechos de giro sobre el PIB español, pero que seguramente el exportador alemán transformará en marcos a través del Bundesbank con apreciación del marco frente a la peseta o que se apunta en Alemania como un déficit de la balanza financiera y, por necesidad de la doble entrada, como un superávit de esa balanza en España.

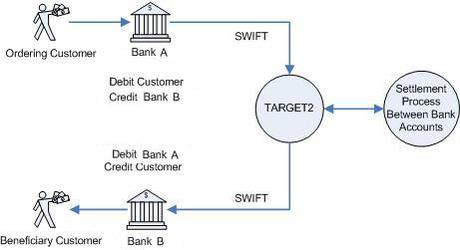

Así funcionaban España y Alemania hasta el momento de la introducción del Euro. En ese momento ya es imposible para Alemania saber si sus reservas de euros son derechos de giro contra España o contra Grecia por ejemplo. El sistema de cuantas nacionales debe ser complementado con un sistema de información que recuerde, a base de apuntarlas centralmente, en el banco central de cada país y en el BCE, las operaciones que se han realizado entre cada par de países y, en consecuencia, contra el PIB de qué país tiene Alemania qué cantidad de capacidad de giro. Este sistema es Target2, el sistema de pagos al que me refería al principio.

Veamos cómo funciona. Supongamos una operación de un importador español de un BMW alemán. De esta operación queda constancia en el banco del importador español (Santander digamos), en el banco central del país de ese importador (banco de España), en el BCE, en el banco del exportador (Deutsche Bank digamos) y en el banco central del país de ese exportador, el Bundesbank. De esta manera queda un rastro bien contabilizado de todas las (grandes) operaciones comerciales entre países y de sus pagos correspondientes. En el resumen del BCE, accesible para todos los países que integran el sistema, se puede ver qué país tiene derechos de giro contra el PIB de qué país. En el ejemplo que arrastramos todos sabemos cuanto poder de giro contra el PIB español tienen los residentes alemanes, cuanto poder de giro contra el PIB alemán tiene los residentes españoles y finalmente cuales el poder de giro neto. Los alemanes visualizan esto como una financiación a España por la cantidad correspondiente al poder de giro neto.

Este es el problema en el que nos encontramos hoy con el condimento adicional de que es imposible que España pague si no crece y no puede crecer y ganar competitividad más que acumulando déficit público. Naturalmente está la posibilidad de la devaluación interior de España bajando los salarios, lo que acabaría equilibrando la balanza comercial, y quizá subiendo el IVA para atajar el déficit público que, como pasa en nuestro ejemplo, también ha sido financiado por Alemania (sus bancos) aunque no tenga nada que ver con la balanza comercial. Esto sería reflejado en la contabilidad propia del sistema de pagos Target2.

Notemos en cualquier caso que el superávit de balanza de capitales o financiera es, se transforma, en endeudamiento que hay que añadir al que se deriva del déficit púbico. Distingamos sin embargo. Para financiar el déficit público no hay más remedio que pedir prestado si queremos pagar a los que hacen las carreteras. Sin embargo en el caso del exportador y el importador ya han sido canceladas las deudas pues cada comprador español de un BMV ha pagado en euros al vendedor alemán. Como Target2 refleja todo no distingue pero deberíamos saber que parte del déficit macro-contable es «fantasmal» en el sentido que solo quiere decir que los alemanes tienen aculados euros que pueden gastar si quieren en Mallorca, pero no obligatoriamente pues también lo pueden hacer en Atenas con quien sin duda también tienen superávit comercial. Para financiar el déficit exterior no necesitaría España endeudarse pues le deuda que tiene solo podrá ser pagada cuando los alemanes usen los euros, provenientes de España en nuestro ejemplo, aumenten su consumo interior, cosa que dadas las apariencias solo ocurrirá con esa revaluación interior que parece ya está empezando a ocurrir, o aumenten sus viajes a Mallorca o a las islas griegas.

¿Y si España y/o Alemania no quisieran no quisiera aceptar sus respectivas devaluaciones o revaluaciones interiores? Pues ya sabemos que, con independencia de los problemas sociales correspondientes, acabaremos viendo que ese es precisamente el resultado que se va a producir ya que no habrá más remedio por parte de los trabajadores españoles que bajarse el salario para trabajar más y ganar un algo más que será gravado, al consumir, por un IVA más elevado. En cuanto a Alemania tendrá que cargar con la deuda española que sus bancos han acumulado consumiendo más en el exterior y usando menos crédito proveniente de sus bancos que están poco dispuestos a concederlo dado el pobre estado de sus balances (no solo dañados por la deuda española).

Parece sencillo llegar a la conclusión de que no hay que orientar la discusión entre España y Alemania como lo haría Sinn en términos de Target2 o de cualquier otro sistema de pagos. Hay que discutir en términos de las relaciones marginales de sustitución entre trabajo y ocio de ambos países y en términos de las productividades relativas de los dos países junto con su competitividad comparada además de así como, finalmente, en términos de la solvencia relativa de los bancos de los dos países consecuencia de su la gestión libre y propia de todos ellos.

Después de todas estas aclaraciones tan pesadas estamos en disposición de montar un argumento entendible a fin de poder refutar a Hans Werner Sinn y sus ideas sobre la financiación de Alemana a los PIGS mediante la acumulación de euros y sobre el agravio a Alemania que representa la disponibilidad de liquidez fenerada por el BCE contra casi cualquier colateral.

Primero la financiación que Alemana proporciona a los PIGS. Afirma Sinn que Alemania hoy está financiando al resto de la Unión por así decirlo y que por ello es exigible la austeridad de esa periferia nada calvinista en sus referencias. Ahora bien, si la acumulación de euros en Alemania es una financiación de las economías periféricas no me parece, a la luz de lo analizado hasta ahora, que ello sea algo relevante. Además, si el tipo de cambio del euro actual es lo suficientemente bajo como para que Alemania pueda seguir exportando a los USA (p.e.) es algo que se debe a que no hay mucha demanda de euros justamente porque no se quiere prestar en euros a los países periféricos debido a su mala reputación dispendiosa y a sus malas perspectivas de recuperación. Y ese no es el único servicio que presta la periferia PIGS a Alemania ya que la imposibilidad por parte de cualquier país de la Unión de devaluar en un área monetaria con moneda única como la eurozona deja a Alemania el campo libre y a cubierto de posibles competidores en la exportación a los USA. Quizá estos servicios a favor de Alemania se debieran tener en cuenta a la hora de dilucidar quién debe a quién. Quizá se podría argumentar que compensarían, en alguna medida a determinar, el esfuerzo que me gustaría poder exigir a los alemanes para que contribuyesen a garantizar la deuda de la periferia mediante su aportación proporcional a su PIB a un fondo especial bien dotado.

Segundo, la aseveración de que la financiación a los bancos de la periferia por parte del BCE crowds out la financiación a los bancos alemanes no se sostiene ya que nada impide a los bancos alemanes acudir a esa institución como cualquier otro banco, español por ejemplo. El hecho de que no lo hagan nada tiene que ver con las relaciones comerciales entre países de la zona euro, sino con la problemática propia de los bancos alemanes.

Ojalá estas reflexiones se puedan utilizar en estos momentos en los que España se encuentra en una situación delicada en relación a su sector bancario y en una coyuntura en la que Alemania debería aceptar su revaluación interna, pace Sinn.