Volviendo a la dinámica de la economía, efectivamente, "En el principio fue el crédito", y es el crédito, las deudas, la tendencia creciente de la evolución del capitalismo en su forma especulativa más reciente.

En el primer artículo de este blog describí algunas de las causas fundamentales del nuevo auge financiero-especulativo de las últimas 3 - 4 décadas:

a) El fin de los sistemas monetarios de Bretton-Woods, en particular el fin del patrón oro por Nixon y el crecimiento exponencial del dinero fiat.

b) El desmontaje de las barreras a la circulación del dinero: la globalización financiera (que precedió a la globalización de bienes).

c) El fin de las políticas de "represión fiscal" de la posguerra mundial, en parte por la "competencia" mundial de la remuneración financiera debido a la globalización.

d) El crecimiento exponencial de los paraísos fiscales, creados a partir de la movilidad de capitales y auténticos catalizadores de la deslocalización industrial y de la especulación financiera global.

e) El desmontaje de los mecanismos de control de la especulación financiera como la Ley Glass-Steagal y otras similares, que limitaban la probabilidad de existencia de "chiringuitos" financieros.

f) La promoción del "capitalismo popular" con el auge de los planes y fondos de pensiones privados y la generalización de la especulación en acciones a nivel "popular". Mentalidad pseudo-especuladora que en España tuvo su Edad de Oro en los años de la burbuja inmobiliaria donde era de lo más común que cada uno se creyera "rico" con su pisito, cuando los únicos beneficiarios de esa epidemia de subnormalidad fueron los políticos corruptos, especuladores inmobiliarios, bancos y cajas.

g) La inmensa deslocalización industrial que dividió a los países entre aquellos cuyo modelo de creación de riqueza estaba basado en la exportación (Emergentes y Alemania) y aquellos basados en el crédito y la especulación de raíz financiera/inmobiliaria = crédito (el resto de países, en lugar destacado: España).

h) La creación de todo un universo de nuevos productos financieros llamados "derivados" que en principio eran para la limitar los riesgos asociados a la especulación financiera, como si esto no fuera, de por sí, una contradicción, pues "especulación" y "seguridad" no casan, y no pueden casar bien.

De todos los puntos anteriores creo haber hablado largo y tendido en multitud de artículos de este blog, y creo que es el momento de hablar más detenidamente del último punto de los descritos, el relacionado con los derivados financieros, pues éstos han tenido un papel protagonista en la dinámica de proceso y lo tendrán aún más en el futuro, como me ocuparé de describir a continuación.

Una definición, comúnmente aceptada en los círculos financieros, de los derivados es la siguiente: "Los Derivados son productos financieros que cubren el riesgo (normalmente derivado de los cambios de precio) de un activo principal (denominado activo subyacente), que pueden ser: acciones cotizadas, tipos de interés, tipos de cambio de divisas, índices bursátiles, bonos y obligaciones cotizados en renta fija, etc.

El valor del Derivado estará en consonancia con el precio del activo subyacente pero no será necesario comprar o vender el activo subyacente en ese momento, con lo que no será necesario desembolsar el precio del mismo.

Tampoco se transferirá la propiedad del activo, pero en la práctica los efectos serán los mismos. Es decir, con una pequeña cantidad de dinero se consigue unos efectos similares a la compra o venta del bien pero posponiendo ésta a un momento posterior.

Con esta clase de instrumentos el inversor, teóricamente, se adelanta y previene económicamente ante posibles cambios futuros que puedan malograr sus inversiones en los activos subyacentes. De hecho, los Derivados nacieron para eso, aunque hoy en día son productos fuertemente especulativos"

Los derivados, pues son instrumentos diseñados con la pretensión de limitar el riesgo de determinados activos, y entre ellos, alguno de los derivados más importantes son los "encargados" de limitar el riesgo de "evento de crédito" (credit event) o más llanamente: impago, que son los que se denominan CDS (Credit Default Swaps), los cuales han tenido un crecimiento impresionante en las 2 últimas décadas y son la causa de que, en realidad, haya un muy fuerte vínculo entre las entidades financieras, de tal forma que ese entramado de "seguros de impago" hace que en el caso de que una entidad grande caiga, su efecto, vía CDS, se transmite a través de todo el sistema financiero, pues existe una inmensa maraña de CDS's en todo el sistema financiero, de tal forma que todos negocian, adquieren y venden CDS's del resto, llegándose a la paradoja de que al distribuir el riesgo de una determinada entidad, hace que al entrar en problemas esa entidad en realidad es todo el conjunto del sistema financiero el que está comprometido

Un caso célebre fue el de la aseguradora AIG, que no pudo hacer frente al alud de demanda de respuesta de los CDS's tras la caída de Lehman-Brothers (LB) y que tuvo que ser "salvada" por el gobierno USA con cientos de miles de millones de dólares, 2 días después de la caída de LB (el 17-9-08) pues esa aseguradora tenía en su balance, una exposición a los derivados superior a 1 billón de euros, es decir, mayor que el PIB de España, y mucho mayor que la de LB, que "sólo" tenía 400.000 millones $ de exposición.

El especulador Warren Buffet denominó a los CDS's "bombas de tiempo" o también "financial weapons of mass destruction" (armas de destrucción masiva financieras), pues habían dado al sistema financiero en su conjunto la sensación de que habían desaparecido los riesgos asociados a sus operaciones, por muy especulativas que fuesen, lo cual es una verdadera locura.

Lo que ha ocurrido finalmente es que esa "sensación" de riesgo cero se ha basado en que son los Estados los actuales "avalistas" de todos los tiburones especuladores del sistema financiero.

Los emisores de CDS's partían de las "manidas" hipótesis, tan caras al mundo académico, de estabilidad financiera, expectativas racionales y precios de equilibrio, cosa que "todo el mundo" (economistas) consideraba como válida, en virtud de la duración del ciclo expansivo y de las garantías dadas por la Fed (Greenspan) de que no iba a ocurrir "lo de Japón".

Evidentemente había economistas disidentes de esta visión "acomodaticia" (a los intereses financieros), y ahí están los trabajos de Hyman Minsky y la incansable labor de Doug Noland en su "Credit Bubble Bulletin" que alertaban sobre la dinámica que estaba produciéndose y que inevitablemente debía conducir a una crisis similar a la de 1929; pero eran una minoría y se les tenía por poco menos que "chiflados".

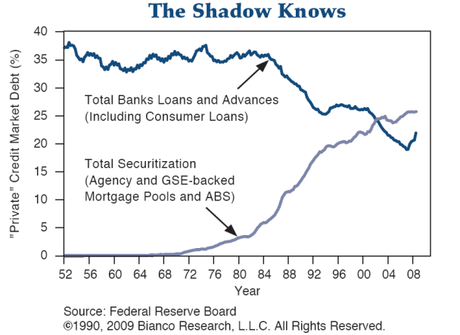

Todo este entramado de derivados, o securitizaciones, anglicismo con el que se les llaman a veces, ha hecho que las grandes entidades financieras sean, en realidad, las que generen "dinero" en una mayor proporción que los propios bancos centrales; así para Doug Noland la raíz de la creciente inestabilidad financiera no era tanto la política de bajos tipos de interés de la Fed (que también), sino el desplazamiento de la creación de dinero y crédito desde la autoridad monetaria y los bancos tradicionales hacia el sistema financiero especulativo, realizada por medio del aumento incontrolado del pasivo en sus balances en el "libro mayor electrónico", por lo que la autoridad monetaria estaba dejando, de hecho, de serlo, ante su propia total pasividad, o incluso aliento, de tal forma que el economista Amartya Sen decía que "la Fe de Alan Greenspan en la capacidad de la economía de mercado de corregirse a sí misma...habría estremecido al mismísimo Adam Smith" y no se equivocaba; lo que ocurre que era una "Fe" bastante interesada, pues son muchos buenos "amigos" los que se enriquecieron gracias a esa "Fe"

En la siguiente gráfica podemos ver el crecimiento del dinero que se mueve en la "banca en la sombra" respecto a la banca comercial "tradicional", a través del mecanismo de la "securitización", es decir, de los derivados financieros, entendidos como "seguros", y como creció desde los años 80's:

Si te ha gustado el artículo inscribete al feed clicando en la imagen más abajo para tenerte siempre actualizado sobre los nuevos contenidos del blog: