El PER, “price earning ratio”

PER es la palabra mágica, el dato, a través del cual muchos inversores pretenden encontrar una buena o mala oportunidad en la bolsa. Detrás de esta palabra se esconde el indicador más utilizado para la comparación bursátil entre empresas, sectores y mercados.

• ¿Qué es?

Es la sigla inglesa de price earning ratio y mide la relación entre el beneficio de una empresa y la cotización que tiene en el mercado. Para obtener el PER de una sociedad, basta con dividir el beneficio después de impuestos por la última cotización. Por ejemplo, el beneficio de una empresa ha sido de 1.600.000 euros y como tiene en el mercado 800.000 acciones, corresponden 2 euros de beneficio a cada acción. La cotización actual de la acción es de 50 euros. El PER de la sociedad se obtiene de la división de 50 entre 2. Tiene un PER 25. Se obtiene también dividiendo la capitalización bursátil (lo que una sociedad vale en bolsa: 800.000 acciones por 50 euros de cada acción= 4.000.000) entre el beneficio (1.600.000).El PER puede ser actual o PER futuro. En este último caso, se tiene en cuenta la cotización actual y los beneficios que prevén los analistas.

• ¿Para qué sirve?

Sirve para ver si una acción está cara o barata. En general, cuanto mayor sea el PER de una empresa, más cara es. Un PER 25, por ejemplo, señala que su valor en el mercado supone 25 veces el beneficio. Indicaría también que el accionista necesitaría 25 años para recuperar el dinero invertido en esa compañía si sólo dependiera de sus beneficios y éstos no variaran. Pero los accionistas recuperan el dinero por la vía de los dividendos (parte del beneficio que se reparte entre los accionistas) y de las plusvalías que se obtienen al incrementarse la cotización de las acciones.

• Sus puntos débiles

El mayor defecto que tiene el PER es que se basa en métodos contables. No tiene en cuenta algunos matices en la situación de una empresa. Por ejemplo, si una sociedad tiene una política conservadora y hace provisiones en lugar de generar beneficios, su PER será más elevado, parecerá una empresa cara, aunque su prudente estrategia le hace muy atractiva. Además, las subidas y bajadas de las cotizaciones (volatilidad) afectan directamente al PER, ya que se suele tomar como cotización la del momento actual. Para solucionar esto, hay veces que se calcula con cotizaciones medias durante un periodo.

• ¿Qué indica?

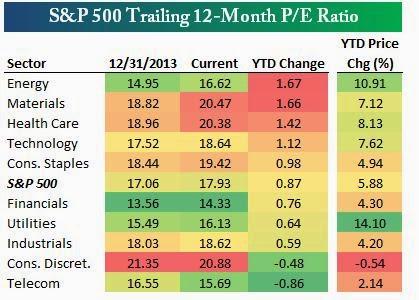

El PER de una empresa indica el crecimiento de los beneficios esperado. Suele compararse con empresas del mismo sector y con la media general del mercado bursátil. Cuando el PER de una sociedad supera el de la media de su sector, se considera que va a tener un crecimiento más fuerte que la media. Empresas que tienen un crecimiento más alto de los beneficios deberían tener PER más altos, ya que el inversor estaría dispuesto a pagar precios más elevados ante las buenas perspectivas de la empresa. Suelen tener PER elevados los llamados “valores de crecimiento”, las empresas que tienen un crecimiento alto de sus beneficios y apenan dan dividendo (o nos lo dan, como ha decidido ahora Telefónica) porque esperan compensar a sus accionistas con un aumento importante del valor de la cotización.

• Los PER más altos de la bolsa española

Los campeones de la Bolsa española por PER son: Zeltia (175); Ercros (147), Urbas (126), Picking Pack (81), Corp. Ib-Mei (78), Telepizza (77) e Indra (72). Se trata de un variado grupo donde se encuentran empresas con fuerte crecimiento de resultados, sociedades hasta hace poco en crisis con una cotización baja y que han vuelto recientemente a los beneficios y valores en los que se prevé un importante crecimiento por su relación con las nuevas tecnologías. Tras un importante crecimiento a lo largo de 1998 y 1999, como consecuencia de las expectativas de fusiones, el PER de los bancos se ha reducido en los últimos meses. En 1994, el sector de bancos y financieras tenía un PER 10,32. A finales de 1999 tenía un PER 25,60. En febrero último había caído al 18,76. El banco que tiene el PER más alto es Bankinter (39,74), seguido de BBVA (36,72), Banesto (32,39) y BSCH (29,50). En el Euro Stoxx 50, la empresa con un PER más alto es la francesa Canal Plus (295), seguida por Deutsche Telekom (90), KPN (79,1), Nokia (59,8) France Télécom (56), Munich Re (55), Telefónica (50) y Telecom Italia (47). Como puede comprobarse, entre las empresas que componen este grupo, destacan por su elevado PER las del sector de telecomunicaciones.