Investigación sobre el comportamiento de los consumidores latinoamericano que realizan transacciones por internet

Easy Solutions, la compañía de Protección Total Contra Fraude®, reveló hoy durante la conferencia Cl@b de la Federación Latinoamericana de Bancos (FELABAN) los resultados de su investigación “Visión de los Consumidores Latinoamericanos sobre el Fraude Electrónico 2014”, estudio que lleva realizando por 5 años consecutivos.

El estudio sondea el conocimiento y las actitudes que tienen los consumidores de la región con respecto al fraude electrónico y el uso de canales no tradicionales como banca online y móvil, IVRS, cajeros automáticos y puntos de pago electrónico. La encuesta se realizó a mediados del 2014 con usuarios de banca online en toda Latinoamérica, desde México hasta Argentina incluyendo Brasil.

Dentro de los descubrimientos revelados en este estudio se demuestra:

El temor al fraude es todavía la principal razón por la cual la gente no utiliza banca online

El análisis de la visión y opiniones de aquellos que regularmente utilizan la Internet para operaciones bancarias y compras es de gran importancia a la hora de diseñar una estrategia que intente aprovechar todo el potencial que este canal ofrece. No obstante, es de igual importancia el examinar aquellos usuarios que debido a una variedad de razones no utilizan Internet con propósitos de finanzas o comercio electrónico. Un increíble 52% de la gente que contactamos mayores de 20 no emplean Internet de forma regular para transacciones o compras, y casi un tercio no la utilizan nunca para este tipo de actividades.

La principal razón mencionada por estos usuarios para no tomar ventaja de los servicios bancarios online fue el miedo al fraude electrónico. Más de la mitad de los encuestados que no emplean la banca en Internet mencionaron que no confiaban en este canal. Si consideramos que los portales de banca online ofrecen mayor conveniencia a los usuarios y sus menores costos de operación benefician a las instituciones, entonces es imperativo que los bancos continúen investigando formas de promover la adopción de canales de banca electrónica. La prevención del fraude en estos canales no es sólo una forma de prevenir pérdidas económicas y proteger la reputación de las instituciones, una fuerte protección contra fraude también puede hacer que usuarios antes escépticos, adquieran la confianza necesaria para incorporar estos canales a su rutina bancaria normal, y que los bancos con tasas de adopción más altas obtengan una ventaja competitiva más amplia.

La mitad de los usuarios que realizan transacciones en Internet lo hacen desde dispositivos móviles

La banca móvil está transformando la industria de los servicios financieros, pero las preocupaciones sobre la seguridad de los usuarios continua siendo un disuasorio para el uso de los pagos móviles, incluso entre aquellos que ya se encuentran cómodos con la banca online a través de una computadora. La mitad de los usuarios que emplean la Internet para finanzas y compras expresó que no utilizaban dispositivos móviles para estas actividades, y más de la mitad de aquellos que evitan a toda costa las transacciones móviles dijeron que el miedo al fraude es la principal razón tras esta decisión. Muchos usuarios que se verían beneficiados con la conveniencia que la banca móvil provee eligen evitarla ya que no están convencidos de que este canal sea seguro.

Incrementar la adopción del canal móvil necesitará de tecnologías y estrategias diferentes a aquellas empleadas para el canal online y muchos usuarios perciben acertadamente que los dispositivos móviles presentan retos de seguridad diferentes a los que enfrentan sus computadoras. Sin embargo, la banca móvil guarda un gran potencial para mejorar drásticamente la experiencia del usuario a través de funcionalidades que serían inconcebibles para los portales de banca online, ya que los teléfonos y dispositivos móviles están con el usuario en todo momento, ofreciendo así muchas más oportunidades de interacción entre usuarios y bancos. Todo esto hace que sea crucial para las instituciones financieras incitar a sus usuarios de banca online para que realicen más transacciones en dispositivos móviles, y una seguridad más fuerte le aseguraría a estos usuarios que sus transacciones están siendo registradas correctamente.

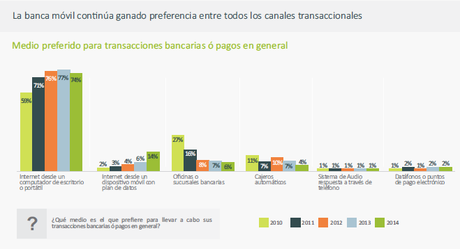

La banca móvil continua su crecimiento mientras que los canales tradicionales pierden usuarios

En 2014, el Internet y la tecnología móvil han solidificado su estatus en Latinoamérica como los canales más populares para operaciones bancarias, pagos y compras. Menos del 20% de los usuarios utilizan regularmente canales tradicionales como sucursales, cajeros automáticos o sistemas de audio-respuesta.

Así mismo, el uso de terminales de pago electrónico o con tarjetas de crédito cayó en un 17% en comparación con el año pasado. Esto contrasta con la mitad de los encuestados quienes mencionaron que utilizan dispositivos móviles para transacciones financieras, y casi un 100% que dicen que utilizan la Internet con este propósito. Está claro que los usuarios de transacciones en Internet muestran una clara preferencia por eliminar el efectivo de sus transacciones tanto como les sea posible, y el uso de tarjetas de crédito parece seguir esta tendencia debido a que los usuarios cada vez más prefieren manejar sus operaciones en computadoras y dispositivos móviles.

Si bien el uso de dispositivos móviles para realizar operaciones financieras continua creciendo, aun existe resistencia de parte de los usuarios para utilizar estos dispositivos de la misma forma que sus computadoras, incluso siendo más convenientes al poderlos llevar a todas partes.

El Internet continúa siendo el canal preferido para realizar transacciones

El colapso de los canales tradicionales es incluso más claro al preguntarles a los usuarios de Internet para transacciones sobre su canal preferido para operaciones bancarias y pagos. La Internet es de lejos el canal de banca más popular en este grupo con un 74% de los encuestados que lo consideran como su opción favorita para finanzas y compras.

Si bien el número de usuarios de banca móvil creció ligeramente hasta situarse en la segunda posición de preferencia, todavía se encuentra muy distante de las computadoras. Esto nos dice que aún hay mucho por hacer para motivar a los usuarios para que usen sus dispositivos móviles como su canal habitual de banca y compras.

La banca móvil continua su crecimiento en América Latina

El acceso a la Internet desde teléfonos inteligentes y tabletas cada día gana mayor popularidad en todas las regiones de América Latina. Mientras que el crecimiento del canal móvil no fue tan marcado como el año pasado, de todas formas se incrementó en un 6% en toda la región. América Central fue la región más entusiasta con respecto a la tecnología móvil, con casi un 60% de encuestados que la eligieron como su canal preferido. México obtuvo un cercano segundo puesto, con 55% de los encuestados que declararon al canal móvil como su forma favorita de comprar y realizar operaciones bancarias.

La mayoría de usuarios prefiere la aplicación del banco para banca móvil

Las aplicaciones de banca móvil están disponibles en América Latina y los usuarios en su mayoría conocen que sus bancos las ofrecen. En Brasil, el 100% de los encuestados mencionó que su banco posee una aplicación, y el 80% de los encuestados en otras regiones también saben de la existencia de estas aplicaciones de banca móvil, sin embargo estas no siempre son utilizadas. En latinoamérica en general, solo dos tercios de los usuarios móviles emplean una aplicación en su dispositivo para acceder a la plataforma online de su banco, lo cual es preocupante ya que las aplicaciones cuentan con mayor seguridad integrada que el navegador del dispositivo.

Aparte de Brasil, el cual ostenta una tasa del 100% de utilización de aplicaciones para conectarse con el banco por medio de un dispositivo móvil, en las otras regiones muchos usuarios aun usan el navegador en vez de la aplicación, lo que significa que las instituciones financieras deben incrementar la usuabilidad y las campañas educativas sobre porque es más seguro, conveniente y recomendado conectarse por medio de la aplicación.

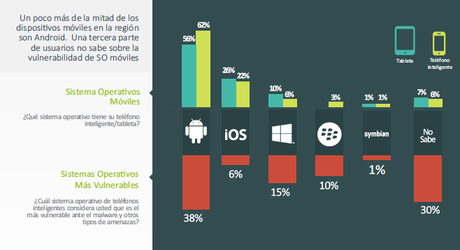

Un tercio de los usuarios móviles no está familiarizados con las amenazas móviles

Android es el sistema operativo más popular en la región, con más de la mitad de los dispositivos en circulación. iOS está en segundo lugar, con alrededor de un cuarto de la totalidad de los dispositivos. Desafortunadamente, los usuarios móviles no están tan familiarizados con las amenazas y vulnerabilidades que pueden afectar sus dispositivos. Cerca de un tercio de los propietarios de dispositivos móviles no pudieron adivinar qué sistema operativo estaba más propenso a la explotación por parte de cibercriminales.

El departamento de Seguridad Interna de EE.UU. y el FBI demostró que el 80% de todas las amenazas móviles van dirigidas a la plataforma Android, más que a cualquier otro SO, pero sólo el 38% de los encuestados identificó a Android como el navegador más vulnerable. Un usuario que no conoce las amenazas que enfrenta muy seguramente no tomará las medidas adecuadas para protegerse a sí mismo; así que lo más se requiere es un mayor nivel de educación en esta área.

75% de los usuarios de banca móvil han detectado algún tipo de amenaza en su dispositivo

El reconocimiento de las amenazas por parte de los usuarios es cada vez más sofisticado. Casi todas las amenazas están diseñadas para no ser detectadas por el propietario del dispositivo, pero el hecho que la mayoría de usuarios hayan sido capaces de detectar al menos una es un indicio que los usuarios finales están acostumbrándose a identificar y evitar situaciones que los puedan convertir en víctimas de las amenazas móviles. Las campañas de educación a los usuarios sobre como reconocer una amenaza parecen estar surtiendo efecto, aunque de todas formas todavía hay trabajo por hacer ya que un cuarto de los usuarios de tecnología móvil no pudo reconocer ninguna amenaza.

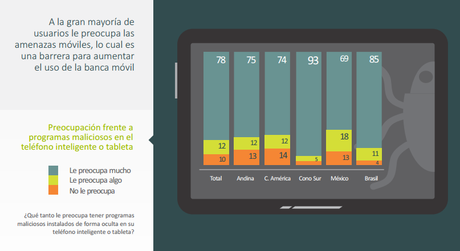

Las preocupaciones sobre amenazas móviles son un obstáculo para la adopción de la banca móvil

Una abrumadora cantidad de usuarios de dispositivos móviles sienten gran ansiedad con respecto a las posibles amenazas. Casi el 80% de los usuarios de teléfonos móviles y tabletas en Latinoamérica expresaron su preocupación sobre las crecientes amenazas que se ciernen sobre las transacciones realizadas en dispositivos móviles. Con una tasa de uso de plataformas de banca móvil del 50%, podemos decir con seguridad que una gran porción de los usuarios no realizan operaciones bancarias en dispositivos móviles debido a su temor al fraude.

Los usuarios responderán favorablemente si tienen la percepción que su institución financiera ofrece seguridad para el canal móvil, ya que

están enterados de las amenazas que están al acecho y que por eso necesitan protección. La oferta de una protección fuerte para

transacciones en dispositivos móviles no sólo es una buena manera de mantener bajas las cifras de fraude. Los usuarios reconocen la

existencia de numerosas amenazas y si perciben la preocupación de su banco por su bienestar, estarán muy agradecidos.

La percepción de la seguridad en internet ha mejorado, pero muchos usuarios todavía se sienten en peligro

Un número ligeramente más alto de encuestados respondió que su percepción de la seguridad en Internet había mejorado durante el año pasado con respecto al anterior. Aun así, más de la mitad expresó que pensaban que la seguridad estaba igual o que incluso había empeorado.

La gran mayoría de encuestados mostró gran intranquilidad sobre el robo de información en portales de banca online, instituciones gubernamentales, proveedores de servicios de salud y redes sociales. La mayor preocupación se concentra en la banca virtual, lo cual es entendible en vista de que ese tipo de robo es el que probablemente generará pérdidas monetarias más rápidamente.

Como anteriormente mencionamos, el temor al fraude es el principal factor que aleja a los usuarios de aprovechar la Internet como canal transaccional. Esto hace que la educación a los usuarios sea vital, y no sólo sobre las diversas herramientas de seguridad que su institución ofrece, sino también sobre como los usuarios pueden protegerse a sí mismos más eficientemente contra diferentes tipos de amenazas online y sobre que signos pueden advertir acerca de actividades fraudulentas.

“La tecnología móvil va tomando mayor relevancia a nivel mundial, y en Latinoamérica cada vez más usuarios aprovechan la conveniencia de la banca móvil. Sin embargo es necesario crear mayor conciencia sobre la seguridad de estos dispositivos ya que se deben tener las mismas precauciones a las usadas con el computador de escritorio o portátil” Afirma, Silvia López, Chief Marketing Officer.

Algunos de los hallazgos más importantes del reporte de 2014 son:

- 50% de quienes hacen transacciones en línea lo hacen desde un dispositivo móvil. El uso de la banca móvil crece en toda Latinoamérica con 49% de usuarios en la región Andina, 59% en Centro América, 52% en el Cono Sur, 55% en México y finalmente un 36% en Brasil.

- El 31% de latinoamericanos con cuenta bancaria no usan Internet para transacciones, principalmente por miedo al fraude (39%), o porque no están seguros que la transacción se realice correctamente (16%).

- El 66% de los usuarios de banca móvil se conectan a su banco a través de la aplicación móvil (app).

- Cada vez más usuarios instalan programas de protección (diferentes a un antivirus) – tanto en su computador (39%) como en su dispositivo móvil (21%).

- 25% de los usuarios usan la misma contraseña en diferentes páginas web, lo cual incrementa el riesgo de acceso no autorizado a su cuenta.

- El 86% espera que su banco ofrezca autenticación más fuerte y monitoreo de transacciones.

Los datos fueron recolectados por medios de entrevistas telefónicas entre mayo y junio de 2014 por una agencia independiente de investigación de mercados, con usuarios de banca en línea mayores de 20 años en toda Latinoamérica, incluyendo América Central y el Caribe (Costa Rica, República Dominicana y Panamá), la Zona Andina (Colombia, Venezuela y Ecuador), el Cono Sur (Chile y Argentina), México y Brasil. Este reporte marca el quinto año en que Easy Solutions realiza esta encuesta a consumidores latinoamericanos sobre los temas de banca en línea y fraude electrónico. El reporte completo se puede descargar gratuitamente en el sitio web de Easy Solutions: http://www.easysol.net/research-report

Para más información visite: http://www.easysol.net/