Por cierto, ¿cuando baja la bolsa se especula y cuando sube es un ajuste de Mercado? No somos más tontos porque no nos entrenamos.

Bolsustos

La bolsa tuvo en 2009 el mayor rebote de su historia en menos tiempo, y en concreto el mayor que nunca haya vivido el Ibex. Nadie lo denominó “ataque alcista”, sin embargo la tendencia especialmente negativa de la bolsa española (que no es algo de mayo precisamente: Acabado febrero, el Ibex es la peor bolsa del mundo en 2010, El Ibex cierra el primer trimestre como la peor bolsa del mundo ) lleva a que se ponga de moda “el ataque bajista”, da igual que no haya datos que confirmen si lo que pasa es que hay fuertes desinversiones y el componente especulativo bajista es mínimo (sería lo lógico dado el volumen) y poco importa que cuando el año pasado la bolsa subía contra toda lógica económica nadie criticara a los que apostaban en esa dirección. Entonces se decía que había “confianza en la recuperación económica”, ¿Es tan difícil de entender que ahora mismo esa confianza se ha reducido y eso se ha traducido a los mercados? Creo que no.

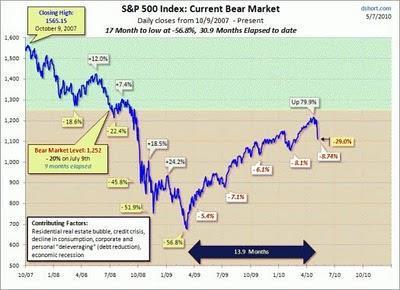

Lo que ocurre a mi entender es que la bolsa es demasiado popular, tanto que en los medios económicos se habla más de ella que de la deuda pública, algo que nos afecta mucho más. El motivo es que hay millones de personas que son accionistas, ¿por qué hay tanta gente con inversiones en un activo de tanto riesgo? Y que además es muy poco rentable. A las pruebas me remito: El primer cruce de este siglo en el Ibex el 2 de enero de 2001 fue a 9109…aunque sumáramos los dividendos si restamos las comisiones (de compra, venta y custodia) y el efecto inflación (creo quedaría compensado), a ojo de buen cubero digamos que una inversión hace casi 10 años ha rentado a cierre del mes pasado (hoy sería mucho menos)…¡un mísero 1% anual! Y demos gracias, que otras bolsas han perdido valor (por ejemplo el primer cruce del siglo del SP500 fue a 1320). Es decir, con un depósito en el banco, con una inversión en deuda pública, incluso en plazos cortos como letras se hubiera conseguido mejor rentabilidad. Ojo, que no estoy hablando de la debacle de Japón (40 años del Nikkei, un índice bursátil de un país rico), que podría, estoy hablando de que en una cuenta corriente remunerada, sin riesgo y con el efectivo totalmente disponible se podría haber ganado más que teniendo 10 años ese dinero invertido en bolsa.

La bolsa es un excelente instrumento para especuladores, sólo hay que ver su volatilidad intradiaria, los máximos y mínimos del 2010 en menos de 5 meses, la gran liquidez incluso en los peores momentos y la trasparencia de los cruces pero hoy por hoy es una inversión para buenos profesionales, supone demasiado riesgo para alguien que no está todo el día en los mercados y no tiene la experiencia y la disciplina suficientes como para cortar las pérdidas a tiempo. ¿Por qué entonces hay millones de personas con poca cultura financiera y poco conocimiento sobre cómo se mueve el mercado que se lanzan a comprar acciones pensando que a largo plazo la bolsa siempre sube? Esas personas son las que siempre que pierden dinero en bolsa lo achacan a que la bolsa es un casino, que hay información privilegiada, que si es que deberían prohibir las posiciones bajistas….¡Pero si entrar o no en bolsa es algo voluntario, es responsabilidad de cada uno! Si tan mal negocio es, ¿por qué tantos se empeñan en arriesgar sus ahorros en él? Quizás es por influencia de los medios de comunicación económicos que insisten en la benefactora idea para sus lectores de que si la bolsa baja no es culpa de ellos, es más, los animan a comprar más (Empieza la campaña mediática para que la gente compre bolsa ); quizás es porque la inmensa mayoría de los que tienen dinero para invertir, por su edad, recuerdan la espectacular racha alcista de finales del siglo pasado. Pero eso fue una excepción, ahí están los números, en este siglo la bolsa ha sido una mala inversión. Y no es algo nuevo como ya comenté en esta misma web pero es que además la incertidumbre que existe en el mundo económico y que incluye dudas sobre la solvencia de países europeos, desaconsejan aún más el estar en renta variable. Ojo, no digo que la bolsa no vaya a subir, lo que digo es que para un inversor, una persona de la calle que quiere una rentabilidad sin demasiado riesgo, la bolsa hoy por hoy, con esta volatilidad y esta incertidumbre no debería ser una opción.

Hace 3 meses escribía:

Lo peor -a mi juicio- del histórico rebote bursátil desde los mínimos de marzo que vimos en 2009 fue lo poco didáctico del movimiento. Me encontré con personas a las que aconsejé vender cuando a finales de 2007 empezó a cambiar la tendencia que presumían de que -gracias a no haberlo hecho- a finales de 2009 ganaban dinero, se mostraban orgullosos de comprar Santanderes a 10, aguantar la posición cuando el precio bajó a 4 y dos años después ver el precio a 11. Y da igual que explique una y otra vez que hay que cortar las pérdidas, que si tras comprar a 10, vendes a 8 y luego recompras a 5 el beneficio es mucho mayor. Yo no pretendo ser ningún “pepito grillo” pero todo inversor de riesgo (y la renta variable es una inversión de riesgo) debe tener cintura: es imposible que alguien acierte el 100% de sus decisiones financieras, por eso es importante limitar las pérdidas”. Y siento tener que recordarlo pero no tenemos memoria, pasa igual con el “desplome” del €: ¡Si está más cerca de sus máximos que de sus mínimos históricos contra el $!, nos parece que está muy barato porque venimos del 1.60 pero si viniéramos del 0.85 que llegó a estar, pensaríamos que está caro. Todo es relativo porque todo es barato o caro en comparación a otro precio. El jueves pasado el secretario del Tesoro Geithner recalcó que “la crisis financiera fue consecuencia de un fallo puro de la disciplina del mercado, que asumió que los precios de la vivienda no caerían nunca, las recesiones siempre serían leves y nunca se acabaría la liquidez”. Cambiemos vivienda por acciones y recesiones por bajadas y nos encontramos con un comportamiento muy habitual en el que compra en bolsa.

Ahora parece que el movimiento bursátil a la baja ya no es sólo español o mediterráneo, el fracaso de Wall Street en resistencias técnicas importantes (SP500: momento crítico), el contagio (o más bien convencimiento de que no es ni será un hecho aislado) de la crisis griega y el pinchazo de la burbuja bursátil china han podido con el optimismo de la temporada de resultados. Las bajadas están siendo violentas y como a finales de 2007, el excesivo optimismo avisaba que esto sería así: cuando demasiada gente opina lo mismo, la llamada ley del sentimiento contrario suele funcionar. Eso sí, si vemos el comportamiento del principal índice bursátil del mundo, todavía no podemos afirmar con rotundidad si estamos corrigiendo la última subida o retomando la tendencia bajista principal (que es mi opinión) que quedó en suspenso por el exagerado efecto de la enorme liquidez inyectada a la banca:

Esto está generando que mucho dinero se vaya a la renta fija supuestamente más segura (Estados Unidos y Alemania) porque lo cierto es que sigue habiendo mucha liquidez y no toda puede ser absorbida por el oro, única inversión con cierta lógica en un contexto de tanta inestabilidad, así que seamos prácticos e intentemos mirar el lado menos negativo: las bajadas bursátiles pueden ayudar a los estados a encontrar más demanda para sus abundantes subastas de deuda pública y aunque lastrará la recuperación allí donde parecía estar produciéndose, será una ayuda para el mantenimiento de los tipos de interés bajos y la liquidez de los bancos centrales alta y como en España no hay crecimiento económico y sí muchas deudas, podemos extraer una consecuencia positiva de un hecho tan negativo. Y que nadie piense que no lo es, el que las empresas pierdan tanto valor en capitalización bursátil es una zancadilla a su capacidad de financiarse, a sus inversiones y por tanto a una futurible creación de empleo. Pero la culpa de que afecte tanto a la economía el que hoy baje la bolsa es por culpa de la artificial subida que hubo antes y que nadie de los que dirigen el mundo criticó: un Ibex en 9000 cuando hace 15 meses estábamos en 7000 podría ser una noticia muy buena si no fuera porque hace 4 meses estaba en 12 mil. Y es que, repito, todo es relativo.