Te cuento una historia de bolsa: Compras una acción, alcista, y comienzas a ganar dinero con ella. Pasan los meses y ganas más. Estás feliz porque has acertado, el valor está en boca de todos y sube como la espuma, hasta que de repente… ¡zas!

Te cuento una historia de bolsa: Compras una acción, alcista, y comienzas a ganar dinero con ella. Pasan los meses y ganas más. Estás feliz porque has acertado, el valor está en boca de todos y sube como la espuma, hasta que de repente… ¡zas!

Comienza a caer en picado, pierdes en 2 semanas todo lo ganado. Aguantas confiando en el rebote, que en efecto llega, pero escaso, lento y como sin ganas.

Enseguida vuelve a caer: la acción se hunde como un ancla en el mar.. pasan los meses y la aguantas con tristeza, porque estas en fuertes pérdidas y ya no puedes vender.

¿te ha pasado alguna vez?

A mi si. Y creo que a casi todo el mundo que lleva tiempo en la bolsa.

Asi que te voy a contar una de las técnicas más sencillas y efectivas que existen para evitar esa situación.

El problema del régimen bursátil

El problema con la bolsa es que periódicamente cambia el modo de comportarse. Pasa de tener tendencias claras a estar en modo “rebotante”.

Ese modo de comportarse los describí en los artículos Conoce los dos tipos de inversiones en bolsa, y como sacarles el máximo partido (I) y Conoce los dos tipos de inversiones en bolsa, y como sacarles el máximo partido (y II).

Cuando la bolsa está en modo “reversión a la media“, suele ser buena idea vender y comprar con agilidad: si cae tu acción, vendela rápido. Y cuando está muy baja, compra para aprovechar el rebote. Es decir, agilidad.

Pero si la bolsa está en momento, mejor aguantas: La tendencia es tu amiga, siguela, ignora las caidas que tarde o temprano recuperamos.

Obviamente, ambos estilos de inversión son completamente distintos, incluso opuestos.

¿cómo saber cuál debemos seguir?

El indicador de volatilidad usado como predictor

Desde hace ya bastantes años, se han creado formulas muy sofisticadas que tratan de saber cuándo la bolsa o una acción o activo determinado cambian en su modo de comportarse.

Aunque algunas son muy complejas, en el fondo todas tratan de determinar la volatilidad del mercado.

El significado de volatilidad y su efecto es bastante claro: si la volatilidad está subiendo ultimamente, ese activo tiende a estar en modo reversión a la media. Si está bajando, estamos en modo tendencia sostenida.

Para saber si un activo se va a comportar de un modo u otro, podemos crear una hoja de cálculo muy sencilla donde analizar las tendencias de la volatilidad subyacente .

La hoja de cálculo “indicador de volatilidad”

La idea por tanto es la de construir una hoja de cálculo a partir de los datos de la acción o mercado que queremos saber si esta en modo tendencia o no.

Lo primero, descarnos los datos históricos. Supongamos que analizamos el mercado americano.

Para ello entramos en Yahoo Financials, y seleccionamos el indice norteamericano.

Pinchamos en “historical prices”, y elegimos un año de datos.

En la parte final de las cifras de cotizaciones, podemos bajar los datos como un fichero csv.

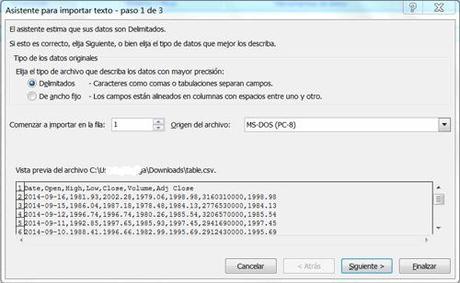

Una vez bajado a local, en formato text (csv), lo importamos desde Excel.

Lo hacemos desde el menú “Datos-desde texto” donde donde elegimos el fichero recién bajado y la manera de importar (“separado por comas”).

En caso de que la configuración regional de fechas o de numeros (comas de millares y puntos decimales) no coincidan, se puede cambiar en el paso 3.

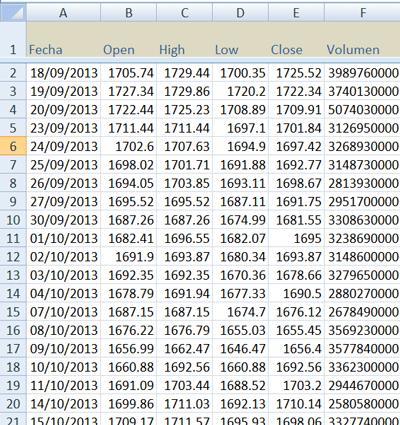

Asi tendremos nuestra hoja con las cotizaciones de precios de apertura, cierre, maximo y minimo para nuestro índice o valor.

En la columna G, vamos a calcular el cambio porcentual diario del precio.

Para ello, tecleamos en G3 la formula

=(E3-E2)/((E3+E2)/2).

Arrastramos dicha formula hacia abajo para obtener el porcentaje de cambio diario en tanto por 1.

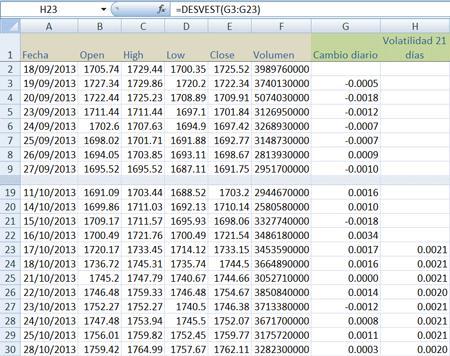

Y los datos de la columna G servirán a su vez para obtener la volatilidad de 21 días del índice. Tecleamos en la celda H21,

=DESVEST(G3:G23)

Arrastramos la fórmula y obtenemos las desviaciones en la columna H:

Asi ya tenemos la volatilidad del indice Sp500.

Detectando el cambio del régimen bursátil.

Una manera muy sencilla sería la siguiente:

- Para el día de hoy, apuntamos la volatilidad. Por ejemplo, 0,23

- Comprobamos cuantos de los 20 últimos días han tenido una volatilidad inferior a 0,23, la volatilidad de hoy.

- Si más del 50% de los últimos 20 días han tenido una volatilidad inferior a la de hoy, consideramos que estamos en un entorno volátil. Si son menos, estamos en tendencia.

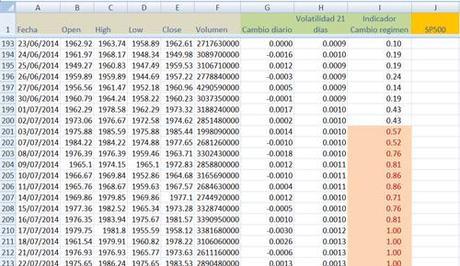

Ese cálculo se puede simular en Excel con una sencilla fórmula, que teclearemos en la columna anexa a la Volatilidad:

=(CONTAR.SI(H23:H43;”<=”&H43))/CONTAR(H23:H43)

Dejamos esa fórmula en H43 y arrastramos hacia abajo.

Podemos también cambiar el formato de la columna H para que cuando el indicador supere el 0,50, la celda esté en rojo.

Es decir, si entramos en rojo, cuidado.

Veamos como quedaron los días de Julio de 2014 en el SP500:

El indicador de cambio de régimen se pone en rojo desde el 3 de Julio hasta el 26 de Agosto.

Y en efecto, el índice SP500 entró en Julio en una fase de debilidad que acabó en Agosto.

En esos días en rojo deberíamos haber usado métodos de reversión a la media: por ejemplo, comprar o vender en momentos extremos del indicador estocástico o el RSI.

En los días en negro, las estrategias deberían ser de momento, tales como el cruce de medias el MACD.

Por supuesto el indicador no es infalible. Pero si puede ayudaranos a elegir la filosofía de compra ventas; en ese sentido puede ser muy útil.

Y también para advertirnos en los momentos de peligro.

La hoja de cálculo lógicamente puede utilizarse con acciones u otro tipo de activos. Al haber movimientos más fuertes, puede tener señales más claras que un índice general como el SP500.

Para usar con acciones españolas o europeas hay que utilizar históricos de cotizaciones en servicios web como prorealtime o VisualChart.

Pero la verdad es que yo no tengo demasiada experiencia en localizar históricos de Europa, porque me suelo centrar más en el mercado de EEUU.

Si tú tienes experiencia en obtener ese tipo de información histórica, querido amigo inversor, : ¡cuéntanosla en los comentarios del post..!!

En fin, confío que esta sencilla herramienta pueda serte de utilidad. Puedes abrir, y descargar, la hoja de calculo Excel de ejemplo desde este enlace.

Y si te ha gustado el artículo, ¡ayúdame! y compártelo en tu red social.. ¡Gracias!

¿TE HA GUSTADO LO QUE HAS LEIDO?Si ha sido así, puedes suscribirte al blog. Te enviaré semanalmente un artículo interesante.NombreCorreo electrónico(Y por supuesto nada de spam, y te das de baja cuando quieras)

By slowinverAnálisisLeave a comment FacebookshareTwittertweetGoogle+share PrevLa formula sencilla y comprobada: como ganar dinero en la bolsa (y II)Otros artículos de interés: