A cuatro meses ya de la entrada en vigor del RD 529/2017, de 26 de mayo, por el que se modifica el Reglamento del IVA y se aprueba el Suministro Inmediato de Información del IVA (conocido coloquialmente por sus siglas SII), y a la vista de la última información suministrada por Santiago Menéndez, Director General de la AEAT sobre los primeros resultados del SII, podemos decir son muchos los aspectos superados. Pensemos en los problemas de adaptación al cambio, utilización de nuevo software, problemas informáticos, etc. No obstante, empiezan a surgir otros problemas de los que hasta el momento no se ha hablado y empiezan a tener su importancia, sobre todo teniendo en cuenta que nos vamos acercando al cierre anual contable del ejercicio. Se trata del tratamiento contable que debemos dar a las discrepancias que surgen entre la contabilización de los libros de IVA y los registros fiscales reales que se van conformando en la Sede electrónica de la AEAT.

En efecto, podemos asegurar que en materia de IVA tenemos ya el mismo efecto que ya padecíamos en Sociedades: la total separación entre la Contabilidad y la Fiscalidad, y por tanto, la necesidad de utilizar nuevas cuentas que recojan estas diferencias o discrepancias que surgen entre unos y otros criterios.

En este post, trataré de dar algunas orientaciones de forma resumida acerca de cómo pienso deberíamos contabilizar estas diferencias con el fin de seguir cumpliendo con el Principio de imagen fiel que proclama el vigente Plan General de Contabilidad.

1. ANTECEDENTES SOBRE LA LIQUIDACIÓN MENSUAL DEL IVA

Al final de cada período trimestral o mensual (en el caso que nos ocupa, el SII, será siempre mensual), los empresarios tienen que realizar los cálculos necesarios que les lleven a determinar los importes mensuales de IVA repercutido (Cuenta nº 477 del PGC), y de IVA soportado (Cuenta nº 472 del PGC). La diferencia entre una y otra determinará si el resultado del período va a ser “a ingresar” (si la 477 es superior a la 472) o “a compensar” (en caso contrario). Para el primer supuesto, la cuenta que utilizamos es la “475.0. Hacienda Pública acreedora por IVA“, y para el segundo, la “470.0. Hacienda Pública deudora por IVA“, siendo sus saldos coincidentes con los importes que se declaren en la declaración mensual del IVA (Modelo 303).

2. ANÁLISIS DE LA PROBLEMÁTICA CONTABLE SURGIDA A RAÍZ DE LA IMPLANTACIÓN DEL SII

Desde que tenemos en marcha el SII, nos encontramos con una problemática desde el punto de vista contable, originada en el hecho de que ahora, el empresario está condicionado por unos plazos en los que que tiene que proceder al envío de los datos de facturación a la Sede electrónica de la AEAT, de forma que ya no puede “jugar” con la posibilidad de contabilizar a posteriori y asignar contablemente fechas anteriores.

Este hecho provoca que cuando el plazo de envío de los datos al SII comprende desde final de un mes hasta principios del siguiente, si opta por la transmisión telemática en el segundo mes, surgirá una discrepancia contable que iría en contra del aludido Principio de Imagen Fiel que proclama el PGC. Veámoslo con un ejemplo:

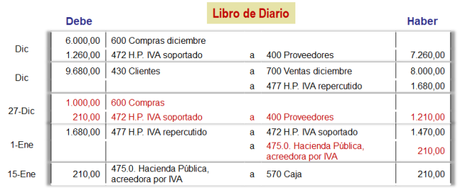

Una empresa realiza compras durante el mes de diciembre por importe 6.000 euros y ventas por 8.000 euros. El día 27 de diciembre realiza una nueva compra por importe de 1.000 euros, cuya factura tuvo entrada en el registro contable del comprador el 8 de enero y se registró en el SII el 10 de enero.

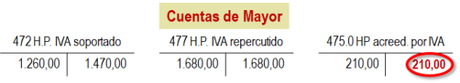

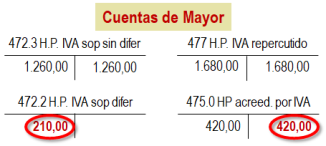

Tras la contabilización de las compras y ventas del mes y la regularización del saldo a ingresar en concepto de IVA correspondiente al período “Diciembre-2017”, el saldo a ingresar en H.P. que arroja la Contabilidad es de 210,00 euros, como refleja tanto el libro de diario como las cuentas de mayor.

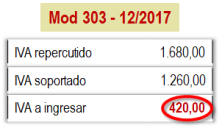

Sin embargo, los importes reales declarados en el modelo 303 no incluyen la compra realizada el 27 de diciembre, ya que ésta se registró en el SII el 10 de enero de 2018.

Por tanto, como podemos apreciar, surge una diferencia entre el importe que arroja la Contabilidad y el importe real declarado en el modelo 303.

3) PROPUESTA DE SOLUCIÓN CONTABLE A LA DISCREPANCIA SURGIDA

Cuando se reguló la posibilidad de que los empresarios pudieran acogerse al IVA según “Criterio de Caja“, surgieron nuevas contables (a nivel de subcuentas) que permitieron periodificar adecuadamente el lapso de tiempo producido entre el momento del devengo y el del pago. A tal efecto, en lugar de utilizar la cuenta original emplearíamos dos nuevas subcuentas:

- 472. Hacienda pública, IVA soportado.

- 472.0 Hacienda pública, IVA soportado devengado.

- 472.1 Hacienda pública, IVA soportado no devengado.

- 477. Hacienda Pública, IVA repercutido.

- 477.0. Hacienda pública, IVA repercutido devengado.

- 477.1. Hacienda pública, IVA repercutido no devengado.

De la misma manera, propongo utilizar para el caso que nos ocupa (Registro de facturas en SII) dos nuevas cuentas de IVA soportado. Una que recogerá el referido lapso de tiempo, en este caso, entre el devengo contable y el momento del envío de los registros de las facturas al SII, y la otra para los supuestos en los que no se difiera el IVA.

Las cuentas que os propongo serían:

- 472.2. Hacienda Pública, IVA soportado diferido.

Esta cuenta se cargaría por el importe de IVA relativo a las compras cuya factura la declarará el receptor de la misma en el SII en el período (mes) siguiente.

Por el contrario, se abonaría a primeros del mes siguiente a la compra con cargo a la cuenta “472. Hacienda pública, IVA soportado”

- 472.3. Hacienda Pública, IVA soportado sin diferir.

Esta cuenta se utilizaría en los casos en los que no exista IVA a diferir, y su saldo coincidiría siempre con el importe real declarado en la autoliquidación del IVA (modelo 303).

Algunos autores han propuesto utilizar cuentas con denominaciones similares como “472.X. Hacienda Pública IVA soportado pendiente de devengo“, pero esta descripción no la veo muy acertada, ya que el devengo real, tanto el contable como el fiscal sí se ha producido, y lo que hacemos en realidad es diferir el momento de la exigibilidad. Otros proponen utilizar la misma cuenta “472. Hacienda Pública IVA soportado” tal y como aparece en el PGC, y en el momento de la regularización traspasar únicamente la importe correspondiente al período en cuestión, dejando un saldo en dicha cuenta para el siguiente, pero pienso que no mostraría una imagen fiel del patrimonio de forma comprensible para el usuario.

Lo que no deberíamos nunca hacer, bajo ningún concepto, es seguir utilizando las mismas cuentas y con el criterio expuesto al principio, con el que se originaría un descuadre entre la Contabilidad y la Fiscalidad, aunque fuera de forma ocasional y esporádica, y confiar es que “Hacienda es consciente del problema… y lo tendrá en cuenta…”

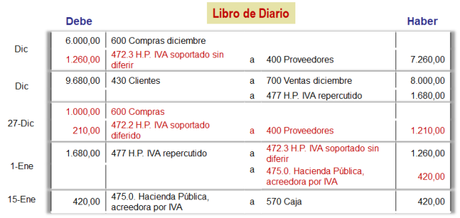

A continuación os muestro un ejemplo con el detalle de los asientos a realizar tal y como os propongo en este post:

En este otro caso, el IVA de las compras realizadas durante el mes de diciembre lo contabilizamos en la cuenta “472.3. H.P. IVA soportado sin diferir“, mientras que la compra realizada el día 27 de diciembre la contabilizamos en la cuenta “472.2. H.P. IVA soportado diferido“, regularizando únicamente el saldo de la cuenta 472.3.

En el detalle de las Cuentas de Mayor encontramos ahora el importe a ingresar en concepto de IVA (Cuenta 475.0), así como el importe en concepto de IVA soportado que vamos a diferir hasta el siguiente período (Enero-2018)

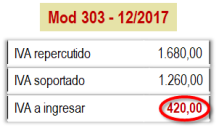

Y la liquidación mensual del IVA sería:

Como podemos comprobar, con el sistema propuesto, coincide el IVA a ingresar declarado en la autoliquidación 12-2017 con el saldo que refleja la Contabilidad (Cuenta 475.0). A primeros del mes de enero/2018, procederíamos a abonar la cuenta 472.2 con cargo a la 472.3.

Espero que este post te haya resultado útil, y si crees que puede serlo también a las personas que te siguen, compártelo en las redes sociales. ¡Ah! no te olvides de dejarme abajo tu visión del tema, me encantará saber que has estado por aquí.

Si quieres puedes encontrarme también en Twitter, Facebook, LinkedIn y Google+ o a través de tu Smarthphone con mi QR Code.

Archivado en: Computo plazos, Contabilidad, Facturación, IVA, Libros contables, Libros registro IVA, PGC, Plan General Contabilidad, Plazos, Presentación Telemática, Procedimientos electronicos, Procedimientos Telemáticos, Procedimientos Tributarios, Registros fiscales, Suministro Inmediato Informacion, Web AEAT Tagged: Criterio Caja, SII