El mundo de Internet y los medios

de comunicación alternativos han sido inundados desde hace tiempo de ruidos y

rumores acerca de un gran "reset" de las monedas del mundo como algo

inevitable. La élite que nos ha dominado, nos domina y, lamentablemente, nos

dominará –atendiendo al discurrir “cotidiano” de éste nuestro mundo-, que hasta

ahora había sido reacia a este “reset” ya que se veía en una posición

confortable con el sistema económico y financiero que nos impusieron porque

maximizaba el traslado de la riqueza real desde las bases a lo alto de la

pirámide.

Y, os preguntaréis cómo. Pues

bien, gracias a la “burbujeante” que ha sido y es nuestro sistema capitalista basado en el crecimiento infinito a

partir de recursos finitos – ahí lo dejo. Atendiendo al sentido común, podemos

recurrir al agnóstico concepto económico del ciclo de los siete años: Empezando

por la que tiene que venir en 2015 y, si vamos hacia atrás, tenemos la de 2008

con la quiebra de Lehman Brothers, 2001 con el estallido de la” burbuja de las

puntocom”, en 1994 los inversores experimentaron el peor mercado de bonos de su

vida. En 1987, podéis buscar algo relacionado con el “lunes negro”. En 1980, la

crisis S & L estaba floreciendo y todo el mundo estaba hablando de la

"estanflación" bajo Jimmy Carter. La Reserva Federal elevó las tasas

de interés drásticamente para combatir la inflación. Y en 1973 nos encontramos

con el embargo petrolero árabe. Para los más avezados os diré que no coincide con

1929 pero si con 1931 que fue el peor año para el mercado de valores y la gran

depresión.

El mundo de Internet y los medios

de comunicación alternativos han sido inundados desde hace tiempo de ruidos y

rumores acerca de un gran "reset" de las monedas del mundo como algo

inevitable. La élite que nos ha dominado, nos domina y, lamentablemente, nos

dominará –atendiendo al discurrir “cotidiano” de éste nuestro mundo-, que hasta

ahora había sido reacia a este “reset” ya que se veía en una posición

confortable con el sistema económico y financiero que nos impusieron porque

maximizaba el traslado de la riqueza real desde las bases a lo alto de la

pirámide.

Y, os preguntaréis cómo. Pues

bien, gracias a la “burbujeante” que ha sido y es nuestro sistema capitalista basado en el crecimiento infinito a

partir de recursos finitos – ahí lo dejo. Atendiendo al sentido común, podemos

recurrir al agnóstico concepto económico del ciclo de los siete años: Empezando

por la que tiene que venir en 2015 y, si vamos hacia atrás, tenemos la de 2008

con la quiebra de Lehman Brothers, 2001 con el estallido de la” burbuja de las

puntocom”, en 1994 los inversores experimentaron el peor mercado de bonos de su

vida. En 1987, podéis buscar algo relacionado con el “lunes negro”. En 1980, la

crisis S & L estaba floreciendo y todo el mundo estaba hablando de la

"estanflación" bajo Jimmy Carter. La Reserva Federal elevó las tasas

de interés drásticamente para combatir la inflación. Y en 1973 nos encontramos

con el embargo petrolero árabe. Para los más avezados os diré que no coincide con

1929 pero si con 1931 que fue el peor año para el mercado de valores y la gran

depresión.

Pues parece ser que están cambiando de opinión. Para poneros en antecedentes y que se pueda comprender el sentido de este post, imaginemos un país que posee recursos necesarios para otros, como gas y petróleo, ahora imaginemos que dicho país liga su moneda a un patrón como el oro y la llama A, que por si no lo sabes, tanto el Dólar como el Euro y resto de monedas están apoyados EN LA NADA ABSOLUTA, es el llamado dinero FIAT basado en la ¿confianza?; pues bien, ese país que nos imaginamos da otro paso más allá, y exige a los países que quieren su petróleo que le paguen en A, y lo que deben de hacer dichos países es comprar A si quieren poder comprar dicho producto. Al cabo de un tiempo y debido a la demanda de A, este coge un valor preponderante sobre el resto de las monedas haciendo que cada vez dicho país tenga más A debido a que gracias a las importaciones se acumulen dichos A en el propio país que los produce, las compras exteriores les serían muy baratas gracias al tipo de cambio, y la población local empezaría a notar los cambios y la riqueza se iría acumulando en dicho país. Si se producen más A de los que el cambio fijado en su referencia al ORO hubiera determinado, esto causaría inflación, pero esa inflación se la "COMERÍAN" en gran medida los países demandantes de A, de todas formas el gobierno de este país imaginario intentaría balancear la moneda por la adquisición de ORO FISICO, para que existiera una proporción entre la creciente masa monetaria y su patrón oro. Este país imaginario pondría de manifiesto la mentira de la existencia del dinero FIAT y su expansión monetaria exportadora de inflación, ¿cómo crees que financia USA su maquinaria bélica?, pues fabricando dólares y haciendo que las principales materias primas se comercien en su moneda, si tiene problemas de liquidez pues le da a la máquina de fabricar billetes y la inflación generada se la come el resto del mundo, Y ESO LO DEFENDERÁ CON UÑAS Y DIENTES, invadiendo países que pretendan desplazar al dólar como moneda de referencia. Y otra consecuencia bastante importante es que este país imaginario podría convertirse en prestamista internacional de su propia moneda conforme alza su valor y su demanda.

Bien, pues este país imaginario existe y se llama Libia y la moneda basada en oro se iba a llamar Dínar de Oro. Digo que se iba a llamar porque fue cuando es señor Gadaffi se convirtió de la noche a la mañana en uno de los más satánicos enemigos de occidente gracias al efectivo movimiento por parte de “la Élite” utilizando una de sus más preciadas piezas en este tablero de ajedrez que no es más que “el extremismo islámico”. (En la primera década del siglo XXI lo denominaron Al-Qaeda, ahora lo han rebautizado con el nombre de la diosa, madre creadora, ISIS).

Un primer experimento social ha sido el Bitcoin. En última instancia estamos hablando del resurgimiento del patrón oro. Pero claro, debe ser controlado por ellos. El 10 de septiembre pudimos ver una noticia que por sí sola parece no decir nada, pero después de saber lo que sabemos, es bastante importante. No es otra que la creación del Banco de Oro Árabe con sede en Damasco, Siria.

En consonancia tenemos otras noticias desapercividas sobre Irak y, más concretamente sobre el Banco Central de Irak. La primera, se refiere a la compra de 36 toneladas de oro en marzo, según la web oro y finanzas:

Según consta en los registros oficiales del Fondo Monetario Internacional (FMI), la última compra de oro que hizo la institución monetaria iraquí fue en agosto de 2012 cuando incrementó sus reservas en 23,9 toneladas. Gracias a la última compra realizada, Iraq sería la cuadragésima tercera reserva de oro del mundo por encima de Pakistán y por debajo de Dinamarca.El total de reservas oficiales de oro se coloca en 65,8 toneladas frente a las 29,8 toneladas que conformaban el inventario anterior. A precios de mercado, el valor que aporta el oro oficial al balance del Banco Central es de 1.500 millones de dólares.

Sin embargo, pese a que ningún gobierno ha comprado tanto oro de una sola vez en los últimos tres años, esta compra no generó grandes reacciones en el precio del metal amarillo. Cuando el año pasado Chipre se vio obligado a vender parte de sus reservas de 13,9 toneladas de oro, generó grandes convulsiones en los mercados. Esta vez, con una operación casi tres veces mayor, los mercados ni se inquietaron. Esto puede ser por el secretismo con que se realizó toda la operación (Reuters y Financial Times confirman la compra pero no establecen su origen) y también porque los especuladores de La City de Londres se encuentran en estado de shock tras los castigos por la manipulación de las tasas Libor y Tibor; los tipos de cambio y el precio de los alimentos y materias primas. ¡Un momento! ¿Estamos hablando del mes de marzo?

La madrugada del 7 de marzo, en secreto y aprovechando la oscuridad de la noche, en el aeropuerto Borispol, de Kiev, una gran aeronave sin insignias y con fuerte escolta de armamento pesado trasladó 40 cajas de lingotes de oro provenientes del Banco Central de Ucrania. La operación fue dada a conocer por el diario ruso Iskra, y no fue reconocida inicialmente por la Fed, aunque el avión supuestamente se dirigió a Estados Unidos. Los medios de comunicación europeos no hablaron del tema, pese a dar un gran apoyo a las medidas del primer ministro interino -y golpista, Arseniy Yatsenyuk.

Los cuarenta pallet con lingotes de oro eran gran parte de las reservas de oro de Ucrania. De acuerdo al Consejo Mundial del Oro, a febrero de este año Ucrania tenía 42,3 toneladas de reservas de oro en las arcas del banco central. Cada pallet, o cajón, contiene 290 barras de oro de 400 onzas, lo que da 3,6 toneladas por pallet, y a 1.300 dólares la onza, son 150 millones de dólares la caja. Las diez cajas suman 36 toneladas de oro y equivalen a poco más de 1.500 millones de dólares.

En otra noticia concerniente al SUKUK[1] o “bonos islámicos” aparecen nuestras “queridísimas” Goldman Sachs y el HSBC que, en un artículo de Expansión del 5 de septiembre de 2014:

Goldman Sachs va a recuperar un plan que le permitirá explotar el creciente mercado de bonos islámicos y le convertirá en la segunda entidad financiera internacional que emita sukuk.Según una nueva emisión presentada ayer, esta semana el banco estadounidense se reunirá con inversores de los Estados de Catar y Emiratos Árabes Unidos, en el Golfo Pérsico. Si todo va bien, la emisión constará, previsiblemente, de bonos a cinco años por valor de 500 millones de dólares.Tras haber intentado infructuosamente lanzar un sukuk hace tres años, Goldman Sachs pretende seguir ahora el ejemplo de la filial de HSBC en Oriente Medio, el primer banco internacional que emitió bonos islámicos, en 2011.

[1] Productos financieros, respetuosos con la sharia. Los poderosos inversores musulmanes que quieren obtener rentabilidad por sus enormes sumas de dinero, amasadas normalmente con el negocio del petróleo en Oriente Próximo, han estado acumulándolas en los bancos de los principales paraísos financieros durante décadas, o invirtiéndolas las mayores plazas bursátiles del planeta, conforme a las reglas clásicas del libre mercado. Sin embargo, el poderío económico de algunos mercados financieros de esa zona del planeta ha hecho surgir un nuevo mercado financiero: el de los productos que permiten obtener rentabilidad y cumplen al mismo tiempo la sharía o ley islámica. ¿Por qué? Básicamente, porque la religión islámica entiende que el dinero es sólo un medio de intercambio de bienes, y no un bien en sí mismo. Por tanto, no debe servir para multiplicarse, si no es mediante el comercio de esos bienes. Bordear la limitación religiosa que impone la sharía es todo un reto, ya que una de sus principales prohibiciones en lo económico es la de obtener interés a cambio del dinero invertido. También se prohíbe la rentabilidad mediante la especulación en general, mediante apuestas excesivamente arriesgadas, o a través de la inversión en bienes o servicios prohibidos (como la producción de alcohol, por ejemplo). Como la mayoría de los productos "tradicionales" utilizan alguno de los mecanismos de rentabilización, la demanda de los incipientes mercados financieros islámicos ha hecho surgir toda una gama de instrumentos englobados bajo la categoría genérica de sukuk, tantos como maneras de sortear las prohibiciones. Los sukuk se pueden englobar en dos grandes categorías, la de instrumentos intercambiables, que básicamente consisten en participaciones en compañías o negocios (certificados "Mudarabah" y "Musharakah"), y la de instrumentos no intercambiables o bonos cero-cupones. Lo que caracteriza a los primeros es que, a diferencia de las clásicas acciones en sociedades anónimas occidentales, representan la propiedad de una parte proporcional pero indivisa (sin dividir) del activo o compañía, que les da derecho a unos retornos fijos y periódicos aportados por esa empresa o actividad (en el caso de los sukuk Al Ijara, los más frecuentes). Los segundos son prácticamente lo contrario que un bono normal. En términos muy simples, en vez de comprar una deuda y obtener un interés por ella, el cliente compra un bono que se emite a descuento, y al vencimiento obtiene una suma de capital acumulado, fijada de antemano. El principal problema de estos instrumentos, su falta de liquidez, se soluciona mediante el establecimiento de mercados secundarios, que en ningún caso pueden incluir productos clásicos como opciones, derivados, etc. En cambio, poseen varias ventajas, como el hecho de que estas inversiones permiten obtener rentabilidades periódicas, y se pueden revalorizar.

Lo antes expuesto sirve como ejemplo del tablero de ajedrez en el que nos encontramos. Se podrían poner análisis más sesudos y elaborados pero no soy economista ni técnico en la materia, aunque si se me da bien el sentido común y el sexto sentido. ¿que ganan ellos?, pues creo tener la respuesta, China es hoy día la sostenedora de la deuda americana, es la principal tenedora y compradora de deuda nominada en dólares, también posee importantes reservas en euros, cualquier circunstancia que amenace a las principales monedas FIAT, euro-dólar le hace perder dinero, imaginemos una caída traumática de la confianza en dichas monedas el efecto que causaría en China, siguiendo con Rusia, es el principal exportador de crudo y también posee una reserva de divisas en dólares y euros nada despreciable, además de deuda de ambas zonas económicas.

Si quisieras hacer un “reset”, en algún sitio tienes que empezar de nuevo, ¿no? Llegados a este punto muchos me llamarán de conspiranoico, bueno, no soy el único. Aquí tenéis a la actual presidenta del FMI hablando sobre la “magia” del 7. De hecho, hace 7 referencias al 7:

01:22 - "Ahora voy a poner a prueba sus habilidades en numerología pidiéndole que piensen en la magia siete" 1:34 - "La mayoría de ustedes saben que el siete es un buen número 02:24 - "2014, se le cae el cero, catorce, dos veces, siete" 04:08 - "Va a marcar el 70 aniversario, 70 años, deje caer el cero, siete, de la Conferencia de Bretton Woods que en realidad dio a luz al FMI" (7 + 0 = 7) 04:22 - "Y será el 25 aniversario de la caída del muro de Berlín, el 25 de .." (2 + 5 = 7) 04:38 - "También se conmemorará el séptimo aniversario del “nerviosismo” del mercado financiero" 05:08 - "Después de esos siete años de miseria, debilidad y fragilidad" 05:14 - "Tenemos siete años fuertes" 05:43 - "Ahora no sé si el G7 tendrá nada que ver con eso" (G es también la séptima letra del alfabeto)

Siendo más pragmáticos, nos podemos preguntar qué es lo que han dicho en estos últimos años ciertos personajes como:

George Soros dijo al Financial Times en una entrevista que China va a suplantar a los Estados Unidos como el líder del nuevo orden mundial y que Estados Unidos no debe resistirse a la caída del país así como al debilitamiento del dólar y que una nueva moneda global debería ser introducida (fuente)

Ben Bernanke: "sería deseable para la comunidad global, con el tiempo, diseñar un sistema monetario internacional que se alinee de manera más consistentemente con los intereses de cada país y con los intereses de la economía mundial en su conjunto.

Jim Willie: "Unreinicio está aparentemente cerca. Las presiones para instalar un sistema más duradero y más justo son normes, y no cesarán. La demanda es traer de vuelta el patrón oro, el árbitro equitativo, el verdadero ejecutor. Algo grande está cerca, ya se están sintiendo los temblores en todos los rincones del planeta y en el mercado global”. “Obamafue elegido para matar el dólar.”

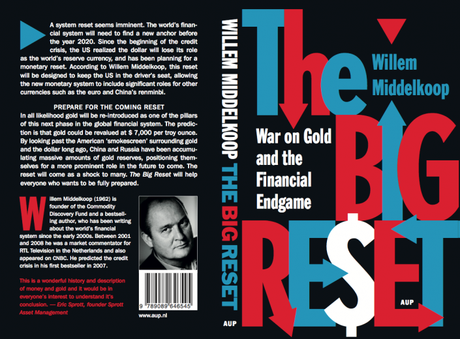

Willem Miidelkoop, autor del libro: “The big reset”: Nuestro sistema financiero se puede cambiar en casi todos los sentidos, siempre y cuando los principales socios comerciales del mundo se pongan de acuerdo sobre estos cambios. Dos de los principales problemas en el sistema financiero del mundo tienen que ser abordados: la desaparición del dólar de EE.UU. como moneda de reserva mundial y el crecimiento casi incontrolable en todo el mundo de las deudas y los balances de los bancos centrales. Un reinicio planeado con mucha antelación puede y probablemente consistirá en diferentes etapas. Así que en la actualidad los EE.UU. junto con el FMI parece estar planeando un sistema de múltiples monedas de reserva como un sucesor del sistema del dólar actual.

Zhou Xiaochuan, gobernador del Banco Central de China abogó por un nuevo sistema de moneda de reserva a nivel mundial ya en 2009, explicó que los intereses de los EE.UU. y los de otros países deben ser 'alineados'. Zhou aconseja desarrollar el SDR de en una " moneda de reserva super-soberana desconectada de naciones individuales y capaz de permanecer estable a el largo plazo ".

El hecho de que China dejara de comprar bonos del Tesoro estadounidense en 2010 y se hayan estado cargando de oro dice mucho. Está claro que China quiere hacer crecer sus reservas de oro " en el menor tiempo posible" a por lo menos 6.000 toneladas, en previsión de la próxima fase del sistema financiero mundial. Un informe de Bloomberg sugiere que El Banco Popular de China y los inversores privados han ido acumulando más de 4.000 toneladas desde 2008. Los chinos tienen miedo de que los EE.UU. podría sorprender al mundo con una revalorización del oro. Wikileaks filtró un cable enviado desde la embajada estadounidense en Beijing a principios 2010. El mensaje, que fue enviado a Washington, citó un informe de noticias de China sobre las consecuencias de la devaluación del dólar tal como apareció en las noticias de negocio de Shanghai:

"Si usamos todas nuestras reservas de divisas para comprar bonos del Tesoro de Estados Unidos, entonces, cuando algún día la Reserva Federal de Estados Unidos anuncie de repente que los diez dólares originales antiguos de Estados Unidos ahora valen sólo uno, y el nuevo dólar de EE.UU. esté vinculado al oro – nos quedaremos sin habla '.

BixWeir: "Estamos en un punto en nuestro sistema y en la manipulación donde las personas dentro de la Fed y dentro de nuestro gobierno están dispuestos a tirar del enchufe en el juego y, básicamente, bloquear el sistema ... Se encuentra en una aniquilación completa de toda la deuda en todos los bancos, todos los activos virtuales, activos virtuales que significa repuntes electrónicos en un comunicado de 401k y de cheques y de ahorros ".

Rober Mundell que se puede considerar como uno de los arquitectos del euro, y ha actuado como asesor del gobierno chino también. Mundell dijo: "Podría ser un tipo de Bretton Woods de patrón oro, donde el precio del oro se fijara para los bancos centrales y que podría utilizar el oro como un activo para el comercio de los bancos centrales. La gran ventaja de ello es que el oro no es responsabilidad de nadie y no se puede imprimir. Así que si no solo tuvieras el dólar de EE.UU. sino el dólar estadounidense y el euro atados el uno al otro y para el oro, el oro podría ser el intermediario y luego con las otras monedas importantes como el yen y el yuan chino y la libra esterlina todo atado juntos como una especie de nueva SDR que podría ser una manera de que el mundo podría avanzar en un mejor sistema monetario ".

Así que no se engañen, da igual EE.UU que China y Rusia, el FMI o los BRICS, oriente u occidente. Todo ve dirigido a un mismo punto: una moneda única y mundial para seguir robándonos y para atarnos más, si cabe, el yugo de nuestra servidumbre.