El informe pone de manifiesto que especialmente Estados Unidos, India y China, están consiguiendo atraer compañías e inversores gracias a los incentivos concedidos por sus gobiernos. En cambio, en aquellos países en los que se están reduciendo las subvenciones, el impacto negativo de estas reducciones en las compañías que se han visto directamente afectadas está generando targets de adquisición con dificultades financieras.

Las compañías y especialmente las grandes compañías y en particular las eléctricas, centrarán su actividad en compras y acuerdos de compra de plantas de biomasa en los próximos 18 meses.

El informe comenta que la biomasa tiene mayor expectativa de rentabilidad que otras renovables debido a que una planta de biomasa bien diseñada, puede generar mayores economía de escala que la eólica y el calor generado por la combustión de la biomasa puede calentar edificios contiguos, creando otra fuente de ingresos. Además la capacidad de la biomasa para generar corriente de forma constante presenta ventajas frente a otras renovables intermitentes como pueda ser la eólica y la fotovoltaica, especialmente de cara a la integración en redes de distribución eléctrica.

No obstante la biomasa tienen importantes retos para asegurar la biomasa, los volúmenes necesarios así como el precio. Estas retos están dificultando la financiación de muchos proyectos de biomasa. Además, asegurar la financiación para la construcción de plantas es una proeza no desdeñable al exigir los financiadores un contrato llave en mano, que asegure los costes de construcción y los plazos de entrega de los proyectos, con penalidades si se produjeran retrasos. Desgraciadamente estos contratos añade un sobreprecio a los proyectos cifrado en un 20% al coste del capital.

A pesar de las dificultades de suministro y los retos de la construcción de plantas, es interesante ver que las compañías con recursos están mirando a la biomasa por encima de los proyectos solares y eólicos que son más fáciles de desarrollar tanto en el corto como en el medio plazo.

Un dato interesante que nos da la publicación presentada por KPMG es que esperan incrementarse los acuerdos de compras y de fusiones en el sector, aunque la valoración de estos acuerdos permanece problemática. Las transacciones realizadas, rondan el entorno de 9 veces EBITDA ( Beneficios antes de impuestos amortización e intereses), cifra que refleja un descuento de un 30 % de las operaciones realizadas entre 2006-2008. No obstante por encima de 2/3 de los entrevistados para el estudio no esperan pagar más de 5 veces EBITDA para compañías o proyectos de energía renovable. Es decir existe una brecha importante entre las operaciones realizadas y lo que están dispuestos a pagar la mayoría de los potenciales compradores.

El texto lo puede encontrar en este enlace, aunque nosotros le señalamos la parte relativa a la biomasa.

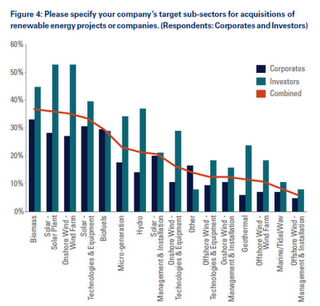

Dealmakers, particularly large corporates such as the utilities, are emphasizing biomass targets in their M&A plans in the next 18 months (see Figure 4).

Biomass plants have much greater potential to yield higher returns than other renewable sources – a well-executed biomass plant can deliver substantially greater economies of scale than wind; and the heat generated from incineration can supply neighboring buildings, creating an additional revenue stream. Furthermore, the potential for biomass to operate as a base-load power source provides advantages in comparison to intermittent technologies such as wind and solar, particularly with regard to integration into large-scale electricity distribution networks.

However, biomass companies have important challenges to address, in particular focusing on the visibility of long-term fuel supply and pricing. These challenges are hampering the availability of funding for many projects. Furthermore, securing funding for construction is no mean feat in the current environment with many lenders requiring a ”turnkey” construction contract, which effectively guarantees the construction cost and delivery program for projects, with clear contractor penalties if there are delays. Unfortunately, turnkey contracts in biomass do come at a price – adding up to 20 percent to the capital cost. Despite the fuel and construction challenges, it is interesting to see that the companies with the money to support their convictions are driving biomass forward alongside their wind and solar portfolios, which are arguably easier to deliver in the short-to-medium term.

Looking forward many industry players and investors expect valuations and deal sizes to increase this year, although pricing is expected to remain problematic. Transactions are currently closing at around 9x historic EBITDA, equating to an average discount of about 30 percent to 2006 - 2008 valuation multiples. However, over two-thirds of the surveyed corporates do not expect to pay more than 5x EBITDA for renewable energy companies or projects.