Bueno como toda metodología y escuela de aprendiza tiene principios, sobre los cuales se construye todo el estructura, hoy quiero mostrarte los 12 principios del Value Investing, que en resumidas cuentas lo que hace es adquirir activos por menos de lo que valen, esto es conocido como Margen de Seguridad.

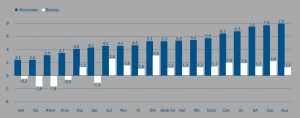

1. Las estadísticas así lo certifican. La renta variable es el activo más rentable a largo plazo, a lo largo de las décadas la inflación ha tenido una media del 4%, los bonos y renta fija una tasa EA del 5% mientras que la renta variable ha tenido una rentabilidad anual del 10% (datos de EE.UU).

“La gran ventaja de invertir en acciones, para quienes aceptan la incertidumbre, es la extraordinaria recompensa por tener razon” por Peter Lynch

Desde 1871 a 1992 y a pesar de todas las crisis, quiebras o recesiones, las acciones batieron a los bonos en un 80% de los periodos de 10 años y en un 30% a periodos de 30 años.

La inversión en renta variable es siempre más rentable que los bonos y otro instrumento de renta fija por una sencilla razón. Cuando compras acciones estas adquiriendo una parte de la compañía y por lo tanto se está a favor de su crecimiento y expansión. En cambio el inversor en bonos es una fuente de dinero de entidades y lo máximo a lo que se puede aspirar es la recuperación del principal y sus respectivos intereses.

Aquí me expongo a que me persigan con antorchas y garrotes jajaja

Las inversiones inmobiliarias es otro vehículo de inversión que llega ser muy rentable pero no tanto como la renta variable, debido a que el incremento de valor no es consistente.

El vehículo de inversión más riesgoso son las materias primas, en el largo plazo está demostrado que muestran los peores resultados debido a su carácter cíclico, pero cabe señalar que el oro es metal especial (este tema da para otro post, dime si te interesa y lo elaboro ;)) como sustituto del papel moneda y cuando han existido políticas de expansión crediticia el metal dorado se ha convertido en refugio para la gran mayoría de personas.

“El riesgo proviene de no saber lo que se está haciendo” por Warren Buffett

2. Está claro que la renta variable es el activo menos arriesgo a largo plazo y este se debe a que evolución está ligada al crecimiento económico los beneficios de la compañía. En los bonos del estado o deuda privada va muy de la mano de las políticas macroeconómicas que adopte el estado, otra desventaja es que los instrumentos de renta fija no adoptan la inflación a su valor por lo tato pierde competitividad con la inversión en acciones cuyo valor es afectado por la inflación.

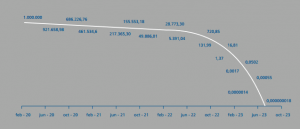

Acontecimientos como el ocurrido en Argentina durante el 2001, un sistema financiera quebrado, los inversores de renta fija perdieron todo el valor de sus títulos hasta un 70% de su ahorro. Por otro lado los inversores de renta variable perdieron un 60% del valor de sus títulos, pero rápidamente se recuperaron en un periodo corte para luego multiplicarse x 9 durante los 5 años siguientes.

Existe una fuerte correlación entre periodos inflacionistas y valor perdido en títulos de renta fija.

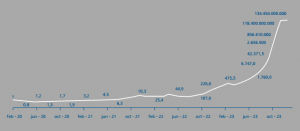

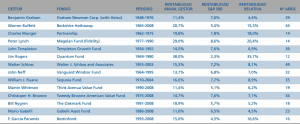

Pocos gestores consiguen batir a los índices bursátiles en el largo plazo, la muestra de ello es que pocos gestores de fondos de inversión han logrado superar rendimientos medios anuales por encima de 10%. Tan solo el 9% de los gestores de EE.UU han logrado batir el índice S&P500 durante 16 años. La razón principal es una escaza disciplina y los reiterados cambios de estrategia. No mantener una misma filosofía de inversión a la larga le pasa factura a todos.

“El conocimiento convencional sólo arroja rendimientos convencionales” por Mario Gabeli

3. El value invesintg consigue retornos superiores a los índices a largo plazo, entre las escuelas de inversión, el “Value Investing” es la única que convoca un grupo de gestores que consiguen batir a la bolsa al largo plazo y de conforma consistente. La inversión en valor ha superado a la inversión basada en el crecimiento con un diferencial de rentabilidad anual cercano al 5%, desde la gran depresión en 1932.

Bueno te preguntaras por que el Value no es más popular, bueno esa misma pregunta me la he hecho yo en esos intervalos metafísicos que todo el mundo suele tener jeje.

La única razón que se me viene a la mente es que probablemente se deba a un factor psicológico, los seres humanos queremos las cosas YA!! ser rico YA!! tener esposo YA!!, tener un super automóvil YA!!, ir de vacaciones a Australia YA!! y así decenas de cosas.

No estamos hecho para ser pacientes, ser amigos del tiempo y menos de planear. Los value inventor tienen claro estos conceptos, han identificado excelentes oportunidades en el mercado a través del tiempo que han permitido tener un desempeño sobresaliente.

Se calcula que la gestión del Value concentra alrededor de 5 a 10%, participaciones muy pequeñas en comparación de todo el dinero que se mueve en los mercados mundiales. Los fondos que trabajan con base a la escuela del value investing, a menudo empleadas estrategias diversas pero todos aplican los mismos principios.

“Toda inversión inteligente es value investing: adquirir algo por menos de lo que vale” por Charlie Munger

4. La volatilidad y capitalización de una acción no son representativas de su riesgo, aquí vamos en contra de lo que las universidades enseñan jejeje y es así. Se ha dicho que el riesgo se puede detectar a raíz de la variabilidad histórica de un activo (volatilidad), con base a esto se desarrolla el análisis VAR (Value at Risk), este tema es denso, así que si gustas podemos tratarlo luego.

La capitalización tampoco es una variable determinante a la hora de elegir un activo, de hecho las compañías denominadas “Small Cap” logran extraordinario retornos cuando se compran en momentos oportunos y se retienen en el largo plazo.

“Wall Street usa el modelo CAPM y otras fórmulas para reducir la incertidumbre a un riesgo cuantificable. Pero tan solo miden lo que es medible” Friedrich V. Hayek.

5. Las crisis bursátiles son inevitables y permiten una importante creación de valor, la historia de la bolsa de valores está plagada de episodios catastróficos, crisis y fraudes, siempre se ha cernido una nube de incertidumbre, solo las personas que son capaces de ver las inversiones desde una perspectiva distinta puede discernir las oportunidades y aprovecharlas

“Las cuatro palabras más peligrosas de la historia de la inversión han sido: esta vez es diferente” por John Templeton

6. Las fuertes oscilaciones del mercado son impredecibles, se precipitan por múltiples factores y pero basar nuestra estrategia de inversión en dichas oscilaciones es un error al largo plazo. Permanecer inamovible a una estrategia de inversión durante un periodo prolongado es garantía de creación de valor.

En el siguiente post te mostrare los siguientes 6 principios, son de igual de interesantes. ;). Te invito a leer “Todo lo que necesitas saber sobre inversiones y finanzas” ahí el mismo William Ackman te da clases de finanzas.

Si te gusto el post de hoy te invito a que le pongas 5 estrellas y compártelo a través de: Facebook, Twitter y Google+

Agradecimiento a Bestinver por el material.

Eso es todo por esta vez, hasta la próxima.

Compartir es lindo...

- About

- Latest Posts

Eric Mosvel

Ingeniero especializado en Finanzas y blogger. Desde el 2012 escribo contenidos financieros para la web. Apasionado por temas financieros, descentralización y tecnología.

Latest posts by Eric Mosvel (see all)

- 12 Consejos para Inversionistas Principiantes - 7 noviembre, 2014

- 3 Principios para Tener Ideas de Negocios Rentables - 4 noviembre, 2014

- Manifiesto del Inversor Inteligente. - 30 octubre, 2014