Como les había comentado un tiempo atrás en el post de Dropshipping versus marketing de afiliados, el tema de las obligaciones fiscales para un bloguer que solamente monetiza su blog con publicidad Adsense u otras plataformas de afiliados como Zanox, Afilied, etc. o bien que tenga una tienda online de afiliados, era todo un misterio, porque ni en Hacienda lo tenían muy claro.

He ido recabando información y aunque en muchos aspectos ya a modo personal hay puntos que me siguen quedando en el aire, cosa que tendrá que aclararme una asesoría fiscal en su momento, ya puesta en el tema voy teniendo una idea mas clara de cuáles son nuestras obligaciones fiscales por monetizar nuestra web con red de afiliados o publicidad.

Los trámites básicos son los siguientes:

En la Agencia Tributaria:

*Darse de alta en Censo de Actividades Económicas, dependiendo del epígrafe (yo tengo Publicidad) será Modelo 036 ó 037 Registrarte en Censo de Actividades te permite facturar

*Si vas a trabajar con empresas de la Comunidad Europea, es muy factible que te soliciten el IVA Intracomunitario, es una casilla que tienes que marcar en el 036 que dice ROI, significa Registro de Operaciones Intracomunitarias. La Agencia Tributaria te dará un Nro. de Registro, normalmente es las iniciales del país, en este caso por España es ES- y el nro. de CIF.

Luego ya en operatividad deberás ir presentando según el calendario de vencimientos de impuestos los modelos siguientes:

- Modelo 303: Es el pago trimestral del IVA. En este modelo debes volcar tanto el IVA de todos tus gastos (IVA Soportado) y el IVA de tus facturas de venta o servicios a tus clientes (IVA Repercutido) que ha devengado durante los tres meses. La diferencia resultante es la que deberás presentar y abonar en tu banco.

- Modelo 130: Es para los pagos anticipados del IRPF. Cuando facturas a tus clientes, retienes el 7% del valor y el importe resultante es lo que deberá reflejar en este modelo.)

- Modelo 390: Se presenta cerrando el ejercicio, normalmente es en Enero del año siguiente y es el resumen anual del IVA.

- Modelo 347: Este modelo te lo exigen en caso de que hayas tenido operaciones con tereceros que superen los 3005,06€ en el año. Es un listado con el nombre, CIF, e importe facturado total anual.

- Modelo 349: Se presenta el detalle de las operaciones que hayas realizado con empresas de la comunidad europea, siempre que previamente te hayan dado de alta en el ROI.

- Modelo 100: Es la Declaración de la renta anual que lo presentamos todos los ciudadanos, allí se vuelca los ingresos, gastos, cargas familiares, patrimonio, etc. y de acuerdo a los movimientos que hayas tenido, te dará a pagar o a devolver.

No te rompas mucho el coco, recomiendo que te lo haga un gestor contable, puedes elegir el que conoces de toda la vida o también te dejo este listado de gestorias online low cost que ya se dedican a llevar a freelancer bloggers o que se dedican al mundo de la publicidad o ecommerce y te olvidas de los problemas de presentaciones, rellenar cientos de hojas y que te volverás majara si no estás muy puesto en el tema.

Tesoreria de la Seguridad Social

Alta de Autónomo. Siempre consulta sobre las nuevas medidas de tarifa plana de 50€ y segunda oportunidad, destinado a aquellos que han tenido que cerrar su tienda o empresa y vuelven a la carga a ser autónomos otra vez.

Con el tema de que si apenas facturas o que si habrá meses que no mueves no es necesario darse de alta en Seguridad Social, en realidad hay un no sé si decir vacío, pero que no quedan demasiado claras con respecto a que si existe la obligación de darte de alta, si tu facturación mensual no supera el SMI (Salario Mínimo interprofesional) que está en estos momentos alrededor de los 647€ por mes, o facturas muy esporadicamente, sabes que las entidades de recaudación siempre tiran por el lado del ¡¡PAGUE PAGUE!! por lo tanto, no darte de alta es muy riesgoso, porque si te llegan a pillar, las sanciones son dolorosas.

Te dejo este buen artículo que me gustaría lo leas detenidamente, de la Gestoría Online Txerpa, de Los Peligros de facturar sin ser autónomos que puedes aprovechar en hacerles las consultas necesarias. Te recomiendo suscribirte a sus novedades, están al loro de todo y lo explican de una manera muy clara.

IRS

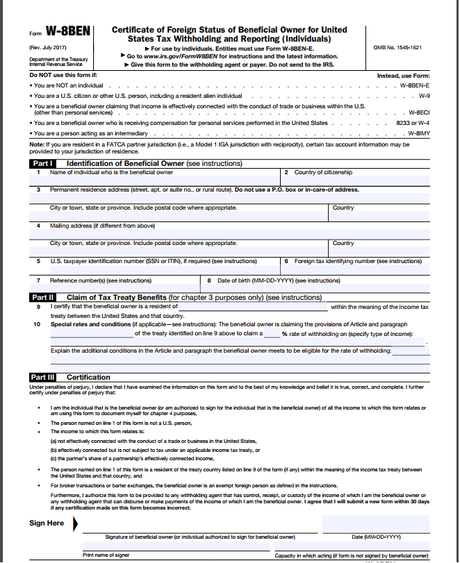

Algunas plataformas de marketing de afiliados afincadas o registradas en USA, ya están solicitando a los bloguers la Solicitud y Certificación del Número de Identificación del Contribuyente para poder exigir el pago de las comisiones ganadas. Esta obligación surge de la implementación de la Ley FATCA (“Foreign Account Tax Compliance Act”) de aplicación al 1 de julio del 2014, cuyo fin es evitar el fraude.

Estas empresas actúan como agentes de retención ante los organismos de recaudación impositiva americana y por tanto les obliga a solicitarnoslo, antes de efectuar ningún pago, ya que en caso de no cumplir con este requerimiento por cada afiliado que trabajen con ellos, serán penalizados con altas multas aparte de retenernos el 30% de nuestra facturación siendo que no nos corresponde si vivimos fuera de USA. Estos formularios que se envían firmados y escaneados a la dirección que cada plataforma o cliente de afiliado te indique, normalmente es a mero fin informativo, de acuerdo a tus características como contribuyente ante el Departamento de Tesorería de USA y debe ser correctamente cumplimentado ya que también estamos sujetos a penalizaciones.

Debes descargarlo desde aquÍ y los más usados son dos, dependiendo de tu lugar de residencia, tipo de contribuyente y donde tengas registrado fiscalmente tu web.

Form W-9:

Debe solicitar el Certificado de de identificación Contribuyente W9 todas aquellas personas físicas o jurídicas (empresas, SL, S.A. etc) que son ciudadanos de USA o residentes extranjeros en USA y que operan dentro del territorio norteamericano.

Form W-8: (sustituidos por los W-8BEN, W-BEN-E, W-8ECI, W-8EXP, y W-8IMY )

Debe solicitar el Certificado de identificación Contribuyente W-8, aquellas personas o empresas NO residentes en USA, se solicitan como entidades de retención ante organismos de recaudación de USA.

No proveer la información obligaría a su pagador a retener el 30% de esos pagos y enviar la retención al Servicio de Rentas Internas de Estados Unidos (“IRS”).

Tenemos varios tipos de W-8, pero nos enfocaremos a los más importantes y comunes para nuestro caso que es el marketing de afiliados:

Formulario W-8BEN

Toda persona beneficiaria NO EMPRESA , o sea, un individuo o un autónomo, que no resida en USA, ni sea ciudadano USA pero que Si reciba pagos de empresas de USA- Para este caso el nro. de TIN a rellenar es el No. de contribuyente de tu país de residencia o mejor dicho donde esten registradas tus actividades económicas, en este caso si hablamos de España. sería tu CIF y si no estás dado de alta , tienes que poner tu fecha de nacimiento.

Formulario W-8BEN-E

Toda empresa beneficiaria que no resida físcalmente en USA, ni ninguno de sus socios. Los datos a rellenar son similares a los del W-8BEN.

Instrucciones de como rellenar los formularios:

Para no marearles demasiado, he preferido colgar este manual en castellano para descargar las explicaciones e instrucciones de cada forma W-8 y el siguiente vídeo en español, muy práctico, tanto uno como el otro contiene todas las instrucciones de cómo rellenarlos, verán que no es muy complicado:

Me imagino que la gran mayoría de ustedes si son españoles, estarían mas al tanto de los impuestos locales, lo que me daba dolor de cabeza eran esos forms o formas W8 que es para todo el mundo mundial, 😛 que no sabía como venía la mano y ya me lo vienen exigiendo desde hace un año en algunas plataformas.

Espero que les haya sido útil y les agradezco anticipadamente difundir en vuestras redes sociales, seguro que algún contacto necesitará de esta información 😉

Hasta la próxima!

Anuncios &b; &b;