Voy a describir en este post un oscilador muy conocido pero que sigue siendo muy útil para entender la bolsa y sus tendencias.

Voy a describir en este post un oscilador muy conocido pero que sigue siendo muy útil para entender la bolsa y sus tendencias.

Se trata del MACD o “Moving average convergence divergence”.

Es un oscilador de momento: Nos permite saber cuando comienza y cuando termina una tendencia, tanto alcista como bajista.

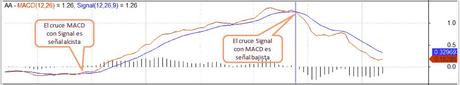

Tiene dos lineas: la línea MACD propiamente dicha, y la línea Signal

La primera es la diferencia entre una media exponencial de 12 días y una media exponenecial de 26 días. La línea Signal es simplemente una media de 9 días de la línea MACD.

Veamos un ejemplo del oscilador: Cuando la línea MACD cruza la Signal al alza, hay probabilidades de que comience una tendencia alcista. Cuando cruza a la baja, finaliza la tendencia alcista y comienza una bajista.

El gráfico anterior representa el MACD semanal de Alcoa, desde el 2013 hasta hoy.

Veamos ahora la gráfica de Alcoa completa:

En este ejemplo las señales del MACD funcionan muy bien. He elegido el formato semanal porque es como ya las suelo utilizar, debido a mi orientacion a la inversión “Slow”. Pero pueden utilizarse en formato diario o intradiario.

Claro que no siempre funcionan tan bien. En fases laterales de un valor pueden dar bastantes señales falsas.

Esto es algo que ocurre siempre en el análisis técnico: ningún oscilador ni indicador tiene una tasa de aciertos del 100%, ni mucho menos. Por lo que siempre hay que combinar varias señales.

Es decir, si por ejemplo estamos siguiendo una acción donde algún indicador técnico o dato económico nos hace sospechar que el valor va a subir, un cruce claro del MACD nos va servir muy bien de confirmación.

¿Cuanto acierta el MACD?

He hecho una pequeña prueba: He programado un sistema que compra 5 acciones del mercado americano, entre el 2003 y el 2014, con las siguientes reglas de compra:

- Regla de compra 1: Compramos en el cruceal alza del MACD con Signal

- Regla de compra 2: Siempre que el SP500 esté por encima de su media de 50 días

La regla de venta es:

- Regla de venta 1: Vendemos en el cruce a la baja de MACD con Signal

Regla de ordenamiento de señales redundantes:

- De las acciones candidatas se seleccionan las que menos hayan subido un los últimos 10 días:

El ordenamiento es necesario al comprar carteras de acciones, y nos va a permitir crear un portfolio de acciones con momento alcista pero que aún no han subido demasiado.

Este sencillo sistema es rentable. Estas son sus estadísticas:

clic para agrandar

Como puedes ver, el porcentaje de aciertos es del 42%, y el de fallos del 58%.

Puesto que su promedio de beneficios es del 11,3% y su promedio de pérdidas del -6,7%, la expectativa es del 0,12: Gana 12 centimos de euro por cada euro arriesgado.

Cualquier sistema digno de estudio nos tiene que dar unas estadísticas con expectativa matemática positiva (aquí comentaba el concepto de expectativa).

Aunque este sistema es rentable (Un 20% anual en promedio) yo no lo operaría tal y como está con dinero real, porque oscila bastante entre años alcistas y bajistas.

Sólo lo muestro a modo de ejemplo, y para comprobar que el cruce del MACD, con algún otro sencillo filtro, puede ser muy rentable.

Usando el histograma del MACD

El histograma es la diferencia entre la linea MACD y la Signal. Si las barras son alcistas, las dos líneas del MACD se están separando. Si son bajistas, se están juntando.

En este caso, la idea es detectar divergencias: cuando los picos del histograma tienen tendencia bajista cuando el precio de la acción está alcista, como es este ejemplo en barras diarias:

En el gráfico, he eliminado las líneas para ver más claro el histograma.

La divergencia es síntoma de que la tendencia alcista se esta debilitando y eso nos indica que está cerca el techo.

De algún modo, podemos verlo intuitivamente en el gráfico: El histograma es la diferencia del MACD y su media, es decir los “arreones” del precio hacia arriba.

Al ser los “picos” cada vez más pequeños vemos que, aunque el precio sube, los “arreones” del precio son cada vez más débiles. Y además aparece un gran pico de histograma negativo, es decir una corrección temporal.

Todo ello nos indica que la tendencia alcista se agota, que estamos cerca del techo y conviene ceñir lo stops.

Un nuevo MACD refinado

El MACD, como todos los osciladores, suele tener el problema de que nos da las señales de compra o venta con un cierto retraso.

Para solucionarlo, existe una nueva versión del MACD, el MACD refinado, (MACDr), que puede ser útil.

Consiste en que las señales de compra y de venta se retrasan 3 días respecto del cruce del MACD y el Signal.

Si la diferencia entre el MACD y el Signal 3 días después del cruce es superior al 1% del valor de la acción, se genera la señal. Si no, no hay señal.

Por ejemplo:

Una accion vale 100€. Su MACD y Signal se cruzan en el día 1.

En el día 3 después del cruce, el MACD es 2, y el Signal es 1.

La diferencia por tanto es 1, que es el 1% del precio de la accion, 100: Por tanto habría señal de compra.

Esta idea lo que intenta es evitar el exceso de señales del MACD y considerar sólo aquellas que son fuertes, que después de tres días la diferencia de las líneas es un 1% del precio de la acción.

Esta propuesta es de Gunter Meissner, Albin Alex, y Kai Nolte, unos académicos europeos. Según su estudio, esta propuesta mejora el porcentaje de éxito de las compras del MACD hasta el 70%.

Puedes bajarte el estudio (en inglés) desde este enlace del blog.

En resumen, este oscilador clásico es sencillo de usar y útil.

A veces proporciona señales claras, y otras veces no tanto. Pero suele ser una buena manera de confirmar tendencias; una pequeña ayuda para entender la bolsa y sus misterios un poquito mejor.

Por eso te recomiendo que lo tengas en tus gráficos, bien para ver sus cruces, o bien las divergencias de su histograma, o bien con el estilo refinado que retrasa 3 días la señal.